یکی از بزرگترین مشکلات اشخاصی که موظف به انجام تکالیف مالیاتی هستند، عدم آشنایی با مفاهیم و اصطلاحات مالیاتی در متون مالیاتی است. این مسئله موجب سردرگمی و گاهی قصور طرف حسابان سازمان مالیاتی در انجام تکالیف میشود؛ همچنین ممکن است با مشورت با افراد ناآگاه و یا سودجو منجر به تحمیل خسارات جبرانناپذیری برای فرد و یا کسب و کار او شود. از این رو در این مقاله از سری مقالات آموزش رایگان مالیات، بر آن شدیم تا شما را با مهم ترین اصطلاحات مالیاتی آشنا نماییم. با ما همراه باشید.

قانون مالیات های مستقیم

حقوق و تکالیف مالیاتی برای کلیه مشمولین مالیات، در ایران برای نخستین بار با تصویب قانون مالیات ها به تاریخ 1366/12/3 اجرایی شد. اما پس از آن مجلس شورای اسلامی این قانون را بازنگری و دست کم سه بار دیگر تغییرات اساسی در آن ایجاد نمود؛ آخرین قانون مالیات ها که اکنون در کشورمان لازمالاجراست، مصوب 1394/4/31 است. این قوانین به اهتمام جناب آقای غلامحسین دوانی در کتابی با عنوان مجموعه قوانین مالیاتهای مستقیم در 282 ماده گردآوری شد.

مالیات مستقیم چیست؟

مالیات مستقیم مالیاتی است که مستقیما از درآمد و دارایی اشخاص حقیقی و حقوقی طی برگ تشخیص یا مطالبه، اخذ می گردد و این تعریف در مقابل مالیات غیر مستقیم قرار دارد یعنی مالیاتی که پرداخت کننده آن مشخص نمی باشد و بر روی کالا و خدمات محاسبه می گردد.

مودی مالیاتی کیست؟

به هر شخص حقیقی یا حقوقی که در اداره مالیات پرونده مالیاتی داشته باشد، مودی گفته می شود. ارباب رجوع یا اشخاص حقیقی و حقوقی که موظف به پرداخت مالیات هستند و مالیات از آنها مطالبه می شود، مودی مالیاتی می گویند. همه افراد که بابت انجام کار یا فعالیت شغلی در حال انجام معامله و کسب و کار هستند موظف به پرداخت مالیات به دولت هستند به مودیان مالیاتی نامیده می شوند.

کلیه مودیان وظیف دارند اطلاعات و اسناد خواسته شده از سازمان امور مالیاتی را تکمیل نموده و در زمان مقرر به سازمان امور مالیاتی تسلیم نمایند و مالیات در نظر گرفته شده را در زمان مشخص اعلام شده، پرداخت نمایند.

سازمان امور مالیاتی کشور :

ماده 95 قانون برنامه سوم توسعه اقتصادی سازمان امور مالیاتی را این گونه تعریف میکند : سازمان امور مالیاتی کشور ، موسسه ای است دولتی که زیر نظر وزارت امور اقتصادی و دارایی تاسیس شده و کل اختیارات ، وظایف ، کارکنان ، امکانات و ... موجود در این دو اداره که در معاونت امور مالیاتی و بخش ها و حوزه های مالیاتی به کار گرفته شده بود ، به سازمان امور مالیاتی کل کشور منتقل شده است .

توصیه میکنیم ببینید: آموزش اظهارنامه مالیاتی اشخاص حقیقی

مودیان اشخاص حقوقی

اگر یک یا چند شخصیت حقیقی اقدام به ثبت یک شرکت یا موسسه برای انجام اهداف تجاری خود نمایند، در واقع یک شخصیت حقوقی تشکیل دادهاند؛ ماهیت شخصیت حقوقی از نظر حقوق و تعهدات مستقل از ماهیت تک تک تشکیل دهندگان آن است. اشخاص حقوقی در برابر قانون مالیات های ایران به دو دسته زیر تقسیم میشوند:

- اشخاص حقوقی ایرانی مقیم ایران؛ در مقابل درآمدهایی که در ایران یا خارج از ایران به دست میآورند، مشمول پرداخت مالیات هستند

- اشخاص حقوقی غیر ایرانی مقیم ایران؛ در مقابل درآمدهای حاصل شده در ایران یا از ایران موظف به پرداخت مالیات هستند.

شخص در حکم مودی چه مفهومی دارد؟

علاوه بر کسانی که به دلیل تحصیل درآمد یا داشتن موقعیت مالیاتی طبق قانون بعنوان مودی مشمول مالیات هستند، اشخاصی هستند که نه به خاطر تحصیل درآمد بلکه به دلیل حکم خاص قانون مسئول پرداخت مالیات شخص دیگری می شوند. این گونه اشخاص “در حکم مودی” خوانده می شوند. مثلاً کارفرمای شخص حقوق بگیر که مکلف است مالیات حقوق ( نکاتی راجع به مالیات حقوق) بگیر خود را از محل حقوق پرداختی به وی پرداخت کند.

شخص در حکم مودی

برابر ماده 199 ق.م.م، کارفرمایان در قبال پرداخت مالیات بر درآمد حقوق کارمندان خود، “شخص در حکم مودی” هستند؛ به این صورت که موظفند مالیات را از حقوق پرداختنی کارمند (مودی اصلی) کسر نموده به سازمان مالیاتی بپردازند.

شخص ثالث در حکم مودی

شخصی که مطابق مقررات قانون مکلف به پرداخت مالیات دیگران بوده و یا پرداخت مالیات دیگری را تعهد و ضمانت کرده و یا وجه نقد ، اموال ، دارایی و یا مطالبات مودی نزد او باشد . شخص ثالث در حکم مودی مالیاتی محسوب و از نظر وصول بدهی مالیاتی مطابق این آیین نامه با او رفتار خواهد شد.

درآمد مشمول مالیات چیست؟

قانون مالیات ها، کلیه درآمدهای یک فرد را مشمول پرداخت مالیات نمیداند؛ بلکه بر اساس قانون مالیات به میزانی از درآمد که حاصل استفاده از امکانات ملی بوده و از پرداخت مالیات معاف نشده باشد، تعلق میگیرد. درآمد مشمول مالیات معمولا در مورد مالیات بر عملکرد مشاغل و مالیات اشخاص حقوقی به کار برده میشود.

نحوه محاسبه درآمد مشمول مالیات

درآمد مشمول مالیات از طریق محاسبات زیر به دست میآید:

| درآمد مشمول مالیات | جمع درآمد یک سال مالیاتی – هزینه های قابل قبول مالیاتی و استهلاک ها |

نحوه محاسبه درآمد مشمول مالیات

نکته : یکی از قوانین مهم مالیاتی برای حسابدارها اطلاع از هزینه های قابل قبول مالیاتی جهت کاهش مالیات قابل پرداخت است.

نرخ مالیاتی چیست؟

نرخ مالیاتی درصد مشخصی از درآمد مشمول مالیات مودی است؛ که او موظف به پرداخت آن به عنوان مالیات بر درآمد است. این نرخ بر اساس روش کسب درآمد متفاوت است.

نحوه محاسبه مالیات بر درآمد

مالیات بر درآمد بر اساس نرخهای تعیین شده سازمان از محل درآمدهای مختلف به صورت زیر محاسبه میشود:

| مالیات بر درآمد قابل پرداخت | درآمد مشمول مالیات * نرخ مالیاتی (درصد تعیین شده طبق ق.م.م) |

فرمول محاسبه مالیات بر درآمد

نرخ مالیاتی از محل درآمدهای مختلف چقدر هست؟

قانون، نرخهای مالیاتی متفاوتی برای منابع مختلف درآمدی تعیین نموده است. این نرخها عبارتند از:

♦️ مالیات بر ارث: نرخ محاسبه مالیات بر ارث از حداقل 1.5% تا 10% ارزش مال برای وراث طبقه اول متغیر است.

♦️ مالیات نقل و انتقال قطعی املاک: در زمان نقل و انتقالات قطعی املاک، 5% ارزش معاملات ملک، به عنوان مالیات در نظر گرفته میشود.

- ️ مالیات حق واگذاری املاک: حق واگذاری محل معادل 2% از مبلغ مورد معامله، مشمول پرداخت مالیات است.

- مالیات بر درآمد عملکرد اشخاص حقیقی و صاحبان مشاغل: معادل 15% الی 25% از درآمد مشمول مالیات آنها است.

- مالیات بر درآمد اشخاص حقوقی: معادل 25% از درآمد مشمول مالیات شخص حقوقی است.

ماخذ مالیاتی چیست؟

ماخذ مالیاتی مقداری از درآمد مودی است که جهت تعیین مالیات در نظر گرفته میشود. به بیان دیگر، ماخذ مالیاتی همان درآمد مشمول مالیات یا اقلام و داراییهایی از مودی که مشمول پرداخت مالیات است.

هزینه قابل قبول مالیاتی چیست؟

هزینههایی که مودی در طول سال مالی برای کسب درآمد به صورت نقدی و یا تعهدی متحمل شده است، هزینه قابل قبول مالیاتی نامیده میشود. هزینههای قابل قبول از این جهت که بر روی محاسبه مالیات عملکرد تاثیر مستقیم دارند، از اهمیت بالایی برخوردار هستند.

شرایط لازم برای پذیرش هزینه قابل قبول مالیاتی

- هزینه جهت کسب درآمد در همان سال مالی انجام شده باشد

- هزینه مورد نظر بر اساس موارد مذکور در ماده 148 ق.م.م از سوی سازمان شناسایی و معرفی شده باشد

سال مالیاتی چیست؟

یک دوره 12 ماهه که از زمان آغاز فعالیت مالی و مالیاتی شخص آغاز و به همان ماه در سال بعد، پایان میپذیرد. سال مالیاتی بر اساس سال مالی تعیین و کاملا بر آن منطبق است. کلیه عملیات مالی و مالیاتی شخص، طی سال انجام میشود. معمولا سال مالی از ابتدای فروردین هر سال آغاز و پایان اسفند همان سال پایان مییابد. اما ممکن است سال مالی برخی شرکتها بر این دوره منطبق نباشد. مبنای رسیدگی به تکالیف مالیاتی این شرکتها، سال مالی خود آنها است.

نکته : مهلت انجام کلیه تکالیف مالیاتی، بر اساس سال مالیاتی شخص (حقیقی و حقوقی) تعیین میشود.

مالیات بر ارث چیست؟

هنگام فوت فرد، مالیاتی به اموال قابل انتقال به وارثان او تعلق میگیرد؛ این مالیات، مالیات بر ارث نامیده میشود. وراث در صورت عدم پرداخت مالیات بر ارث، قادر به انتقال و تصرف داراییها نخواهند بود.

مالیات بر نقل و انتقال املاک چیست؟

مالیات نقل و انتقال املاک معادل 5% ارزش ملک مورد معامله از انتقال دهنده دریافت میشود. در صورت عدم پرداخت مالیات مذکور، سند رسمی جهت انتقال تنظیم نخواهد شد.

مالیات بر درآمد اجاره املاک چیست؟

مالیاتی که از درآمد حاصل از اجاره دادن ملک از موجر (اجاره دهنده) دریافت میشود، مالیات اجاره نامیده میشود.

نرخ مالیاتی اجاره املاک

موجر باید برای درآمد حاصل از اجاره املاک خود اظهارنامه اجاره املاک تسلیم کند. ماخذ مالیات بر درآمد اجاره املاک 75% مبلغ اجاره بها است؛ همچنین محاسبه مالیات بر درآمد اجاره املاک با نرخ مالیاتی معادل 15% الی 25% درآمد مشمول مالیات انجام میشود.

مالیات بر درآمد حقوق چیست؟

مالیاتی که از درآمد حاصل از حقوق دریافتی پس از انعقاد قرارداد کار دریافت میشود، مالیات بر حقوق است. در این مورد، کارفرما به عنوان شخص “در حکم مودی” موظف به کسر مالیات از حقوق پرداختنی و واریز به حساب اداره مالیات است. آموزش حسابداری حقوق و دستمزد به شما جهت محاسبه دقیق و اصولی حقوق مشمول مالیات کمک خواهد نمود.

نکته : نرخ مالیات بر حقوق بین 10% تا 20% از حقوق دریافتی است.

مالیات بر حق واگذاری محل چیست؟

مبلغ دریافتی بابت واگذاری سرقفلی یا حق کسب اماکن تجاری، مشمول مالیات به ماخذ کل درآمد حاصل از واگذاری با نرخ 2% است. پرداخت این مالیات بر عهده انتقال دهنده است.

مالیات بر درآمد مشاغل چیست؟

کلیه اشخاص حقیقی و صاحبان مشاغل موظفند مالیات عملکرد سالیانه خود را از درآمد همان سال پس از کسر هزینههای قابل قبول و معافیتهای مشمول با نرخ 15% الی 25% پرداخت نمایند.

توصیه میشود بخوانید: راهنمای تهیه و تنظیم اظهارنامه اشخاص حقیقی

نکته : سازمان مالیاتی صاحبان مشاغل و اشخاص حقیقی را بر اساس نوع و حجم گردش مالی آنها در سه گروه طبقهبندی کرده است. برای آشنایی با این دستهها، گروه بندی مشاغل مالیاتی را ببینید.

مالیات اشخاص حقوقی چیست؟

کلیه اشخاص حقوقی موظفند از محل درآمدهای حاصل از فعالیتهای انتفاعی خود، پس از کسر هزینههای قابل قبول و استهلاکها مالیات خود را بپردازند. یکی از مهمترین تکالیف مودیان حقوقی تهیه و تنظیم اظهارنامه اشخاص حقوقی است.

مالیات بر درآمد اتفاقی چیست؟

افراد برای اموال و درآمدهایی که به صورت رایگان کسب میکنند، موظف به پرداخت مالیات بر درآمد اتفاقی به ماخذ کل درآمد و با نرخ 15% الی 25% هستند.

مالیات بر نقل و انتقال سهام چیست؟

فروش سهام و حق تقدم سهام مشمول مالیات خرید و فروش سهام یا مالیات بر نقل و انتقال سهام و بر عهده انتقال دهنده است.

نرخ مالیات نقل و انتقال سهام و ماخذ آن

نرخ و ماخذ محاسبه مالیات نقل و انتقال سهام به صورت زیر است:

- مالیات سهام مبادله شده در کارگزاریها و بازارهای مجاز بورس معادل 0.5% مبلغ فروش هر سهم

- مالیات سهام مبادله شده در شرکتهای خارج از بورس معادل 4% مبلغ اسمی هر سهم

مفهوم اظهارنامه مالیاتی چیست؟

اظهارنامه مالیاتی گزارشی از عملکرد مالی مودی است؛ که او همه ساله در مهلت ارسال اظهارنامه مالیاتی تعیین شده از سوی سازمان و مطابق با نمونه ارسالی برای سازمان مالیاتی ارسال میکند. این گزارش شامل کلیه اطلاعات هویتی و درآمد و هزینههای مودی است که با تایید و امضای او به سازمان فرستاده میشود.

نکته : چنانچه اظهارنامه مالیاتی تسلیمی مورد قبول اداره مالیات نباشد، برگ تشخیص مالیاتی صادر شده و میزان مالیات بر پایه اسناد و اطلاعات قانونی محاسبه میشود.

موارد مشمول تسلیم اظهارنامه مالیاتی

اظهارنامه مالیاتی موارد زیر تسلیم میشود:

- مالیات بر عملکرد درآمد سالیانه برای اشخاص حقیقی و حقوقی

- مالیات بر ارث

- مالیات بر اجاره

- مالیات درآمد اتفاقی

نکته : در مورد مالیات بر حقوق نیازی به تسلیم اظهارنامه نیست.

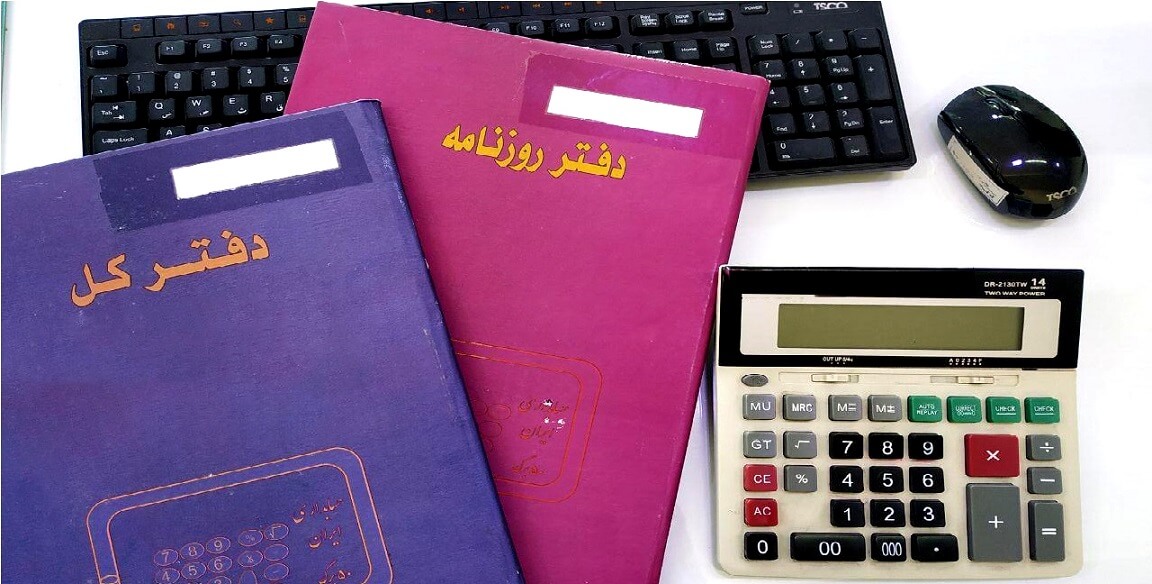

دفاتر مالیاتی مودی چیست؟

برخی از مودیان از جمله اشخاص حقوقی و بعضی از صاحبان مشاغل موظف به تهیه، تکمیل و نگهداری اطلاعات خود در دفاتر قانونی (دفتر روزنامه و دفتر کل) هستند. همچنین در صورت لزوم باید این دفاتر را به اداره مالیاتی ارائه دهند؛ در غیر این صورت مشمول جرایم قانونی و عدم برخورداری از تسهیلات مالیاتی خواهند بود.

مرور زمان مالیاتی چیست؟

مرور زمان مالیاتی به معنای گذشت مدت زمانی است که به موجب قانون پس از انقضای آن مدت، دعوی شنیده نمیشود و یا به عبارت دیگر طرفین دعوا حق طرح و اقامه دعوی و شکایت در محکمه را از دست میدهند، در توجیه این قاعده چنین میتوان گفت: حقی که برای مدت نسبتاً طولانی مورد تعقیب و مطالبه قرار نگرفته و طرفین دعوی نسبت به آن دعوی هیچ ادعایی نکردهاند، دیگر حقی زنده و ثابت و قابل طلب نیست و شکایت نسبت به آن موضوع در محکمه مسموع نخواهد بود. مرور زمان مطالبات مالیاتی به دو دسته تقسیم میشود:

مرور زمان در مطالبه مالیات

بر اساس ماده 157 ق.م.م، اگر مودی اظهارنامه مالیاتی را ارسال نکند، اداره مالیات تا پنج سال حق دارد مالیات مودی را تعیین و حداکثر ظرف سه ماه بعد از آن، مالیات را مطالبه کند؛ پس از این مدت، حق اداره مالیات شامل مرور زمان شده و قابل مطالبه نخواهد بود.

مرور زمان رسیدگی به اظهارنامه

از زمان تسلیم اظهارنامه مالیاتی به اداره مالیات، اداره مالیات باید ظرف یک سال آن را بررسی کند و حداکثر سه ماه بعد از آن برگه تشخیص را به مودی ابلاغ کند (ماده 156 ق.م.م). در غیر این صورت مالیات ابرازی مودی در اظهارنامه مالیاتی مورد قبول بوده و اداره مالیات نمیتواند مالیات بیشتری دریافت کند؛ مگر در مواردی که مودی درآمد خود را کتمان کرده باشد.

کتمان درآمد

مودی موظف است کلیه درآمدهای خود را به سازمان مالیاتی اظهار کند؛ همچنین در صورت لزوم دفاتر و کلیه اسناد و مدارک فعالیتهای خود را در اختیار سازمان قرار دهد؛ در غیر این صورت مرتکب کتمان درآمد شده و علاوهبر اینکه نمیتواند از تسهیلات مالیاتی استفاده کند؛ همچنین مشمول جرایم کتمان درآمد مالیاتی نیز میشود.

سامانه مودیان چیست؟

سامانه مودیان پل ارتباطی مودیان و سازمان مالیاتی است. به زودی کلیه تعاملات فیمابین نظیر ابلاغ اوراق و حتی ثبت معاملات در این سامانه انجام خواهد شد.

معافیت های مالیاتی چیست؟

گاهی قانون یک درآمد خاص و یا بخشی از درآمد تحصیل شده را از پرداخت مالیات معاف اعلام میکند. شرط استفاده از معافیت مالیاتی، تسلیم اظهارنامه در مهلت مقرر است.

مالیات با نرخ صفر مالیاتی چیست؟

در این روش مودی کلیه تکالیف مالیاتی خود را انجام میدهد؛ سازمان مالیاتی پس از انجام بررسیهای لازم و تعیین درآمد مشمول مالیات، هیچ مالیاتی از مودی دریافت نمیکند؛ یعنی نرخ مالیاتی مودی برابر صفر در نظر گرفته میشود. این نوع محاسبه مالیات نوعی معافیت مالیاتی محسوب میشود.

نکته : شرط استفاده از نرخ صفر مالیاتی، انجام به موقع کلیه تکالیف مالیاتی است.

جریمه مالیاتی چیست؟

جرایم مالیاتی، سیاستی است که دولت، به عنوان اهرم فشار، برای پرداخت به موقع مالیات، توسط مشمولین این امر، پیش بینی نموده است و دارای انواع متفاوتی می باشد. دولت، در پی آن است تا با جرایم مالیاتی، به نوعی، مودیان را با انگیزه فرار از تعلق جریمه، ترغیب به پرداخت به موقع مالیات نماید.

برگ تشخیص مالیات چیست؟

اداره مالیات بر اساس اظهارات مودی در اظهارنامه و همچنین اطلاعات و استعلامات انجام شده، درآمد مشمول مالیات و مالیات قابل پرداخت مودی را محاسبه و طی نامهای به او ابلاغ میکند؛ این نامه برگ تشخیص نام دارد.

نکته : اگر مودی مبلغ اعلامی در برگ تشخیص ابلاغی را قبول داشت مالیات را پرداخت میکند؛ درغیراین صورت میتواند به صورت قانونی نسبت به اعتراض به برگ تشخیص مالیاتی اقدام کند.

برگ مالیات قطعی چیست؟

هنگامی که کلیه مراحل اعتراض به برگ تشخیص پایان یابد، اعم از اینکه مودی اعتراض کرده باشد و یا اینکه مهلت اعتراض تمام شده باشد، برگ قطعی صادر میشود؛ در این هنگام سازمان مالیاتی میتواند نسبت به وصول مالیات از اموال مودی اقدام نماید.

برگ اجرای مالیاتی چیست؟

برگه اجرایی مالیات یکی از انواع اوراق مالیاتی است که پس از “صدور برگ قطعی مالیات ” صادر می شود. اجرائیه مالیاتی، از منظر قانونی، سندی است که مبنای توقیف اموال و دارایی مودی مالیاتی به شمار می رود.

نکته : صدور برگ اجرای مالیات تا هنگام قطعی شدن بدهی مالیاتی ممنوع هست.

ابلاغ اوراق مالیاتی چیست؟

تحویل قانونی اوراق مالیاتی به مودیان، ابلاغ نامیده میشود. از آنجا که اوراق مالیاتی حقوق و وظایفی برای مودی ایجاد میکنند، در برخی موارد اعتبار اجرایی اوراق، وابسته به نحوه و تاریخ ابلاغ آنها است. ابلاغ برگ تشخیص مالیات به دو صورت واقعی و قانونی انجام میشود.

هیئت حل اختلاف مالیاتی چیست؟

هیئت حل اختلاف مالیاتی، متشکل از سه نفر جهت رسیدگی قانونی به اعتراضات مودیان به اوراق مالیاتی است. هیئت حل اختلاف بدوی وظیفه رسیدگی به اعتراضات اولیه را بر عهده دارد؛ در صورت عدم توافق، در مرحله بعد اعتراض به هیئت تجدیدنظر فرستاده میشود.

شورای عالی مالیاتی چیست؟

یکی از مهمترین مراجع قانونی که اختیارات قانونی در زمینه تعیین روشهای اجرای قوانین و مقررات مالیاتی دارد. این شورا متشکل از 25 نفر و مستقر در اداره مالیات است.

دیوان عدالت اداری

به طور کلی چنانچه حقوق مردم توسط نهادهای دولتی و عمومی به هر دلیلی رعایت نشود مرجعی جهت رسیدگی به این موارد در نظر گرفته شده است، این مرجع دیوان عدالت اداری نام دارد. در حقیقت دیوان عدالت اداری مهم ترین مرجع رسیدگی به شکایت های مردم از دستگاه های اداری و اجرایی در کشور محسوب می شود که بر اساس اصل ۱۷۳ قانون اساسی زیر نظر رئیس قوه قضائیه اداره می شود و متشکل از شعب بدوی، تجدید نظر، هیات عمومی و هیات های تخصصی است.

مفاصاحساب مالیاتی چیست؟

زمانی که مودی کلیه بدهیهای قطعی مالیاتی خود را پرداخت نموده باشد، میتواند از اداره مالیاتی بخواهد جهت تایید پرداخت، برگه مفاصا حساب مالیاتی برای او صادر نماید؛ مفاصاحساب معمولا برای اقدامات اداری مانند دریافت تسهیلات بانکی و یا تمدید پروانه فعالیت لازم است.

مسئولیت تضامنی مالیاتی چیست؟

گاهی مطابق قانون غیر از مودی اصلی افراد دیگری موظف به پرداخت مالیات هستند؛ به این ترتیب سازمان میتواند با مراجعه به هر یک از این افراد بدهی خود را دریافت کند. به این حالت که چند نفر مسئولیت پرداخت یک بدهی مالیاتی را دارند، مسئولیت تضامنی گفته میشود.

تامین مالیاتی چیست؟

قرار تأمین مالیات، حکم صادره از سوی هیئت حل اختلاف مالیاتی مبنی بر منع نقل و انتقال میزان مشخصی از اموال مودی در نزد خود یا اشخاص ثالث، با هدف تامین مالیات وی است. این حکم در مواردی که مالیات مودی هنوز قطعی نشده یا مراحل اجرایی آن طی نشده و بیم تفریط اموال از طرف مودی به قصد فرار مالیاتی میرود، به درخواست سازمان مالیاتی صادر میشود.

به این ترتیب مودی ( اشخاصی که اموال مودی در اختیار آنان است) حق ندارند اموال مورد تامین را از تصرف خود خارج کنند؛ مگر اینکه معادل مبلغ مورد مطالبه تامین دهند.

انتقال اموال برای فرار از مالیات چگونه است؟

گاهی مودی با هدف عدم پرداخت مالیات، کلیه اموال خود را به صورت صوری به دیگری منتقل میکند؛ در این حالت سازمان مالیاتی میتواند با طرح دعوی در مراجع قضایی معامله را باطل و مالیات قطعی را از اموال مودی وصول نماید.

بدهی قطعی مالیاتی چیست؟

در صورتی که کلیه مراحل اعتراض قانونی مودی به پایان رسیده باشد، بدهی قطعی میشود. این بدهی با صدور برگ اجرایی از محل اموال و دارایی مودی قابل دریافت است.

جرم مالیاتی

پرداخت مالیات نوعی انجام مسئولیت و پرداخت بلا عوض توسط شهروندان به دولت است که نوعی هزینه اجتماعی نیز محسوب می شود. به عبارت بهتر کلیه شهروندان جامعه که از امکانات کشور استفاده می کنند، باید مالیات بپردازند تا دولت توان جایگزینی منابع صرف شده برای مردم را داشته باشد. از این رو کسانی که در جامعه دارای درآمد هستند ولی به دلایل مختلف از پرداخت مالیات سر باز می زنند به نوعی مجرم محسوب شده و مرتکب جرم مالیاتی شده اند.

مجازات هر یک از این موارد بیشتر از شش ماه تا دو سال حبس است. همچنین برخی از این جرایم از نوع جرایم غیرقابل بخشش مالیاتی هستند.

وکیل مالیاتی به چه کسی گفته میشود؟

وکیل مالیاتی در کلیه امور مربوط به مالیات عملکرد، بیمه، ارزش افزوده، حسابرسی می تواند اظهار نظر داشته باشد و در همه ی موارد با تنظیم لایحه های مخصوص اقدام به دفاع از ابهامات ایجاد شده در خصوص موکل خود نماید.

لایحه مالیاتی چگونه تنظیم میشود؟

لایحه دفاعیه به نوشتهای میگویند که مؤدیان در دفاع از خود به مراجع حل اختلاف مالیاتی تسلیم مینمایند. در بسیاری از موارد، افراد نسبت به مالیات تعیین شده از سوی سازمان امور مالیاتی اعتراض دارند. این اعتراض بایستی در قالب یک نوشتار که از سوی شخص معترض تنظیم میشود، به سازمان امور مالیاتی تسلیم گردد. به این نوشتار لایحه مالیاتی و به فرآیند اعتراض، دفاع مالیاتی گفته میشود.

از آنجا که این امکان وجود دارد که ماموران مالیاتی در تعیین و محاسبه مالیات دچار اشتباه یا خطا شده باشند، قانونگذار برای جلوگیری از تضییع حقوق مؤدیان، برای آنها حق اعتراض قائل شده است. به این صورت که افراد میتوانند تا 30 روز بعد از تاریخ ابلاغ برگ تشخیص مالیات، باید مراتب اعتراض و طرح دعوای مالیاتی را به سازمان اعلام نمایند. سپس متن اعتراض به برگ تشخیص مالیاتی مؤدیان از سوی سازمان امور مالیاتی مورد بررسی قرار گرفته و زمانی جهت رسیدگی پرونده در هیات حل اختلاف مالیاتی اعلام میگردد.

در روز موعود، مؤدیان میتوانند با تنظیم لایحه مالیاتی به همراه دلایل و مدارکی مربوطه به هیات حل اختلاف مراجعه و نسبت به دفاع مالیاتی اقدام نمایند. تنظیم و تحریر لایحه مالیاتی یکی از کارهای بسیار مهم و با اهمیت است؛ چرا که بدون داشتن آگاهی و تسلط بر مواد و تبصرههای قانون مالیاتی، قادر به ارائه دفاع مالیاتی تاثیرگذار نخواهد بود.

کلام آخر

قانون مالیاتهای مستقیم، دارای مفاهیم و اصطلاحات ناآشنای زیادی است که بدون درک معانی آنها، فهم و در نتیجه اجرای قانون بسیارسخت خواهد بود. از این رو یکی از اصلیترین نیازهای یک حسابدار، آشنایی با مفاهیم و اصطلاحات مالیاتی در کنار آموزش حسابداری و آموزش مالیات است. با مجهز کردن خود به اصلیترین سلاحهای مالیاتی در هر مقامی بهترین عملکرد را خواهید داشت.