در میان تمام عناوین و اصطلاحات بازار بورس، «سهام» اولین کلمهای است که با آن برخورد میکنید و جزو مفاهیم پایه و مهم به شمار میآید. بنابراین، ممکن است برای شما سؤال شده باشد که سهام یا سهم چیست و انواع آن کداماند؟ اگر قصد ورود به بازار سرمایه و سرمایهگذاری در بخشهای مختلف آن را داشته باشید، آشنایی با مفهوم سهام و انواع سهم الزامی خواهد بود.

سهم و سهام چیست؟

سهام یا Stock بهنوعی برگه بهادار گفته میشود که تصدیقی بر مالکیت دارنده آن بر سهم مشخصی از شرکت سهامی خاص یا سهامی عام، درآمدها و داراییهای آن است.اگر سرمایه شرکتهای سهامی را به قسمتهای برابر و مساوی تقسیم کنیم هر قسمت برابر با یک سهم میشود. این سهم، نشان دهنده میزان مشارکت، تعهدات و منافع صاحب آن در شرکت سهامی است. دارنده سهم نمیتواند به نسبت سهم خود ادعایی برای مالکیت بخشی از داراییهای شرکت داشته باشد.

در عوض، به اندازه سهم خود در شرکت، دارای حق و حقوق است. بر اساس این حق، سهامدار میتواند از منافع شرکت استفاده کند، در مجمع عمومی رای دهد و در صورت انحلال شرکت از دارایی شرکت سهیم خواهد شد.

انواع سهام در بازار

سهام را میتوان از جهتهای مختلفی دستهبندی کرد. این تقسیمبندی میتواند ازنظر شکل، حقوق دارنده سهام یا ماهیت آورنده انجام شود. سهام مورد معامله در بورس اوراق بهادار را از سه منظر میتوان دستهبندی و مورد بررسی قرارداد:

سهام بانام و بینام

منظور از سهام بانام این است که نام صاحب سهام (خریدار سهم) بر روی ورقه سهام درج میشود و درنتیجه قابلیت نقل و انتقال تنها از طریق معاوضه امکانپذیر میگردد. فرضاً اگر شخص الف خریدار سهام باشد تحت هیچ شرایطی شخص نمیتواند اقدام به فروش سهام نماید. اما سهام بینام اصطلاحاً در وجه حامل صادرشده و هر فردی که برگه سهام را در اختیار داشته باشد میتواند اقدام به فروش سهام نماید. لازم به ذکر است که تمامی سهام مورد معامله در بازار بورس اوراق بهادار تهران بانام میباشد.

لازم به ذکر است که کسی بهجز مالک سهام نمیتواند برای فروش اوراق بانام اقدام کند. به همین دلیل، در صورت مفقود شدن امکان سوءاستفاده از آن وجود ندارد. در صورت نابود شدن برگه، همچنان نام شما در دفتر ثبت سهام وجود دارد و حقوحقوق شما در شرکت محفوظ میماند. البته سهام بانام میتواند محدودیتهایی مانند الزام مراجعه طرفین معامله به دفتر ثبت سهام برای نقلوانتقال مالکیت سهام نیز برای دارنده ایجاد کند.

بینام بودن اوراق همچنین میتواند به ضرر دارنده سهام باشد. در صورت مفقود شدن اوراق، اثبات مالکیت شخص اصلی بسیار دشوار است و هرکسی میتواند از آن سوءاستفاده کند.

از منظر رفتار سهام

با استناد به کتاب مدیریت پرتفوی با رویکرد کاربردی اثر کریستین برنتانی میتوان سهام حاضر در بورس را به شرح ذیل دستهبندی کرد:

سهام ارزشی: سهامی که از منظر بنیادی ارزشمند بوده و عموماً میتوان از آنها به سهام ایمن اشاره کرد و چندین سال است که بهاصطلاح در سطح بالغ خود بوده و میتوان از آنها بهعنوان سهام با سود نقدی جذاب یادکرد.

سهام رشدی: در این دسته سهامی قرار میگیرد که به دلایل بنیادی مختلف پتانسیل رشد بسیار خوبی دارند و میتوان با تلفیق تحلیلهای بنیادی و تکنیکال سود جذابی را شناسایی کرد.

علاوه بر دستهبندی فوق میتوان با توجه به وضعیت بازار بورس ایران سهام دیگری همچون سهام نوسانی، سهام روندی و …. را تعریف کرد که در مقالهای دیگر در رابطه با آنها صحبت خواهیم کرد.

از منظر ماهیت سهام:

سهام عادی و سهام ممتاز در بسیاری از کشورهای جهان رایج بوده و مورد دادوستد قرار میگیرد. در ادامه در رابطه با سهام عادی توضیحات مبسوطی ارائهشده است. سهام ممتاز نیز دارای انواع مختلفی همچون جمع شونده، غیر جمع شونده، با حق رای مضاعف و …. دارد، اما با توجه به اینکه طبق قانون تجارت ایران شرکتهای حاضر در بورس اوراق بهادار مجاز به انتشار سهام ممتاز نیستند از توضیح آن خودداری میکنم.با وجود اینکه مجمع عمومی در شرکتهای سهامی خاص تشکیل نمیشود، اما قبول کردن آوردههای غیر نقدی با ارزشی بیشتر از ارزیابی کارشناس امکانپذیر نخواهد بود. بنابراین، تعیین ارزش و ارزیابی آورده غیر نقدی توسط کارشناس رسمی ازجمله الزامات در هردو شرکت سهامی عام و خاص به شمار میآید.

منظور از سهام عادی چیست؟

سهام عادی ازجمله ابزارهای مالی برای جذب سرمایه شرکتها است که مالکیت بخشی از شرکت را به دارنده سهم اختصاص میدهد. سهام عادی بدون سررسید و بهصورت بانام یا بینام منتشر میشود و دارنده آنها، حق خریدوفروش سهام را خواهد داشت. دارنده سهام عادی بسته به میزان سهم خود از شرکت، در سود و زیان و فعالیتهای این شرکت سهیم خواهد بود. سهام در واقع یک ورقه بهادار است که بیانگر ادعای مالکیت دارنده آن نسبت به داراییها و سود شرکت میباشد و در واقع این فرد جزو مالکان شرکت سهامی میگردد. حال اینکه سرمایهگذار چند درصد از مالکیت شرکت را دارا هست؟ برای این منظور بایستی ببینیم که این سرمایهگذار چند درصد از کل سهامی که منتشرشده را در اختیار دارد، مثلاً فرض کنید یک شرکت سهامی تعداد ۱۰۰ میلیون سهم را منتشر کرده است. حال اگر یک سهامدار تعداد ۱ میلیون سهم از آن شرکت را در اختیار داشته باشد، در واقع مالک یک درصد از شرکت مزبور است. عموم سرمایهگذاران خرد درصد مالکیت زیر یک درصد دارند مگر آنکه هدف خاصی را دنبال نمایند.

ویژگیهای سهام عادی

۱- مالکان این نوع از ورقه بهادار در تمامی مجامع منجمله عمومی عادی، فوقالعاده جهت افزایش سرمایه دارای حق رای میباشند و به ازای هر سهم یک حق رای دارند. معمولاً در مجامع مذکور اشخاص حقیقی یا حقوقی که جزو سهامداران درصدی( سهامداران بیش از یک درصد ) یا سهامدار عمده هستند از قدرت بیشتری جهت اعمال خواسته خود برخوردارند چون تعداد سهام بیشتری را نسبت به سایرین در اختیاردارند.

۲- دارنده سهام عادی از سود نقدی مصوب مجامع بهرهمند گردد. لازم به ذکر است که شرکتهای سهامی مدتی پس از پایان سال مالی خود مجمع عمومی عادی صاحبان سهام را برگزار میکنند و درصورتیکه در مجمع تصویب گردد به ازای هر سهم درصدی از سود هر سهم محقق شده را بین سهامداران تقسیم کننند و مالکان سهام عادی از سود نقدی مزبور بهرهمند میشوند.

۳- اولویت در افزایش سرمایه: زمانی که شرکت اقدام به افزایش سرمایه از محل آورده نقدی میکند اولویت با سهامدارانی است که در مجمع شرکت کردهاند( در زمان برگزاری مجمع فوقالعاده افزایش سرمایه سهامدار شرکت بودهاند) و از این طریق میتوانند درصد مالکیت خود را حفظ نمایند.

۴- قابلیت بالای نقد شوندگی: برخلاف سهام شرکتهایی که در بازار حضور ندارند سهام شرکتهای پذیرفتهشده در بورس اوراق بهادار بهراحتی معامله میگردند و درصورتیکه مالک سهام بخواهد از سهم خارج شود و سهام خود را به فروش برساند به دلیل وجود بازار رسمی بورس اوراق بهادار بهراحتی میتواند به متقاضیان سهام خود را عرضه نماید.

۵- مسئولیت محدود: سهامداران در قبال بدهیهایی که شرکت سهامی اخذ مینماید مسئولیت محدود دارند و این بدین معناست که در صورت عدم توانایی شرکت در بازپرداخت دیون، داراییهای شخصی سرمایهگذاران درخطر نیست و مسئولیت آنها تنها به میزان آوردهشان است.

۶- امکان کسب بازدهی بالا: درصورتیکه سرمایهگذاران با توجه بهتمامی ابعاد تحلیلی اقدام به سرمایهگذاری نمایند در بورس اوراق بهادار و در طی یک سال عموماً میتوان بازدهی بیشتر از سود سپرده بانکی را کسب کرد.

شاید بد نباشد کمی هم در مورد مفهوم «سرمایه» و چیستی رقم «۱۰۰۰ ریال» برایتان بگوییم.

۵ نکتهی مهم که باید در مورد هر سهامی که میخرید بدانید:

1.آن شرکتها چهکاری انجام میدهند

آنها چه چیزی تولید میکنند؟ چه نوع خدماتی را ارائه میدهند؟ در کدام کشورها فعالیت میکنند؟ محصول اصلی آنها چیست و چگونه آن را میفروشند؟ آیا در حوزهی کاری خود بهعنوان رهبر بازار شناخته میشوند؟ در اولین مرحله به سوالات بالا فکر کنید. اگر جواب آنها را نمیدانید، دارید خود را درخطر بزرگی میاندازید. یافتن این اطلاعات بسیار آسان است. شما میتوانید بهراحتی به وبسایت آن شرکت بروید و در مورد فعالیت آنها اطلاعات بسیاری کسب کنید. سپس، همانطور که Cramer توصیه میکند، به سراغ یکی از اعضای خانواده خود بروید و به آنها درزمینهی سرمایهگذاری بالقوهتان آموزش دهید. اگر بتوانید بهتمامی سوالات آنها پاسخ دهید، پس بهاندازه کافی در این رابطه اطلاعات کسب کردهاید.

2.نسبت P/E (همان نسبت قیمت به سود)

تصور کنید که برای سرمایهگذاریتان در بازار، این فرصت رادارید که از اشخاصی کمک بگیرید ,شما با دو نفر مصاحبه میکنید. یک نفر از آنها دارای سابقهای طولانی درزمینهی مشاورهی کسب درآمد است. دوستان شما با مشاورههای این شخص بازدهی بالایی کسب کردهاند، درنتیجه شما دلیلی پیدا نمیکنید که درزمینهی سرمایهگذاری به او اعتماد نکنید. او به شما میگوید که بابت هر دلاری که برایتان به دست میآورد، ۴۰ سنت را خودش میگیرد و ۶۰ سنت مابقی را به شما میدهد و شخص دیگر، فعالیت خود را تازه در این زمینه شروع کرده است. اگرچه به نظر میرسد که او اطلاعات خوبی در این خصوص دارد، اما تجربهاش کم است و سابقهی موفقیت چندانی نیز ندارد اما مزیت او این است که میزان کمسیون کمتری دریافت میکند. او به ازای هر دلاری که کسب میکند، ۲۰ سنت کارمزد میگیرد، اما اگر او بهاندازهی شخص اول برایتان درآمدزایی نکند، چه؟ اگر شما این مثال را متوجه شوید، نسبت P / E یا نسبت قیمت به سود را بهراحتی درک خواهید کرد، اگر یک شرکت دارای نسبت ۲۰ باشد این بدان معناست که سرمایهگذاران حاضرند برای هر یک دلار درآمد، ۲۰ دلار بپردازند. این رقم ممکن است گران به نظر برسد اما اگر سرعت رشد شرکت سریع باشد، اینگونه نیست. شما میتوانید این نسبت را در شرکتهایی با حوزهی فعالیت مشابه مقایسه کنید. اگر شرکتی که میخواهید در آن سرمایهگذاری کنید، دارای عدد P / E بالاتری نسبت به سایر شرکتهای مشابه است، باید دلیلی برای آن وجود داشته باشد. اما اگر دارای نسبت P / E پایینتری باشد و بهسرعت نیز در حال رشد است، این شرکت ارزش سرمایهگذاری دارد.

3.بتا (Beta)

شاید به نظر برسد که درک بتا دشوار است، اما اینچنین نیست، اطلاعات بتا را دقیقاً میتوان در همان صفحهای که نسبت قیمت به سود سهام یک شرکت ارائهشده است، یافت. بتا، میزان نوسان را اندازهگیری میکند و یا اینکه نشان میدهد عملکرد سهام شرکت شما در طی پنج سال گذشته به چه صورت بوده است. شاخص S&P 500 را بهعنوان یک مرجع در نظر بگیرید، اگر ارزش شرکت شما در طی یک دوره ۵ ساله بیش از شاخص S&P افزایش و یا کاهش یافت، دارای بتای بالاتری است. در بتا، عدد بزرگتر از ۱ به معنای بتای بالا است (ریسک بالاتر) و هر عدد کوچکتر از ۱ به معنای بتای کم (ریسک پایینتر) است. بتا در خصوص ریسک قیمت اطلاعات ارائه میدهد، اما چه قدر در مورد عوامل ریسک اساسی صحبت میکند؟ شما باید سهامی را که بتای بالایی دارد با دقت زیر نظر داشته باشید، اگرچه اینها برای کسب بازدهی بالا پتانسیل دارند، اما پتانسیل این را هم دارند که پول شما را بر باد بدهند. بتای پایینتر به این معناست که یک سهم در مقایسه با دیگر سهام، نسبت به حرکات S&P 500 واکنش کمتری نشان میدهد. به اینگونه سهام، سهام تدافعی میگویند چراکه امنیت پول شما در آن سرمایهگذاری بیشتر است. اگرچه ممکن است در مدت زمانی کوتاه به بازدهی موردنظر خود نرسید، اما لازم هم نیست هرروز با نگرانی روند سهام خود را چک کنید.

4.سود سهام

اگر شما جزء آن اشخاصی هستید که برای بررسی هر روزهی عملکرد بازار، زمان کافی ندارید و میخواهید بدون صرف چنین توجهی از سهامتان بازده کسب کنید، به دنبال سود سهام باشید. سود سهام چیزی شبیه به بهره در یک حساب پسانداز است. شما بدون در نظر گرفتن قیمت سهام، پول خود را دریافت میکنید و همچنین به یاد داشته باشید که قبل از خرید سهام، نرخ سودش را جویا شوید. اگر میخواهید با خیال راحت پول خود را در بازار سرمایهگذاری کنید، در سهامی که سود بالایی دارند سرمایهگذاری کنید.

5.نمودار

یادگیری خواندن نمودار یک مهارت است که به زمان نیاز دارد، اما خواندن نمودارهای پایه نیازمند مهارت بسیار کمی هستند. اگر یک نمودار سرمایهگذاری از قسمت پایین سمت چپ شروع شود و در قسمت بالا سمت راست به پایان برسد، این نکتهی مثبتی است. اگر هم نمودار شرکتی بهصورت نزولی حرکت میکند، از آن دور بمانید و سعی نکنید دلیل اش را کشف کنید. هزاران سهام برای انتخاب وجود دارند، پس در سبد سهام خود از خرید سهامی زیان ده که روندی نزولی دارد خودداری کنید، اما اگر واقعاً به این سهم اعتقاد دارید، آن را در نظر داشته باشید و مجدداً عملکردش را چک کنید تا بتوانید درست تصمیمگیری کنید. ممکن است در طول مسیر افرادی را ببینید که به سرمایهگذاری در سهامی که نمودارهای ریسکی دارند معتقد باشند، اما در نظر داشته باشید که شاید آنها زمان و منابع تحقیقاتی در اختیاردارند که احتمالاً شما به آنها دسترسی ندارید.

منظور از سرمایه شرکت های سهامی چیست؟

منظور از «سرمایه» در واقع همان آورده مالکین شرکت است. هر شرکت برای انجام فعالیتهای تجاری و کسب درآمد در ابتدا باید سرمایهای داشته باشد. حداقل مبلغ این سرمایه از پنج میلیون ریال شروع میشود و حداکثری برای آن تعریف نشده است.

در تاریخ نگارش این مقاله، بیشترین میزان سرمایه متعلق به شرکت «سرمایه گذاری نفت و گاز تأمین» با نماد «تاپیکو» است که با مبلغ سرمایه ۸۱۵۰۰ میلیارد ریال در بازار سرمایه فعالیت دارد.

بر اساس ماده ۲۹ قانون تجارت، ارزش اسمی هر سهم در شرکتهای سهامی عام «هزار ریال» است. شاید با خودتان بگویید: «این مبلغ هزار ریال – یا ۱۰۰ تومان – چه کاربردی میتواند داشته باشد؟» در پاسخ باید بگوییم که برای به دست آوردن تعداد سهام شرکتها از «مبلغ اسمی» هر سهم استفاده میشود.

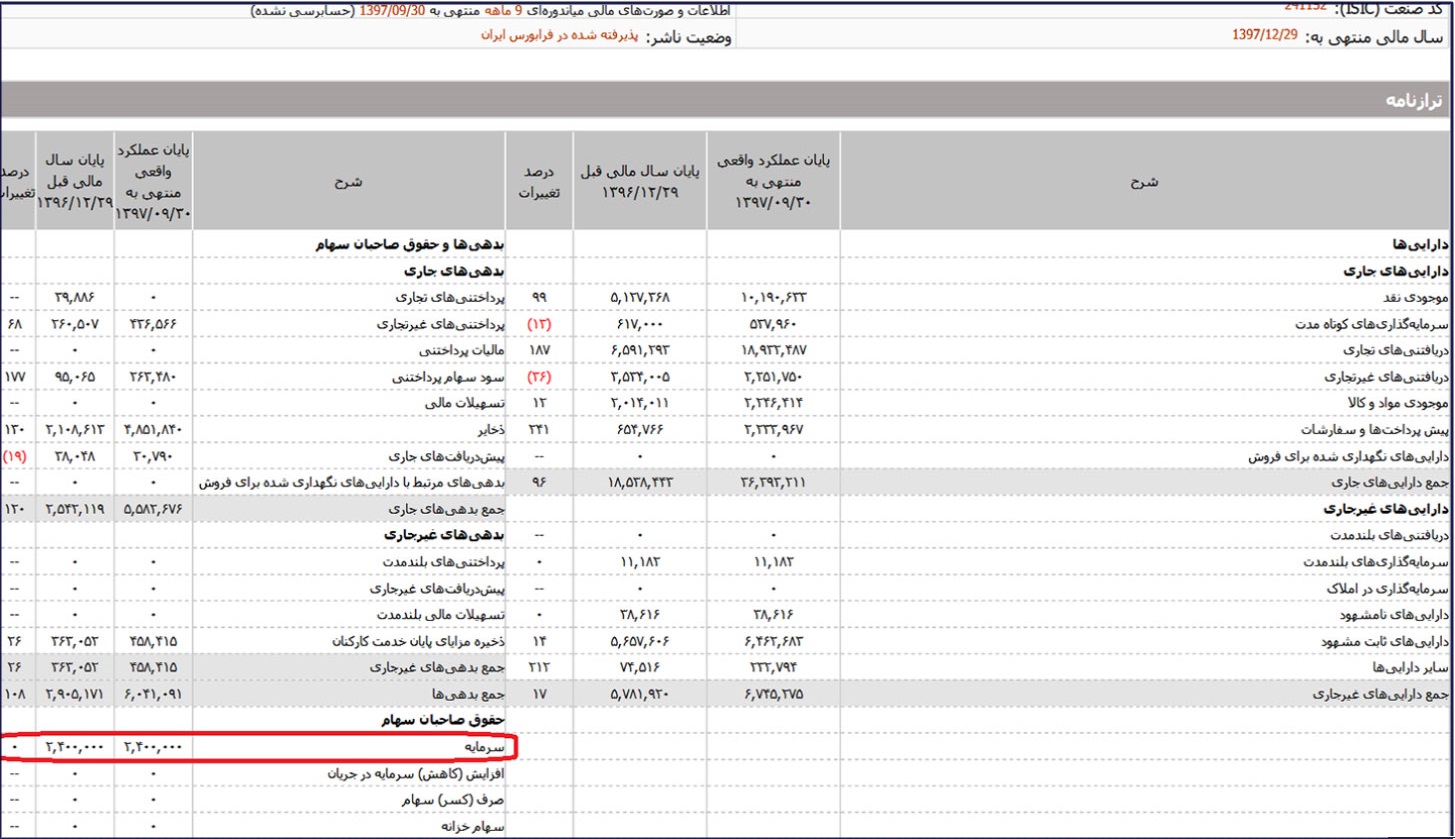

اگر بخواهیم تعداد سهام هر شرکت را به دست آوریم باید مبلغ سرمایه شرکت را – که در بخش حقوق صاحبان سهام عنوان میشود – بر عدد مبلغ اسمی یا همان ۱۰۰۰ ریال تقسیم کنیم. برای روشنتر شدن این موضوع به محاسبه تعداد سهام شرکت سهامی عام «توکاریل» با نماد «توریل» میپردازیم:

مبلغ سرمایه در ترازنامه تصویر بالا، ۲۰۰۰ میلیارد ریال است. بنابراین، تعداد سهام شرکت توریل بر اساس محاسبات ترازنامهای شرکت برابر است با:

۲.۰۰۰.۰۰۰.۰۰۰.۰۰۰/۱۰۰۰=۲.۰۰۰.۰۰۰.۰۰۰ عدد سهم

سهام شرکت را میتوان به کیکی تشبیه کرد که به قسمتهای برابر، برش خورده است. هر فرد با توجه به سهم خود بر یک عدد یا تعدادی از آن برشها حق مالکیت دارد.

فلسفه وجودی سهم

برای درک اهمیت وجودی سهام و پاسخ به پرسش سهم چیست در ابتدا از دید یک شرکت به ماجرا نگاه میکنیم و سپس از منظر سرمایهگذاران به سهام مینگریم. فرض کنید شما سرمایهای دارید و میخواهید کسبوکاری را راهاندازی کنید.

کار را با خرید مواد لازم و تجهیزات مورد نیازتان آغاز میکنید. به مرور فعالیت خود را گسترش میدهید و پس از چندین سال شرکتی بسیار بزرگ با عملکرد مناسب خواهید داشت. شما در جایگاه مالک شرکت به دنبال این هستید که بتوانید از سرمایههای صاحبان ثروت و عموم مردم در جهت توسعه شرکت استفاده کنید و مدام به سراغ وام بانکی و قرض گرفتن نروید.

در نتیجه شرکت خود را به سهامی عام تبدیل کرده و سرمایه ثبت شده را به سهام ۱۰۰۰ ریالی تقسیم میکنید. پس از مدتی شرکتتان وارد بازار بورس میشود و بخشی از سهام شرکت به دست سرمایهگذاران میافتد.

در واقع بازار بورس شرایطی را فراهم میکند تا شما بدون نیاز به انحلال شرکت یا صرف زمان زیاد جهت یافتن شریک به سرعت به منابع جدید دست پیدا کنید. حال که اهمیت انتشار سهام را برای صاحبان کسبوکار و شرکتها درک کردید به اهمیت نقش سهام برای سرمایهگذاران میپردازیم.

بازی سهام و سرمایه گذاران

سهم یک ورقه بهادار (یعنی ورقه دارای ارزش) است که با داشتن آن مالکیت یک شرکت را به دست میآورید. در واقع اگر سرمایه شرکت را به قسمتهای مساوی تقسیم کنیم به هر قسمت آن یک سهم میگویند. دقت کنید که شما با خرید یک سهم، مالکیت یک شرکت بورسی را به دست میآورید

در حالی که خارج از بازار بورس برای تصاحب یک شرکت نیازمند سرمایه بسیار سنگینی هستید. از طرفی علاوه بر مالکیت یک شرکت، مزایایی به شما تعلق میگیرد که بر جذابیت مالکیت سهام میافزاید. اگر شما بخواهید در فضایی خارج از بورس با مالک یک شرکت توسعه یافته وارد مذاکره شوید، یا آن فرد درخواست شما را رد میکند یا اینکه مبلغی بسیار سنگین را به شما پیشنهاد خواهد داد.

همچنین شما نمیتوانید ارزیابی دقیقی از ارزش واقعی آن شرکت داشته باشید زیرا به اطلاعات دقیق صورتهای مالی و فعالیت عملیاتی آن شرکت دسترسی ندارید.

از طرفی ممکن است چون شما تخصص لازم را در رابطه با حوزه فعالیت آن شرکت نداشته باشید فرد مناسبی برای شراکت نباشید. در نقطه مقابل وقتی در بازار بورس، سهامی را میخرید نیازی به داشتن تخصص لازم در زمینه فعالیت آن شرکت ندارید. از طرفی قیمت سهام در بازار بر اساس عرضه و تقاضای تعداد بیشماری از سرمایهگذاران تعیین میگردد و شما راحتتر میتوانید نسبت به ارزیابی قیمت سهام یک شرکت بورسی اقدام کنید.

گذشته از اینها بر اساس قوانین سازمان بورس هر سهامداری به اطلاعات مالی و جزییات فعالیت شرکتهای بورسی دسترسی دارد. در نتیجه شما میتوانید به راحتی، فعالیت شرکت را ارزیابی کنید. هیچ کدام از مزیتهای گفته شده شامل یک شرکت غیربورسی نمیشوند.

پیشنهاد می شود بخوانید: منظور از سبد سهام چیست؟

سهام چه مزیتهایی برای سرمایه گذاری دارد؟

۱- شما با خرید سهام، متناسب با درصد مالکیت اوراق در تصمیمهای مجامع شرکتهای بورسی حق رای خواهید داشت. در واقع بابت مالکیت هر ورقه سهام یک رای از آن شما خواهد بود. در مجامع شرکتهای بورسی تصمیمگیریهایی درباره افزایش سرمایه، انتخاب هیئتمدیره، تصویب صورتهای مالی و … انجام میشوند.

۲- اگر یک شرکت در یک سال مالی (دوره ۱۲ ماهه فعالیت خود) سود خالص را به دست بیاورد، طبق قانون باید حداقل ۱۰ درصد آن را بین سهامداران تقسیم کند.

۳- یکی از بزرگترین مزایای سهام برای سرمایهگذاران وجود بازاری متشکل است که بر اساس آن میتوانید بدون دغدغه سهام خریداری شده خود را به فروش برسانید. درحالیکه اگر شما مالک یک شرکت غیربورسی بودید برای فروش آن با مشکلات متعددی هم چون راضی کردن سایر شرکا، یافتن شریک جدید جهت فروش شرکت به وی و عدم وجود مرجع مشخصی جهت ارزشگذاری سهام خود روبهرو میشدید.

۴- متناسب با سطح سرمایه خود، میتوانید در بازار سرمایه سهام بخرید. در واقع سقفی برای ورود سرمایه به بازار بورس وجود ندارد. درحالیکه وقتی شما مالک یک شرکت غیربورسی هستید حجم سرمایه محدودی را میتوانید به شرکت وارد کنید. در واقع، سرمایه مازاد شما به راحتی قابلیت سرمایهگذاری مجدد را ندارد. این شرط برای حداقل سرمایه در بورس هم همین طور است.

۵- خرید سهام جدید: با توجه به وجود بازار متشکل و وجود یک ساختار منظم و وجود نهادی تحت عنوان «کارگزاری» به راحتی میتوان به خرید و فروش سهام در بازار سرمایه پرداخت. درحالیکه چنین راحتی در معاملات خارج از بورس وجود ندارد. در واقع شما جهت انجام معاملات در بازار بورس، باید ابتدا به یکی از کارگزاریهای مورد تائید سازمان بورس مراجعه کنید و ضمن پر کردن فرمهای ثبتنام، در سامانه سجام نیز ثبتنام نمایید تا پس از دو روز کاری کد بورسی (کدی یکتا از سه حرف اول نام خانوادگی شما و ۵ رقم) صادر گردد و پس از آن میتوانید معاملات بازار سرمایه را انجام دهید و به خرید و فروش سهام بپردازید.

ارزش اسمی سهم چیست؟

طبق قانون، ارزش اسمی سهام در ایران معادل ۱.۰۰۰ ریال است. اما شرکتهای مختلف با توجه به وضعیت فعالیت عملیاتی خود، قیمتی بیشتر یا کمتر از این حد دارند. همچنین ارزش اسمی آن، مبنایی برای تعیین سرمایه و تعداد سهام در صورتهای مالی شرکتها است. مثلا با مراجعه به ترازنامه شرکت پتروشیمی زاگرس مشاهده میکنیم که سرمایه شرکت ۲.۴۰۰.۰۰۰ میلیون ریال یا ۲.۴۰۰ میلیارد ریال است. بنابراین با تقسیم این عدد بر ۱.۰۰۰ ریال به این نتیجه میرسیم که کل سهام این شرکت معادل ۲٫۴ میلیارد عدد است:

۲.۴۰۰.۰۰۰.۰۰۰.۰۰۰/۱.۰۰۰ = ۲.۴۰۰.۰۰۰.۰۰۰

استفاده از تحلیلها در خرید و فروش سهام

یکی از ویژگیهای بارز معاملات سهام این است که شما میتوانید بر اساس تحلیل به خرید و فروش بپردازید. دو نوع تحلیل شامل تحلیل تکنیکال و تحلیل بنیادی در بازار وجود دارد. در تحلیل تکنیکال بر اساس سابقه قیمتی سهام و روند قیمتی گذشته آن، رفتار آینده سهم را ارزیابی میکنیم، درحالیکه در تحلیل بنیادی بر اساس اطلاعات صورتهای مالی و با توجه به وضعیت فروش، بهای تمام شده و سایر اقلام صورتهای مالی، سود خالص شرکت را برآورد میکنیم و با تقسیم آن بر تعداد سهام شرکت به سود هر سهم یا همان eps میرسیم و در نهایت شرکتها را ارزشگذاری میکنیم. اما در خارج از بازار سهام به دلیل عدم دسترسی به صورتهای مالی مطمئن نمیتوانید برآورد دقیقی از ارزش شرکت و سهام آن داشته باشید و این موضوع شراکت شما را در یک شرکت غیربورسی با ریسک بسیار زیادی مواجه میکند. مگر آن که یک کارشناس رسمی دادگستری را حاضر کرده و از وی بخواهید که ارزش شرکت را برآورد کند که در این حالت نیز باید هزینههای سنگینی را بپردازید.

در گذشته تمامی اوراق بهادار بهصورت برگههای منتشرشده از جانب شرکت در دست سهامداران قرار میگرفتند؛ اما امروزه کارگزاریها با حفظ سوابق الکترونیکی شامل مشخصات سهم و مالکیت سهام در تسهیل معاملات و حذف کاغذها از خریدوفروشها مؤثر بودهاند.