نسبت P/E از تقسیم کردن قیمت سهم(price) بر سود هر سهم (Earning) به دست می آید. P/E شرکتهای بورسی یک نسبت مالی معتبر و معروف است که توسط تحلیلگران مالی بسیار استفاده میشود ولی باید به خاطر داشته باشید که این نسبت نمیتواند بهعنوان معیاری مستقل برای خریدوفروش استفاده شود. در این مقاله سعی میکنیم به این سوال پاسخ دهیم که نسبت P/E بازار چیست ؟

نسبت p/e چیست؟

تمام افرادی که در بورس فعالیت داشته اند ،جملاتی مانند : p/e این سهم ضعیفه ، p/e این سهم بسیار قوی عمل کرده و یا p/e این سهم متوسطه و… را شنیده اند .پس میدانید که نسبت p/e از اصطلاحات کاربردی می باشد که سرمایه گذاران از آن بسیار استفاده می کنند . برای بسیاری از افرادی که آشنایی زیادی با این نسبت ندارند سوال است که این نسبت p/e چیست و چرا انقدر در بین سرمایه گذاران بورس کاربرد دارد.

نسبت p/e به چه معناست؟

یکی از فاکتورهایی که همیشه در بین سرمایه گذاران بورس کاربرد زیادی دارد نسبت p/e است. هر کدام از سرمایه گذاران به نوعی از این نسبت استفاده می کنند. برخی آن را درست و بسیاری نیز به شکل اشتباه مورد استفاده قرار می دهند. برای اینکه بتوانید از این نسبت به درستی استفاده کنید باید با مفهوم و کارکرد آن آشنایی پیدا کنید. به طور خلاصه نسبت p/e خلاصه شده عبارت price تقسیم بر eps است: price / earning per share = P/E

در فارسی اصطلاحا به نسبت p/e نسبت قیمت به درآمد نیز گفته می شود (کلمه price به معنی قیمت و کلمه eps به معنی سود هر سهم است). اگر با مفهوم eps آشنایی ندارید می توانید مقاله تفاوت eps و dps چیست را مطالعه کنید. حال سوال اینجاست که این نسبت چه چیزی به ما می گوید.

مفهوم نسبت p/e

نسبت p/e در واقع انتظارات سرمایه گذاران از بازدهی آینده یک دارایی را به ما نشان می دهد.به این معنی که یک سرمایه گذار حاضر است به ازای هر ۱ ریال بازدهی (در این مقاله بازدهی از سهام) که بدست می آورد، چند ریال پرداخت کند. برای درک بهتر این مفهوم به مثال زیر توجه کنید. فرض کنید شما ۱ میلیون تومان در بانک سپرده گذاری می کنید. بانک به شما می گوید که به ازای این پولی که شما سپرده گذاری کرده اید سالیانه ۲۰% سود به شما پرداخت می کند.

یعنی در ازای ۱ میلیون تومان سپرده گذاری شما، سالیانه ۲۰۰ هزار تومان سود به شما پرداخت می کند. برای اینکه در این مثال p/e را محاسبه کنید باید قیمتی که یرداخت می کنید (یعنی ۱ میلیون تومان) را به سودی که بدست می آورید (یعنی ۲۰۰ هزار تومان) تقسیم کنید: ۵ = ۲۰۰,۰۰۰ / ۱۰۰۰,۰۰۰

پس در این مثال p/e سود بانکی برابر با ۵ شده است. اینجا p/e برابر ۵ به این معنی است که شما حاضر شده اید به ازای هر ۱ ریال سودی که از بانک دریافت می کنید ۵ ریال پرداخت بکنید. برخی نیز اینگونه تفسیر می کنند که اگر p/e برابر ۵ است به این معنی است که ۵ سال زمان می برد تا سرمایه شما از طریق بازدهی های بدست آمده برگردد.

نسبت p/e در بورس

در بورس نیز مفهوم کلی p/e شبیه به همین مثالی است که گفته شد. مثلا فرض کنید شرکتی در حال حاضر ۲۰۰ تومان قیمت دارد و eps (سودی) که برای سال جاری پیش بینی کرده است برابر با ۵۰ تومان است. برای محاسبه p/e این شرکت قیمت روز آن را بر سودی که دارد تقسیم می کنیم: ۴ = ۵۰ / ۲۰۰

اینجا نیز p/e برابر ۴ به این معنی است که سرمایه گذاران بورس حاضر هستند به ازای هر ۱ ریال سودی که این شرکت دارد ۴ ریال پرداخت کنند. در شکل زیر آخرین p/e شرکت فولاد مبارکه اصفهان با توجه به سودی که پیش بینی کرده برابر با ۸٫۸۴ است. این عدد از تقسیم قیمت فولاد به eps آن بدست آمده است.

این مفهوم کلی نسبت p/e است. اما این عدد فقط انتظارات سرمایه گذاران از آینده سهم را به ما نشان می دهد. ولی نمی گوید که چرا سرمایه گذاران حاضر هستند برای هر ۱ ریال سود این شرکت ۸٫۸۴ ریال پرداخت کنند. همچنین به ما نمی گوید که این انتظارات سرمایه گذاران درست است یا نه. در اینجا هرچه قیمت سهم بالاتر برود p/e نیز افزایش پیدا می کند و برعکس. حال باید ابتدا ببینیم که اصلا p/e باعث بالا و پایین شدن قیمت می شود و یا اینکه تغییر قیمت باعث بالا و پایین شدن p/e می شود. به همین دلیل لازم است ابتدا یک آشنایی با کاربرد این نسبت و همچنین انواع آن داشته باشیم.

نسبت p/e چه کاربردی دارد؟

اگر بخواهیم در یک جمله و خیلی ساده بگوییم که p/e چه کاربردی دارد، می توان گفت این نسبت یکی از ابزارهایی است که برای ارزش گذاری سهام مورد استفاده قرار می گیرد. تاکید می کنیم این نسبت فقط یکی از ابزارهای ارزش گذاری سهام است، نه تنها ابزار ارزش گذاری. اما چگونه از این نسبت برای ارزش گذاری استفاده می شود؟ یکی دیگر از نام های این نسبت، ضریب سهام است. برای ارزش گذاری با استفاده از p/e باید عکس رابطه ای که توضیح دادیم مورد استفاده قرار بگیرد. به این شکل که یک p/e برای سهم محاسبه می شود، سپس در سود آن ضرب می شود و ارزش آن سهم بدست می آید: P/E * eps = price

وقتی شما ارزش سهم را با این روش محاسبه می کنید، باید ببینید که قیمت آن سهم در بازار بیشتر از قیمت محاسباتی شماست یا کمتر. اگر قیمت سهم در بازار بیشتر از این عدد باشد، یعنی آن سهم ارزنده نیست. ولی اگر قیمت سهم در بازار کمتر از این عدد باشد، به این معنی است که آن سهم ارزنده است و قابلیت رشد دارد. نکته ای که اینجا وجود دارد این است که تمام این موارد به این بستگی دارد که شما نسبت p/e را به درستی محاسبه کنید. در غیر این صورت ارزشی که برای سهام بدست می آورید اشتباه خواهد بود. نحوه محاسبه نسبت p/e یک بحث مفصل و تخصصی است که از حوصله این مقاله خارج است.

مثال برای ارزش گذاری سهم با استفاده از نسبت p/e

فرض کنید که شما با استفاده از روش های محاسبه p/e، این نسبت را برای شرکتی ۶ محاسبه کرده اید. سود (eps) این شرکت نیز برابر با ۱۰۰ تومان است. با استفاده از روشی که توضیح دادیم. ارزش این شرکت برابر است با: تومان ۶۰۰ = ۱۰۰ * ۶

حال اگر قیمت روز این سهم در بازار ۵۰۰ تومان باشد،یعنی این سهم ارزنده است و جا دارد که تا قیمت ۶۰۰ تومان رشد بکند. پس می توان اقدام به خرید آن کرد. ولی اگر قیمت آن در بازار مثلا ۷۰۰ تومان باشد به این معنی است که این سهم گران است و جا دارد که تا ۶۰۰ تومان افت بکند. پس نباید این سهم را خرید. همانطور که گفته شد تمام این موارد و استراتژی ها مستلزم این است که شما p/e سهم را به درستی محاسبه کرده باشید.

انواع p/e

p/e دنباله دار: رایجترین روش محاسبه نسبت P/E ، P/E دنباله دار است که از تقسیم قیمت روز سهم بر EPS تحققیافته ۱۲ ماهه گذشته سهم بهدست میآید. P/E دنبالهدار سابقه سهم را نشان میدهد و برای پیشبینی آینده سهم استفاده نمیشود.

p/e برآوردی: نسبت P/E برآوردی از تقسیم قیمت روز سهام بر EPS پیشبینی شده بهدست میآید که به آن P/E پیشبینی نیز میگویند و برای تحلیلهای آینده شرکت و ارزشگذاری سهام از آن استفاده میشود.

تفاوت بین p/e دنباله دار و p/e تحلیلی چیست؟

اگر خیلی ساده بخواهیم تفاوت این دو را بررسی کنیم باید بگوییم p/e دنباله دار آن چیزی است که در حال حاضر برای یک سهم وجود دارد. ولی p/e تحلیل آن p/e است که ما انتظار داریم سهم به آن برسد. مثلا p/e سهمی در بازار ۵ است (p/e دنباله دار) و ما تحلیل کرده ایم که p/e آن باید ۶ باشد (p/e تحلیلی). پس انتظار داریم که قیمت آن سهم رشد بکند تا به آن نسبت p/e مورد انتظار ما برسد.

p/e بالا و p/e پایین نشان دهنده چه چیزی هستند

همانطور که در کتاب تکنیک های ساده و کاربردی در تحلیل بنیادی اشاره شده است، اگر مفهوم ۲ نوع p/e را به خوبی درک کرده باشید، می توانید متوجه شوید که چرا در بازار p/e برای بعضی از سهم های بازار بالا و برای بعضی سهم های دیگر پایین است. وقتی p/e یک سهم بالاست، نشان دهنده این است که بازار توقع دارد که سود آن شرکت در آینده رشد پیدا بکند. اگر انتظار بازار درست باشد وقتی سود شرکت زیاد شود، مخرج فرمول محاسبه p/e نیز بزرگ شده و در نتیجه نسبت p/e سهم مجددا متعادل می شود. همچنین اگر p/e یک سهم پایین باشد، نشان دهنده این است که بازار انتظار دارد در آینده سود آن شرکت کاهش پیدا کند. اگر انتظار بازار درست باشد، وقتی سود شرکت کم شود، مخرج فرمول محاسبه p/e کوچک می شود و در نتیجه نسبت p/e مجددا متعادل می شود.

پیشنهاد میشود مقاله شاخص بورس چیست و بیانگر چه چیزی است؟ را مطالعه کنید

نکاتی درباره p/e در بورس

- یکی از تاثیر گذار ترین آیتم های موثر در نسبت p/e یک شرکت سود یا eps آن شرکت است. وقتی شرکت ها برای محاسبه سود خود از روش های مختلف حسابداری استفاده می کنند، ممکن است این سود تحت تاثیر قرار بگیرد و کمتر یا بیشتر از مقدار واقعی خود نشان داده شود. پس باید این نکته را مد نظر خود قرار دهید.

- نسبت های p/e بالا یا پایین همیشه نشان دهنده ارزنده بودن و یا گران بودن سهم نیستند. بلکه همانطور که گفته شد بالا یا پایین بودن این نسبت، توقع بازار از آینده شرکت و سودآوری آن را نشان می دهد. در بسیار از موارد بازار اشتباه می کند، شما نباید به انتظار بازار بسنده کنید. سعی کنید خودتان نحوه صحیح محاسبه p/e را یاد بگیرید و از آن استفاده کنید.

- p/e یک ابزار مناسب برای ارزش گذاری شرکت است، ولی به تنهایی کافی نیست. بهتر است برای خرید سهام علاوه بر استفاده از این نسبت کاربردی، ابزارهای بیشتری را نیز مورد استفاده قرار دهید.

- برای شرکت هایی که سود ندارند و اصطلاحا زیانده هستند، محاسبه p/e عملا کاربردی ندارد. چرا که این نسبت از تقسیم قیمت به درآمد بدست می آید. وقتی که سود یک شرکت منفی است یعنی آن شرکت درآمدی نداشته است. پس نسبت p/e منفی نداریم! برای ارزش گذاری شرکت هایی که اینگونه هستند از روش های دیگری استفاده می شود.

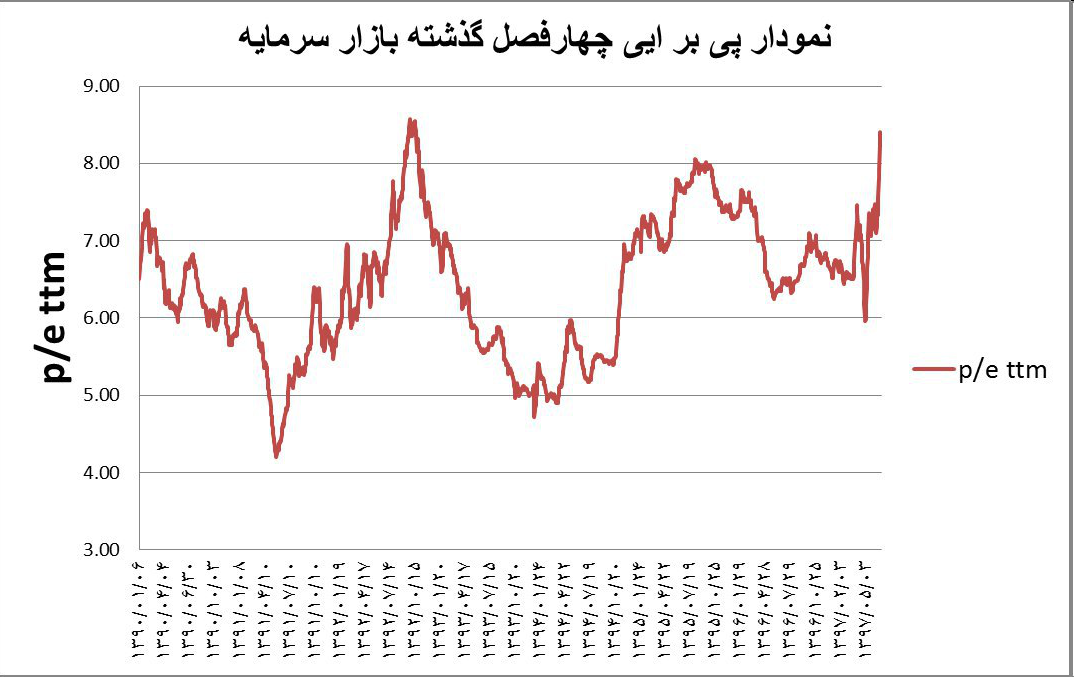

حدود P/E بازار ایران چقدر است و رابطه آن با سود بانکی

P/E شرکتهای بورسی در ایران معمولاً حدود ۴ -۶ هست. علت آن هم سود بانکی در ایران هست که حدود ۲۰% است. پس P/E بانک ۵ است. اما نکتهای که مهم است عدم وجود ریسک در این سود است. یعنی اگر P/E شرکتی ۵ باشد و انتظار تغییری در سود آن شرکت نداشته باشیم، یک سرمایهگذار قطعاً بانک را انتخاب میکند. زیرا شرکتهای بورسی دارای ریسک هستند. این شرایط در سایر کشورها با نرخ سود بدون ریسک کاملاً متفاوت است. برای مثال در آمریکا با سود بدون ریسک ۴% ( P/E = 25 ) یک سهم با سود سالانه ۱۰% (P/E =10) بسیار جذاب است (اکثر سهمهای آمریکا با P/E 15 تا ۲۵ معامله میشود) درصورتیکه همان شرکت در ایران حداقل باید ۵۰% افت قیمت را تجربه کند تا بازدهی آن با بانک برابر شود. پس هرچه قدر سود بانکی ( سود بدون ریسک ) کمتر باشد، P/E بازار سرمایه به اعداد بالاتری صعود میکند.

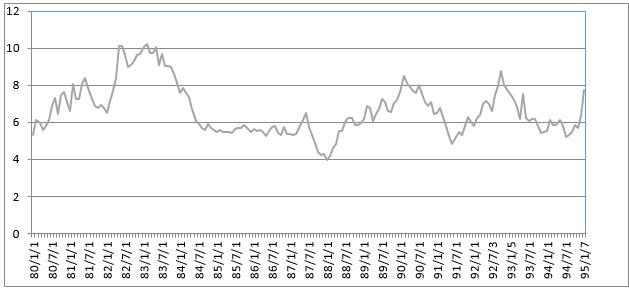

در بورس ایران یکی از روشهای بررسی وضعیت شاخص کل بازار، بررسی P/E کل شرکتهای بورسی است. در تاریخ بورس ایران P/E کل بازار ایران در سال ۸۴ نزدیک به انتخابات ریاست جمهوری به عدد ۲٫۸۸ رسید و در سال ۹۷ بعضاً کمی بالاتر از ۱۱ هم برای مدتی قرار گرفت. اما کارشناسان مالی برای بورس ایران عدد ۶ را P/E تعادلی و منطقی بازار بورس میدانند. یعنی اعتقاد دارند که P/E کل بازار حدود ۶ نوسان خواهد کرد و درصورتیکه خیلی از این عدد فاصله بگیرد، با افزایش و کاهش قیمت سهمهای بازار و یا تعدیل سود آنها، این عدد به سمت ۶ حرکت خواهد کرد.

چرا P/E نمیتواند تنها مبنای تصمیمگیری یک معاملهگر باشد؟

میدانیم که هرچقدر P/E یک شرکت کمتر باشد، بازدهی آن بیشتر خواهد بود. پس:

- به چه دلیل P/E یک شرکت در یک گروه مشخص از P/E یک شرکت دیگر در همان گروه صنعتی کمتر است اما بازهم معاملهگران به خرید شرکت با P/E بالاتر ادامه میدهند؟

- چرا پس P/Eبعضی شرکتها کمتر از ۴ یا ۳ بوده ولی کسی سهام آنها را نمیخرد؟

- مگر معاملهگران همواره به دنبال سهام با سود بیشتر نیستند؟

در جواب باید پاسخ داد که: بله، تمام افراد به دنبال شرکتهایی هستند که سود بیشتری میدهند و قیمت سهام شرکتها در طولانیمدت متناسب با سود آنهاست. اما پایین بودن P/E یک شرکت در یکزمان نشان میدهد که معاملهگران معتقدند که آن شرکت در آینده با کاهش سود مواجه خواهد شد و P/E آن افزایش پیدا خواهد کرد. ولی اگر شرکت بتواند آن سود را تداوم بخشد و برای سالهای بعدی آن را تحقق بخشد، بازار شروع به خرید آن سهم میکند و باعث افزایش قیمت و افزایش P/E آن سهم خواهد شد. معمولاً سهمهایی که در یک دوره با فروش داراییهای خود، سود غیرعملیاتی بالا میسازند، P/E آنها به زیر ۵ افت میکند. ولی معاملهگران حرفهای این سود را از سود عملیاتی تشخیص داده و از خرید سهم خودداری میکنند. پس P/E را میتوان بهعنوان معیاری بر خوشبینی و بدبینی معاملهگران نسبت به آینده بازار عمل کند. یعنی وقتی افراد نسبت به آینده بازار سهام بدبین هستند P/E بازار به زیر ۵ افت میکند(در دوران تحریم P/E بازار را بیشتر تحلیلگران ۴ در نظر میگیرند) و زمانی که نسبت به آینده بازار خوشبین باشند، P/E آن رشد میکند(مانند توافقهای بعد از تحریم که باعث رشد قیمت سهمها میشود).

با استفاده از نسبت P/E میتوان میزان ارزنده بودن سهام یک شرکت را تشخیص داد. اگر P/E یک شرکت بسیار بیشتر از میانگین P/E صنعت آن شرکت باشد، به این معنا است که سهامداران انتظار بازدهی بالایی از آن سهم دارند و در صورتی که این انتظارات برآورده نشود، امکان سقوط زیاد قیمت سهم وجود دارد.