تحلیل بنیادی شرکت های بورسی به همراه تحلیل تکنیکال از انواع تحلیل هایی می باشد که هر سرمایه گذاری برای ورود به بازار سرمایه باید آن را بیاموزد. بازار بورس ایران یکی از مطمئنترین بازارها برای سرمایهگذاری داخلی است. تمامی فعالیتها در بازار بورس ایران زیر نظر سازمان بورس انجام میشود و سرمایهگذاران و شرکتها از حمایتهای قانونی برخوردار هستند. از سوی دیگر سرمایهگذاری در این بازار دارای مزایایی چون: حفاظت از سرمایه در برابر تورم، کسب سود، مشارکت در اداره شرکتها و سهولت در نقدشوندگی است. با این حال انتخاب سهام شرکتها بدون آموزش تحلیل بنیادی و یا تحلیل تکنیکال ریسکی غیرقابل توجیه است.

آموزش تحلیل بنیادی (Fundamental Analysis)

در این مقاله قصد داریم از تحلیل بنیادی با شما صحبت کنیم، اما قبل از آن یک سوال کلیدی تر را پاسخ خواهیم داد که با فهم آن راحت تر با موضوع تحلیل بنیادی نیز اشنا خواهید شد و آن سوال این است که: اصولا تحلیل یعنی چه؟ به کرات میتوان با این موضوع مواجه شد که تحلیل های مالی را در قالب یک فایل اکسل خلاصه میکنند، بله فایل اکسل یک ابزار لازم جهت دسته بندی داده هاست ولی صرفا “یکی” از ابزارهاست، حقیقت این است که وقتی از تحلیل یک موضوع حرف میزنیم، داستان خیلی خیلی فراتر از یک فایل اکسل است. تحلیل در هر موضوعی که باشد، مالی یا غیرمالی، یعنی اینکه بتوانی ۳۶۰ درجه به یک موضوعی نگاه کنی و تمامی فاکتورهای موثر بر آن موضوع را ببینی تا بتوانی راجع به آن تصمیم بگیری، پس ذهن یک تحلیلگر لازم است که نسبت به موضوع احاطه کامل یا حداکثری داشته باشد تا بتواند موضوع را آنالیز کرده و اظهار نظر کند.

نظم، ابزار پنهان تحلیل

ذهن یک تحلیلگر باید به شدت منظم باشد، این نظم دلیل دارد، چون وقتی قرار است شما ۳۶۰ درجه به یک موضوعی نگاه کنید، با حجم زیادی از داده ها روبرو میشوید که اگر نظم آن ها را در ذهن خود نتوانید مدیریت کنید، عملا جمع آوری آن ها فایده ای ندارد، مثل اینکه همه داده ها را روی هم ریخته و مشخص است که در این بین یکسری داده گم میشوند و اصلا دیده نمیشوند. درواقع در تحلیل، شما ساختار و درون و اجزا موضوع را درک میکنید، انگار جزئی از آن باشید، این جزئی از چیزی بودن یک شبه به دست نمیآید، با یک فایل اکسل و صرفا رشد دادن بی منطق یکسری عدد به دست نمیآید. زیبائی اعداد آن جائی است که پشت آن یک فکر و درک و فهمی وجود داشته باشد، این است که به آن ها معنی میدهد.

پله های بعدی تحلیل

نکته جالب آن جائی است که تحلیل مرحله نهائی کار ما نیست، تحلیل بخشی از راه است، پلههای بعدیست که مهم است، این پلههای بعدی ارزیابی و سپس ترکیب و خلق کردن است. در بازارهای مالی برای ما پله های بعدی آن جائی است که با درکی که تا آن مرحله به دست آوردیم، دست به پیش بینی و نگاه به آینده شرکت میزنیم، تصور آینده یک موضوع بدون درک صحیحی از وضعیت فعلی آن حاصل نخواهد شد قطعا! ما دقیقا در تحلیل باید وضعیت ۳۶۰ درجه یک شرکت رو در طول زمان ببینیم و از روز اول آن شروع کنیم و با آن پیش بیاییم تا امروز، ببینیم از کجا امده، چه مسیری را رفته و این روندی که تا به امروز امده باعث میشود به چه سمت و سویی در آینده بخواهد حرکت کند؟ هر شرکتی داستانی دارد، تحلیل بنیادی هنر روایت صحیح و بدون جهت گیری و دقیق این داستان است، به طوری که شنونده بتواند ادامه داستان را بنویسد.

خلق تصویر درست از شرکتها

برای آموزش تحلیل بنیادی یک موضوع باید مثل یک تصویر زیبا، از دور ساعت ها به آن خیره بشوید و فکر کنید، تا اصولا ساختاری از آن در ذهن شما حک بشود و شروع کنید ابعاد مختلف آن ساختار رو تجزیه کردن و به مرور به آن ورود کنید و جزئیاتش را آنالیز کنید و در نهایت یک تصویر از آینده ی آن را مطابق با اطلاعات و تا حد امکان نزدیک به واقعیت، این بار خودتون بکشید. (این تصویر قرار نیست آرمانی باشد، قرار بر این است که منطقی ترین و محتمل ترین تصویر کشیده بشود). این دقیقا کاری است که یک تحلیلگر بنیادی انجام میدهد.

بررسی چند جانبه

یکی از مهم ترین دستاورهای یک نگاه تحلیلی این هست که قابلیت بررسی چند جانبه ی موضوع را پیدا میکنید، اما برای رسیدن به این نقطه چه مواردی بایستی بررسی شوند؟ یک نکته مهم در پاسخ به این سوال این است که ما عموما از تحلیل یک شرکت شروع میکنیم، درصورتی که این نقطه، شروع درستی نیست، شروع درست یک نگاه از بالا به پایین است که در گام اول شناختی از کل صنعت به شما بدهد، برای مثال فرض کنید قرار بر این است که یک شرکت پالایشی را بررسی کنیم، ورود به صفحه کدال و بازی با اعداد و ارقام صورت های مالی در حالی که شناخت و دید جامعی نسبت به این صنعت ندارید، غلط ترین و بیهوده ترین کار ممکن است. آیا شما میدانید نفت چیست؟ چه انواعی دارد؟ چه کاربردهایی دارد؟ برای استخراجش تا تولید مشتقاتش چه فرایندی طی میشود؟ شاید فکر کنید دانستن این دست مطالب لازم نیست، من هم مخالفت نمیکنم اما اگر قرار بر “تحلیل” باشد (و نه صرفا یک اکسل پر از اعداد که معنی و مفهومی را منتقل نکند)، هنگام پیش بینی آینده در چاله ندانستن همین چیزهایی که فکر میکنید مهم نبودند خواهید افتاد. هرچند که شما با ندانستن این مسائل، سودهایی رو پیش بینی کنید، هرچند که این سودها درست هم پیش بینی شوند، اما این “استراتژی” صحیحی برای سرمایه گذاری نیست، یا بهتر بگوییم این استراتژی صحیحی برای زنده ماندن در جهان بازارهای مالی نیست.

تصمیم ها، پایه عادات بلندمدت

هر تصمیم ما در بازارهای مالی عادات بلند مدت ما را شکل میدهند، عاداتی که میتوان آن ها را استراتژی صدا زد و این خیلی مهم و ارزشمند است که در طول زمان بتوانیم استراتژی های صحیحی را برای تصمیماتمون شکل دهیم. ناگفته نماند ذات منعطف، پویا و در جریان بازارهای مالی، اجازه داشتن یک استراتژی ثابت را به شما نمیدهد و ناگزیرید که مدام در معرض تغییر قرار بگیرید و استراتژی های خود را صیقل دهید تا شکل درست و مطابق با بازار بگیرند. بازگردیم سراغ صنعت نفت، در وهله اول لازم است این صنعت و زنجیره آن را بشناسیم، این که اجزای این صنعت در ابعاد خرد و کلان چه چیزهایی هستند کمک خیلی زیادی در تحلیل شرکت نهائی خواهد داشت. شناخت یک صنعت در ابعاد داخلی و جهانی باید اتفاق بیفتد چراکه، اکثر صنایع از متغیرهای اقتصاد در ابعاد جهانی تاثیر میگیرند و ندیدن اقتصاد جهانی مثل ندیدن یک بخش مهم از آن هاست.

پیشنهاد میشود مقاله آموزش تحلیل تکنیکال بورس در بازارهای مالی را مطالعه کنید

سطح عرضه و تقاضای جهانی یکی از مهم ترین متغیرهای این حوزه است که باید در نظر گرفته شود. در سطح داخلی، مقایسه ی شرکت های درون یک صنعت اهمیت زیادی دارد، این مقایسه از جنبه های مختلفی مثل خوراک مصرفی، محصول تولیدی، سهم بازار، حاشیه سود، تکنولوژی مورد استفاده و…بایستی مورد بررسی قرار بگیرد، دلیل و اهمیت این موضوع از آن جائی ناشی میشود که جز در مواقعی که یک شرکت محصولی را به صورت انحصاری تولید میکند، عملکرد شرکت ها تاثیر زیادی روی هم میگذارد، این که تقاضای مورد نیاز از سمت کدام شرکت ها بیشتر برطرف میشود، اینکه سهم بازار کدام شرکت بیشتر است و… همگی از نکات مهمی هستند که در تحلیل بنیادی باید مد نظر قرار دهید. شرکت های یک صنعت نه تنها باهم مرتبطند که با سایر صنایع نیز ارتباط دارند و میزان تولیدات و تقاضای آن ها بر یک دیگر تاثیر میگذارد، برای مثال شرکت های پالایشی، خوراک بسیاری از شرکتهای پتروشیمی را تامین میکنند.

ضرورت نگاه جامع

نکته اصلی تمام این توضیحات از ضرورت داشتن یک نگاه جامع و از بالا به تصمیمات سرمایه گذاری است، این که چه تغییری در کدام بخش صنعت چه اثراتی رو در کدوم بخش های دیگه میتواند منعکس کند از نکات خیلی خیلی مهمی است که باید مد نظر قرار بگیرد. مورد بعدی ایی که میتواند جمع بندی خوبی برای این بخش باشد توانایی درک و نگاه سیستمی داشتن است، این مهارت یکی از مهم ترین توانایی های یک انسان است که به طور خاص با موضوع مورد بحث ما هم ارتباط بالایی دارد.

تا به اینجا سعی کردیم طی یک مثال جامعیت معقوله تحلیل بنیادی را تشریح کنیم، در ادامه به طور دقیق تر اجزای تحلیل بنیادی را معرفی خواهیم کرد.

تحلیل بنیادی چیست؟

تحلیل بنیادی (Fundamental Analysis) روشی برای ارزیابی ارزش ذاتی یک سهام است. این روش صورتهای مالی، تاثیرات خارجی، رویدادها و روندهای صنعت را تجزیه و تحلیل میکند. این روش تحلیلی به ما دلایل تغییر قیمت سهام را نشان میدهد و از این نظر با تحلیل تکنیکال تفاوت دارد. زیرا تحلیل تکنیکال فقط برمبنای الگوهای ریاضی و نمودارها پیشبینی تغییرات قیمت سهام را ممکن میکند. آموزش تحلیل بنیادی اما به ما کمک میکند تا ویژگی های کلیدی شرکتها را شناسایی کرده و شرایط واقعی آنها را با در نظر گرفتن عوامل خرد و کلان اقتصادی تجزیه و تحلیل کنیم.

گستره تحلیل

شما نمیتوانید شرکتی را تحلیل کنید بدون آن که بدانید مواد اولیه خود را چگونه تامین میکند، یا این که محصولات خود را به چه مشتریانی به فروش میرساند، یا این که بدانید هزینه حقوق و دستمزد کارمندان و کارگران چه تغییراتی خواهد داشت، نمیتوانید شرکت صادراتی را تحلیل کنید و ندانید عرضه و تقاضای محصولات آن در سطح جهان چگونه است، نمیتوانید رقبا و فعالیت آن ها را نادید بگیرید و اینده شرکت را تخمین بزنید، چرا که شرکت در یک قفسی که در ارتباط با سایر شرکت ها نیست فعالیت نمیکند و در فضایی کلان تر و مرتبط با سایر اجزای سیستم در حال فعالیت است، لذا باید گستره تحلیل بنیادی را به شرح زیر دانست:

- اقتصاد جهانی

- اقتصاد داخلی

- صنعت

- شرکتها

در ابعاد اقتصاد جهانی میتوان موضوعات نرخ های جهانی مرتبط با شرکت، عرضه و تقاضا، ذخایر، شرکتهای برتر و دارای سهم بازار با اهمیت و حتی موضوعات و تصمیمات سیاسی که بر داده های اقتصادی تاثیر میگذارد را مورد توجه قرار داد در این رابطه پیشنهاد میشود داده های اقتصادی که در قالب عنوان “تقویم اقتصادی” منتشر میشود را پیگیری کنید. اما موضوع وقتی به ابعاد اقتصاد کلان داخلی ورود میکنیم شکل دیگری پیدا میکند:

هر شرکتی خواه ناخواه در چهارچوب اقتصاد کلان داخلی در حال فعالیت است و از تغییرات آن تاثیر میگیرد، در تحلیل بنیادی خیلی اهمیت دارد که پیگیر داده ها در ابعاد کلان اقتصادی باشید. شما تا ندانید در چه اقتصادی هستید نمیتوانید شرکت ها را تحلیل کنید، اقتصاد بستر فعالیت شرکت هاست، ابتدا این بستر را بشناسید. تورم، حجم نقدینگی، نرخ ارز، بازدهی سرمایه گذاری در بازارهای موازی، داده های بانک مرکزی و… همه و همه در تحلیل بنیادی از اهمیت بالایی برخوردار است. مجددا تاکید میشود که تحلیل بنیادی در نظر گرفتن یک عدد برای تورم سال آینده نیست، آنچه هنر است و اهمیت دارد فهم عمیق نسبت به چرایی مفروضات شماست. وقتی تحلیل به یک صنعت میرسد، همانطور که یک شرکت فرایند دارد، یک صنعت نیز فرایند دارد، تامین کننده ها، مصرف کنندگان و مشتریان، کانال های توزیع، حجم بازار، رقبا و…اهمیت دارد.

در گام بعدی به شرکت ها خواهیم رسید که در ادامه توضیح خواهیم داد:

صورت های مالی

صورت های مالی، داستان شرکت ها را روایت میکنند، هرانچه دنبال آن هستید در صورت های مالی است، این صورت ها شامل موارد زیر است:

- ترازنامه

- سود و زیان

- جریان وجوه نقد

- سود و زیان جامع

برآورد صورت مالی

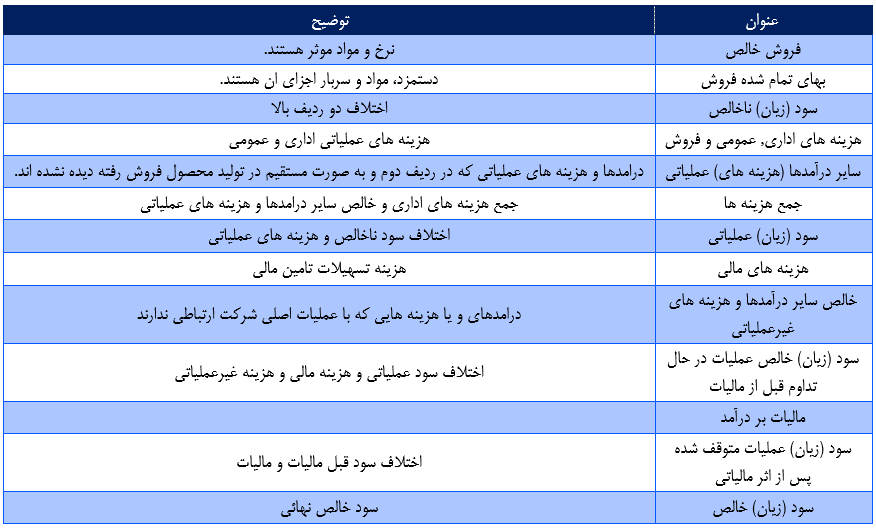

درواقع تحلیل شما در بستر صورت های مالی خود شرکت بیش از پیش خودنمایی میکند، اطلاعاتی که تا به اینجا کسب کرده اید، جهت براورد صورت های مالی اتی شرکت مورد استفاده قرار میگیرد، بسته به اینکه از کدام روش ارزشیابی استفاده کنید، به داده های مختلف براوردی احتیاج خواهید داشت. اما به صورت کلی تخمین سود و انواع جریانات نقدی مهم ترین آن ها هستند. با توجه به اینکه تخمین صورت سود و زیان از مهم ترین بخش های تحلیل بنیادی است، در ادامه به تشریح جزئی تر این بخش خواهیم پرداخت. جدول زیر داده های صورت سود و زیان هستند که در ساده ترین شکل تحلیل بنیادی تمرکز شما روی این صورت مالی است:

شما درواقع باید این قالب را برای سال های آینده برآورد کنید، تا بتوانید تحقق عبارت تکرار سودآوری پایدار عملیاتی و سپس رشد سودآوری را اثبات کنید، خرید سهام در بورس و خارج از آن در ذات تفاوتی ندارد، لذا آیا شما شرکتی را میخرید که بدانید در آینده سودآوری ندارد؟ ممکن است در فروش به مشکل بربخورد؟ مشکل تامین مواد اولیه دارد؟ هزینه مالی بالایی دارد؟ تمام ردیف های صورت سود و زیان باید به دقت و به تفصیل مورد بررسی قرار بگیرد، برای فهم بهتر آن بیشتر توضیح خواهیم داد:

در ردیف اول شرکت ها درآمد فروش خود را ثبت میکند فرض کنید شرکت یک محصول تولید می کند که هر محصول ۱۰ هزار تومان نرخ میخورد و شرکت در سال ۱ میلیون از این محصول به فروش می رساند، ۱۰ هزار تومان را در تعداد یک میلیون ضرب کنید، این رقم کل مبلغ فروش شرکت است، درواقع ضرب نرخ در تعداد مبلغ فروش است. در ردیف دوم میخواهیم ببینیم شرکت چه بهایی بابت تولید این محصول میدهد؟ این بهای تمام شده در سه دسته مواد مورد استفاده، دستمزد کارگران تولید و سربار جا می گیرد. سودی که تا به اینجا محاسبه میشود سود ناخالص نام دارد، اگر سایر درآمدها و هزینه های مرتبط با عملیات و هزینه های اداری و عمومی را از آن کم کنیم سود عملیاتی به دست میآید که به EBIT نیز معروف است.

یعنی سود قبل بهره و مالیات، بهره و مالیات دو هزینه بعدی هستند که از سود قبل بهره و مالیات کم میشوند تا به سود خالص برسیم، اما نکته مهم آن است که برخی شرکت ها درآمدها یا هزینه هایی دارند که مرتبط با فعالیت اصلی آن ها نیست و ماهیتا تکرارپذیر نیستند. این که شرکت با چه نرخی محصولات خود را خواهد فروخت، این که چه مقدار فروش خواهد داشت، این که بهای تمام شده محصولات فروش رفته چه رقمی خواهد بود، این که هزینه مالی شرکت چه تغییراتی خواهدداشت و….همه ماحصل مطالعاتی است که در حوزه اقتصاد جهانی، اقتصاد کلان، صنعت و شرکت توضیح دادیم و به شما کمک میکند ادامه داستان شرکت را تخمین بزنید.

نسبت های مالی

نسبت های مالی درواقع نسبت دو قلم از صورت های ملی را باهم مقایسه میکند، مثلا نسبت سود خالص به فروش که به حاشیه سود خالص معروف است، نشان میدهد به ازای هر واحد فروش چه میزان سود خالص داریم. در رابطه با نسبت های مالی نقدینگی، کارایی، سودآوری، سرمایه گذاری و اهرمی و… نکته مهم آن است که این نسبت ها در دو حالت به شما کمک میکنند:

- مقایسه نسبت های یک شرکت با سالیان قبل

- مقایسه با شرکت های مشابه

هدف از گفتن این دو نکته این است که رویکرد استفاده از نسبت های مالی رویکردی مقایسه ای است و به تنهایی معنادار نیستند. نسبتهای مالی را منطق تحلیلی ذهن شما تعریف میکند، محدود به نسبتهای متداول در کتابها نباشید، تا جائی که خلاقیت و قدرت تحلیل شما به شما کمک میکند هنر تحلیل خود را به شرط کارایی و معنی داری نسبتهایی که تعریف میکنید استفاده کنید.

چگونه تحلیل بنیادی را آموزش ببینیم؟

برخلاف تحلیل تکنیکال برای تحلیل بنیادی، دورههای آموزشی بسیار کمتری وجود دارد. درواقع این روش تحلیلی بیشتر نیازمند تجربه عملی، مطالعه کتابهای تحلیل بنیادی، مطالعه روشهای تحلیل بنیادی، انجام عملی نمونههای تحلیل بنیادی با استفاده از اطلاعات کمی صورتهای مالی شرکتها و مطالعه و پیگیری اخبار اقتصاد داخلی و جهانی دارد. البته این به این معنا نیست که هیچ دورهای در این زمینه وجود ندارد یا منابع کم است؛ بلکه باید بگوییم تحلیل بنیادی راهی طولانی است که بهدلیل گستردگی موضوعات آن اتفاقا منابع برای آن، بیش از اندازه زیاد هستند. درست بههمین دلیل در اوایط این مقاله در مورد تعیین حوزهها و گسترده تحلیل بنیادی صحبت کردیم.

چگونه از تحلیل بنیادی در سرمایه گذاری های خود استفاده کنیم؟

تحلیل بنیادی در رویکرد سرمایه گذاری ارزشی مورد استفاده قرار میگیرد، یعنی زمانی که سرمایه گذار افق سرمایه گذاری بلندمدت دارد، بیشتر از این ابزار تحلیلی استفاده میکند. درواقع شما در تحلیل بنیادی به دنبال پاسخ به یک سوال اساسی هستید: فرآیند جریان پول در شرکت به چه صورت است؟ درواقع همانطور که خون در بدن یک انسان زنده جریان دارد، جریان نقد نیز در فرایندهای عملیاتی یک شرکت در جریان است و یک تحلیلگر بنیادی باید بتواند با نظم هرچه بیشتر این فرایند را در نرم افزار مدلسازی کند و در گام بعدی آن را تحلیل کند، خرید سهام یک شرکت در بازار سرمایه با سهامدار خصوصی یک شرکت شدن خارج از بازار سرمایه در ذات تفاوت ندارد، لذا این که بدانید سهام شرکتی را میخرید که شناخت و اگاهی کافی به فرایندهای عملیاتی و جریانات نقدی و توانایی سودسازی آن دارید بسیار اهمیت دارد. این همان موضوعی است که وقتی رفتارهای گله ای در بازارهای مالی رخ میدهد در سرمایه گذاران کمرنگ تر و کمرنگ تر میشود. لذا تحلیل بنیادی قرار است به شما کمک کند که نسبت به شرکتی که میخرید شناخت پیدا کنید و ارزش آن را بدانید. تمام این توضیحات را دادیم تا مجددا به کلمه ای بازگردیم که در ابتدای این پاراگراف به آن اشاره مختصری داشتیم، ارزش!

ارزش چیست؟

ارزش مفهوم بسیار مهمی در معقوله سرمایه گذاری است که عموما با قیمت اشتباه گرفته میشود، اما به طور جدی با آن تفاوت دارد، قیمت آن چیزی است که پرداخت میکنید و ارزش آن چیزی است که به دست میآوردید. از همین توضیح ساده میتوان مفهوم اصل مهم سرمایه گذاری را برداشت کرد:

شما همیشه به دنبال آن هستید که در ازای ارزش بالاتر قیمت کمتر بپردازید، لذا اگر بدانید کالا یا دارایی ایی قیمت بالاتری از ارزش آن دارد، آن را گران تلقی کرده و نمیخرید و بالعکس اگر بدانید کالا یا دارایی ایی قیمت کمتری از ارزش آن دارد، اقدام به خرید میکنید، برای فروش نیز مترصد فرصت هایی هستید که قیمت بالاتری از ارزش بپردازید، یعنی عموما فروشنده تمایل دارد گران بفروشد و ارزان بخرد. این توضیحات روح حاکم بر سرمایه گذاری است، در هرجا که سرمایه گذاری کنید، این روح جاری است. قیمت ها هیچ وقت روی خط مستقیم ارزش ذاتی حرکت نمیکنند بلکه مداما بالاتر یا پایین تر از ارزش ذاتی در نوسان هستند. این که انواع ارزش چیست و چگونه میتوان ارزش یک شرکت یا دارایی را به دست اورد نیز موضوع جامعی است که در این مجال نمیگنجد، اما پله اول ارزشیابی، تحلیل بنیادی است. این توضیحات را ارائه دادیم تا دقیق نشان دهیم انتهای مسیر تحلیل بنیادی به کجا ختم میشود و از چه اهمیت بالایی برخوردار است.

تحلیل بنیادی نمیتواند به ما بگوید قیمت سهام این شرکت سه روز یا یک هفته دیگر، چه مبلغی خواهد بود یا طی یک ماه، چقدر رشد خواهد داشت. اما برمبنای عملکرد سالانه شرکت، شرایط صنعتی که شرکت جزئی از آن است و شرایط اقتصاد داخلی و خارجی که بر شرایط شرکت اثرگذار است میتواند به ما بگوید که این سهام به احتمال قوی طی یک دوره (مثلا) یک ساله یا سه ساله حدودا چقدر سود را نصیب سرمایهگذار خواهد کرد.