تغییر ساختار نظام مالیاتی مبتنی بر مالیات به جای کسب درآمد مبتنی بر نفت در بودجه سالهای اخیر، باعث شد که دولت توجه ویژهای به پزشکان، بهعنوان مشاغل پردرآمد داشته باشد و با تمهیدات مالیاتی مؤثر در بودجه سالیانه، مساوات را در بین جامعه ایجاد کند. با توجه به این نگاه حاکمیتی، پزشکان ملزماند نسبت به وظایف قانونی خود مطلع باشند. ما در این مقاله برای آشنایی با این قوانین با شما همراه هستیم.

آیا پزشکان باید مالیات بپردازند؟

اولین سوالی که پزشکان از مشاوران مالیاتی ما میپرسند این است که آیا پزشکان باید مالیات بپردازند و مشمول مالیات میشوند یا خیر. به طور کلی میتوان گفت تمام کسانی که به هر طریقی کسب درآمد در جامعه دارند مشمول پرداخت مالیات هستند.

سازمان امور مالیاتی کشور برای ساماندهی امور مالی این قشر از جامعه الزام استفاده از دستگاه پوز را قرار داد. به این ترتیب از طریق بررسی گردش حساب پزشکان میتوانند تخمینی از درآمد آن ها داشته باشند و میزان مالیات آن ها را محاسبه کنند.

نکته مهمی که در مورد نحوه محاسبه مالیات بر درآمد پزشکان سال 1401 باید در نظر داشته باشید این است که مالیات پزشکان مانند همه اشخاص حقیقی محاسبه میشود و قوانین مالیاتی بر درآمد آن ها اجرا میشود.

آنچه در محاسبه مالیات بر درآمد پزشکان ارزیابی میشود تنها درآمد پزشکان میباشد و میزان تخصص و تجربه کاری آن ها دخالتی در میزان مالیات پرداختی آن ها ندارد و پزشکی که درآمد او بیشتر باشد مشمول پرداخت مالیات بیشتری است.

اقداماتی که برای مالیات پزشکان انجام می شود

جهت امور مالیاتی هر پزشک، مطب، کلینیک یا هر مرکز درمانی دیگری لازم است تا اقدامات زیر را انجام شود:

♦️ ثبت نام و تشکیل پرونده مالیاتی

♦️ پلمپ دفاتر قانونی

♦️ ارائه اظهارنامه مالیاتی و بایگانی اسناد مربوطه

♦️ معرفی دستگاههای پوز بانکی به دارایی

♦️ ثبت هزینه ها و دریافت فاکتورهای مورد قبول اداره دارایی از تامین کنندگان متریال و تجهیزات و لابراتوارها

♦️ داشتن قرارداد با دندانپزشکان فعال در مراکز درمانی و مسئولین فنی مطابق با الزامات مالیاتی

♦️ کسر و اعلام مالیات تکلیفی سایر دندانپزشکان فعال در مرکز

♦️ ارائه لیست بیمه ماهانه

♦️ شرکت در جلسات دفاع اظهارنامه

♦️ در صورت نیاز اعتراض و شرکت در هیات های حل اختلاف و تجدید نظر مالیاتی در موارد لازم

مالیات پزشکان چگونه محاسبه می شود؟

مالیات پزشکان با توجه به درآمدشان شامل 3 دسته است:

- مالیات بر درآمد مشاغل

- مالیات بر درآمد حقوق

- مالیات طبق بند “ح” تبصره 6 قانون بودجه

1- مالیات بر درآمد مشاغل

بر اساس قوانین وضع شده درآمدی که شخص حقیقی از طریق کسب و کار یا حتی تحصیل در کشور ایران داشته باشد، بعد از کسر کسور معافیت های مشخص شده، مشمول مالیات بر درآمد مشاغل است. مالیاتی پزشکانی که مشمول مالیات بر درآمد مشاغل هستند طبق ماده 101 ق مالیات های مستقیم (اشخاص حقیقی صاحب کسب و کار) محاسبه میشود.

مالیات کلینیک پزشکانی که به صورت مستقل کار می کنند

مالیات کلینیک پزشکان که به صورت مستقل کار کرده و دارای مطب و یا کلینیک شخصی هستند، به صورت مالیات بر درآمد مشاغل است. پزشکانی که از طریق تخصص و فنون پزشکی خود به صورت مستقل فعالیت میکنند و همچنین کسب درآمد میکنند ملزم به پرداخت مالیات بر درآمد مشاغل هستند. به فرض مثال اگر دکتری آزمایشگاه و یا کلنیک شخصی تاسیس کند موظف به پرداخت مالیات است.

2- مالیات بر درآمد حقوق

پزشکانی که در استخدام بیمارستان های دولتی یا خصوصی بوده و در این رابطه حقوق دریافت میکنند باید مالیات بر درآمد حقوق بپردازند. مالیات بر حقوق هر سال بر اساس بخشنامه به تمامی بنگاه های اقتصادی و کارفرمایان ارسال میشود.

مالیات پزشکان که در مراکز درمانی کار می کنند

پزشکان که در مراکز درمانی استخدام هستند مشمول پرداخت مالیات بر درآمد حقوق هستند. در واقع پزشکان که از مراکز درمانی حقوق دریافت میکنند، درصدی از درآمدشان به عنوان مالیات، کسر شده و به حساب سازمان امور مالیاتی کشور واریز میشود. پزشکان که به استخدام بیمارستان های دولتی و خصوصی در میآیند نیز مشمول این دسته خواهند شد و باید مالیات بر درآمد حقوق بپردازند.

مالیات بر درآمد پزشکان بر اساس ماده 82 ق.م.م به شرح زیر است:

ماده 82 ق.م.م

درآمدی که شخص حقیقی در خدمت یک شخص دیگر که شامل؛ حقوقی و حقیقی در ازای تسلیم نیروی کار خود از بابت کار کردن در کشور ایران به شکل نقدی یا غیر نقدی کسب میکند. که همین ماده قوانین موجود در مالیات پزشکان را هم شامل میشود.

3- مالیات طبق بند “ح” تبصره 6 قانون بودجه

طبق بند “ح” تبصره 6 قانون بودجه سال 1400 مراکز درمانی مانند بیمارستان ها موظف هستند، مالیات تکلیفی پزشکان را از درآمدشان کم کرده و به حساب سازمان مالیاتی واریز کنند. بنا به بخشنامه شماره 200/98/504 که بیان میکند:

- تمامی مراکز درمانی شامل مراکز دولتی، خصوصی، وابسته به نهادهای عمومی غیر دولتی، خیریه ها، نیروهای مسلح و موسسات دولتی موظف به اجرای مقررات بند “ح” تبصره 6 قانون گفته شده هستند.

- مقررات مذکور بر حق العمل پزشکان بوده و سایر شاغلین در حرفه پزشکی مشمول بند “ح” تبصره 6 قانون نخواهند بود.

- درآمد آن دسته از پزشکانی که با مراکز درمانی قرارداد استخدامی دارند و مشمول مقررات مالیات بر درآمد حقوق هستند، از شمول قوانین دستوالعمل گفته شده خارج هستند.

- ملاک و هدف این مقررات پرداخت وجهی به پزشکان است. پس در صورتی که پرداخت حق الزحمه به شکل علی الحساب است، پرداختی مذکور شامل مقررات این دستورالعمل است.

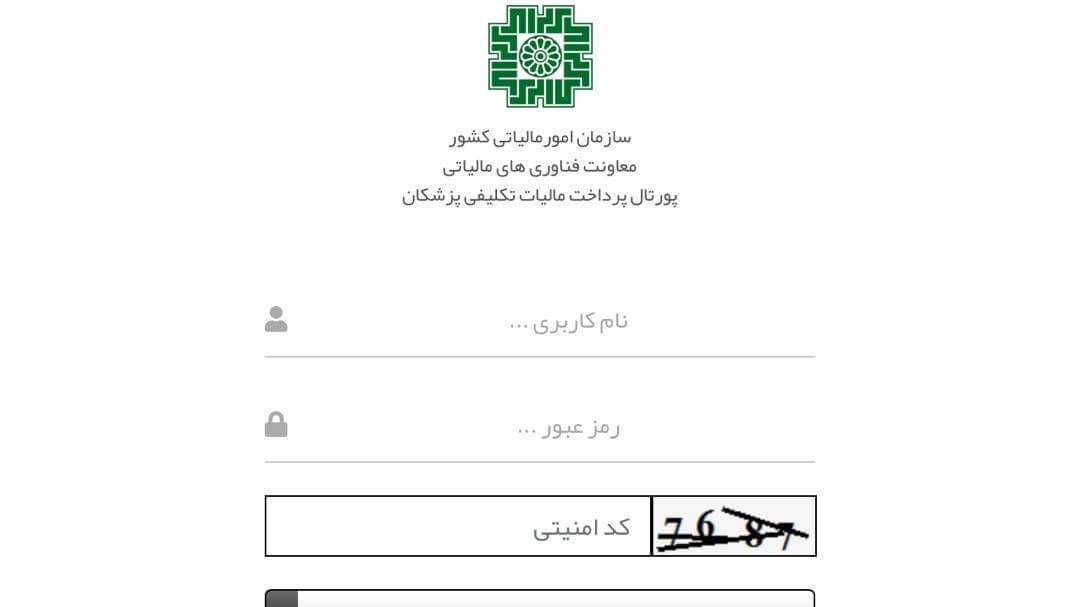

پورتال پرداخت مالیات تکلیفی پزشکان

نکات مربوط به دستورالعمل شماره ۲۰۰/۱۴۰۰/۵۰۲ مورخ ۱۴۰۰/۰۲/۰۱ برای پرداخت مالیات پزشکان سازمان امور مالیاتی در خصوص نحوه اجرای مقررات بند ح تبصره ۶ قانون بودجه سال ۱۴۰۰ كل كشور را به صورت کامل در مقاله مالیات تکلیفی پزشکان توضیح دادهایم.

فقط ذکر یک نکته در این قسمت ضروری است که:

♦️ درصورت تخلف مراكز درمانی از انجام تكاليف پيش بينی شده در جز 1 بند ح تبصره ۶ قانون فوق الذكر، علاوه بر مسئوليت تضامنی كه با مودی در پرداخت ماليات خواهند داشت، مشمول جريمه ای معادل ده درصد10٪ ماليات پرداخت نشده در موعد مقرر ودونيم درصد 2.5٪ ماليات به ازای هر ماه نسبت به مدت تاخير از سررسيد پرداخت، موضوع حكم ماده 199 اصلاحيه مورخ 1394/04/31 قانون ماليات مستقيم خواهند شد.

نحوه محاسبه مالیات بر درآمد پزشکان

برای محاسبه مالیات پزشکان مهمترین مسئله ای که در نظر گرفته میشود میزان درآمد و نوع فعالیت آن ها میباشد و به طور کلی میتوان مالیات پزشکان را به سه دسته طبقه بندی کرد:

- مالیات تکلیفی پزشکان

- مالیات بر درآمد مشاغل پزشکی

- مالیات بر درآمد حقوق پزشکان

به طور کلی بر اساس اینکه پزشک در مطب مشغول فعالیت است و یا استخدام مرکز درمانی است و به صورت استخدامی و یا همکاری در مراکز درمانی کار میکند مالیات او تعیین میشود و مشمول یک مورد از این موارد مشمولیت مالیات شده و یا در بخش های مختلف مشمول مالیات میشود و باید مجموع این مالیات ها را پرداخت نماید.

یکی از مواردی که رد محاسبه مالیات بر درآمد پزشکان مطرح میشود این است که اگر پزشک استخدام مرکز درمانی باشد و از مرکز درمانی حقوق دریافت کند در این موارد موضوع کارفرما و کارگر مطرح میشود و پزشک به عنوان کارگر باید از کارفرما حقوق دریافت کند و کارفرما هزینه ای را از حقوق او کسر میکند و به عنوان مالیات حقوق به سازمان امور مالیاتی کشور پرداخت میکند.

تعیین مالیات پزشکان برای عملکرد سال 1400

| از مبلغ (ريال) | تا مبلغ (ريال) | نسبت به مازاد (ريال) | نرخ مالیات قابل پرداخت |

| 1 | 56,000,000 | — | معاف از مالیات |

| 56,000,001 | 150,000,000 | 56,000,000 | 10% |

| 150,000,001 | 250,000,000 | 150,000,000 | 15% |

| 250,000,001 | 350,000,000 | 250,000,000 | 20% |

| 350,000,001 | بالاتر از 350,000,000 | 30% |

نحوه محاسبه مالیات بر درآمد حقوق پزشکان در سال 1401

نکته

میزان معافیت مالیات بر درآمد حقوق برای عملکرد سال 1400 معادل 480,000,000 ريال در سال یعنی برابر با 40,000,000 ريال در ماه بود.

بر اساس ماده 93 ق.م.م درآمدی که اشخاص حقیقی در برابر اشتغال به کار کسب میکنند، پس از کسر معافیتها مشمول مالیات بر درآمد مشاغل است. این مالیات برای آن دسته از پزشکان است که به صورت مستقل و از طریق بازگشایی مطب یا کلینیک شخصی ارائه خدمات درمانی (با ماهیت شخص حقیقی) و یا همکاری با مراکز ارائه خدمات درمانی به فعالیت میپردازند. مالیات این گروه بر اساس نرخ ماده 131 قانون مالیاتهای مستقیم محاسبه و مطالبه میشود.

بر این اساس میزان مالیات قابل پرداخت پزشکان بر اساس درآمد آنها به صورت زیر محاسبه میشود:

| میزان درآمد پزشک (ريال) | نرخ مالیات بر درآمد مشاغل پزشکی |

| تا میزان 500,000,000 | 15% |

| نسبت به مازاد 500,000,000 تا 1,000,000,000 | 20% |

| نسبت به مازاد 1,000,000,000 | 25% |

نحوه محاسبه مالیات بر درآمد مشاغل پزشکی

پزشکان (اشخاص حقیقی) موظفند بر اساس گروه شغلی مالیاتی خود نسبت به انجام تکالیف مالیاتی نظیر ارائه اظهارنامه عملکرد در مهلت مقرر (حداکثر 31 خرداد 1401) و همچنین نگهداری اسناد و مدارک شغلی خود اقدام نمایند.

همچنین سازمان مالیاتی برای آن دسته از پزشکان که درآمد آنها در سال 1400 کمتر از 48,000,000,000 ريال باشد، امکان استفاده از تسهیلات تبصره ماده 100 ق.م.م را فراهم نموده است. به این ترتیب، مودیان مشمول این قانون در صورت استفاده از فرم تبصره 100 از انجام برخی تکالیف مالیاتی نظیر ارائه اظهارنامه عملکرد و همچنین نگهداری اسناد و مدارک معاف خواهند بود.

مالیات پزشکان در سال ۱۴۰۰

مالیات بر درآمد مشاغل پزشکی سال 1400 به مشاغلی که با فنون پزشکی در ارتباط هستند مطرح میشود که این موارد عبارتند از:

- مالکان بیمارستان، زایشگاه و درمانگاه

- مالکان آسایشگاه و تیمارستان

- مالکان آزمایشگاه و لابراتوار و نظایر آن ها اعم از طبی و غیر طبی

- مالکان رادیولوژی و فیزیوتراپی

- مالکان موسسات بهداشتی

- مالکان و دندان پزشکانی دارای مطب

تمامی این افراد باید در پایان سال مالیاتی اظهارنامه مالیاتی خود را پر کنند و برای پرداخت مالیات پزشکان اقدام کنند.

مالیات پزشکان در سال ۱۴۰۰ بر اساس میزان درآمد آن ها تعیین میشود اما یک میزان و سنجش برای این میزان مالیات از طرف سازمان مالیاتی کشور تعیین شده است که بر این اساس در صورتی که میزان حقوق دریافتی پزشکانی که استخدام مراکز درمانی هستند کمتر از 36/000/000 تومان به صورت سالانه باشد معاف از مالیات خواهند بود. برای مبالغ بیشتر بر اساس آن چه در قسمت های بالاتر بیان شده به صورت پلکانی نرخ مالیات افزایش پیدا میکند.

1- معافیت مالیاتی پزشکان در بخش های خصوصی

♦ براساس ماده 84 اصلاحی قانون مالیات مستقیم مصوب در سال 1394 میزان معافیت مالیات بر درآمد سالانه، برای مشمولین مالیات از یک یا چند منبع، هر ساله در قانون بودجه سنواتی مشخص میشود. سقف معافیت مالیاتی موضوع ماده 84 ق.م.م ( برای کارمندان و اشخاص حقوق بگیر) در سال 1400 سالانه برابر با مبلغ 480.000.000 میلیون ریال است. این مورد مربوط به پزشکانی است که طبق توضیحات بالا مشمول مالیات بر درآمد حقوق هستند.

♦ براساس بودجهبندی سالیانه کل کشور، سقف معافیت مالیاتی صاحبان مشاغل موضوع ماده ۱۰۱ ق.م.م برای عملکرد سال ۹۹، برابر با 288،000،000 ریال است.

2- معافیت مالیاتی پزشکان استخدامی در بخش های دولتی

در رابطه با ارائه سرویس های تشخیصی و درمانی توسط بیمارستان با استفاده از خدمات پزشکان استخدام شده و یا همان حقوق بگیران، کل درآمد ارائه خدمات تشخیصی و درمانی به عنوان درآمد بیمارستان با رعایت مقررات مشمول مالیات خواهد بود و هزینه حقوق نیز به عنوان هزینه قابل قبول مالیاتی بیمارستان خواهد بود.

معافیت مالیاتی پزشکانی که در بخش های دولتی استخدام هستند و حقوق آنها توسط وزارتخانه ها، سازمان ها، موسسات، شهرداری ها و یا از هر محل دولتی دیگری پرداخت میشود به شکل زیر است:

♦️ پزشکان صاحب فنون که در نیروهای مسلح مانند نیروهای نظامی و انتظامی استخدام هستند، به طور کامل از پرداخت مالیات معاف خواهند بود.

♦️ پزشکانی که براساس لیست سازمان برنامه و بودجه در نقاط محروم کشور خدمت میکنند تا 50% مالیات آنها بخشوده میشود.

♦️ وجوهی دولتی که تحت عنوان؛ اضافه کار، حق محرومیت از مطب ها، حق کشیک و آنکال پزشک، دندانپزشکان، دامپزشکان، پیراپزشکان و داروسازها پرداخت میشوند، مشمول مالیات به نرخ 10% هستند و به درآمد، مالیات دیگر تعلق نخواهد گرفت.

مالیات دندانپزشکان چگونه محاسبه میشود

مالیات دندانپزشکان و کلینیک های دندان پزشکی نیز مانند مشاغل پزشکی محاسبه میشود و مواردی که برای محاسبه مالیات بر درآمد پزشکان بازگو کردیم برای این موارد نیز صدق میکند.

صاحبان کلینیک های دندانپزشکی نیز باید مانند صاحبان سایر مشاغل پزشکی مانند مالکان آزمایشگاه ها و لابراتور ها و کلینیک های درمانی اظهارنامه مالیاتی پر کنند و در زمان مقرر اقدام به پرداخت مالیات نمایند.

نحوه محاسبه مالیات دندانپزشکان نیز بر اساس میزان درآمد آن ها انجام میشود و به میزان تخصص و نوع فعالیت شان بستگی ندارد.

بر اساس قانون مشاغل پزشکی باید از پایانه های فروشگاهی استفاده کنند و به این ترتیب بر اساس میزان گردش حساب دندان پزشکان و کلنیک های دندانپزشکی میزان مالیات ان ها تعیین میشود.

آیا خدمات ارائه شده توسط پزشکان مشمول ارزش افزوده است؟

طبق بند 9 ماده 12 قانون مالیات بر ارزش افزوده، انواع دارو، لوازم مصرفی درمانی، خدمات درمانی (انسانی، حیوانی وگیاهی) وخدمات توانبخشی وحمایتی معاف از ارزش افزوده است. بنابراین خدمات ارائه شده توسط پزشکان، معاف از مالیات بر ارزش افزوده است.

اظهارنامه مالیاتی پزشکان

طبق ماده 93 قانون مالیات های مستقیم پزشکان مشمول مالیات بر درآمد مشاغل هستند و در اجرای ماده 169 قانون مالیات های مستقیم موظف به ثبت نام در سازمان امور مالیاتی هستند. پزشکان با توجه به درآمدشان در یکی از سه گروه مالیاتی قرار می گیرند.

همانطور که در بالا توضیح دادیم پزشکان مشمول ماده 101 ق م م هستند و مکلف اند تا پایان خرداد هر سال اظهارنامه مالیاتی سال مالیاتی قبل را ارائه دهند.

♦️ نکته

لازم به ذکر است صاحبان بیمارستان، زایشگاه، آسایشگاه، درمانگاه و همچنین صاحبان آزمایشگاه و لابراتوار و …اعم از طبی و غیر طبی و صاحبان رادیولوژی و فیزیوتراپی و موسسات بهداشتی و هم چنین پزشکان و دندان پزشکانی که دارای مطب هستند، مکلف هستند اظهار نامه مالیاتی مربوط به یک سال مالیاتی درآمد مشاغل خود را تا آخر تیر ماه سال بعد با تراز نامه و حساب سود و زیان متکی به دفاتر قانونی را تسلیم و مالیات متعلقه را بپردازند.

پیشنهاد میشود مقاله محاسبه مالیات دندانپزشکان در بخش های خصوصی و دولتی را مطالعه کنید

نحوه پرداخت مالیات پزشکان

پزشکان باید تا زمان تعیین شده برای پرداخت مالیات و قبل از پایان دوره مالیاتی اظهارنامه مالیاتی خود را پر کرده و اقدام به پرداخت مالیات نمایند.

در این راستا سامانه پرداخت مالیات تکلیفی پزشكان راه اندازی شده است و پزشکان و دندانپزشکان باید در این سامانه ثبت نام کرده و به صورت آنلاین اظهارنامه مالیاتی خود را پر کرده و مراحل پرداخت مالیات خود را طی نمایند.

سامانه مالیات تکلیفی پزشکان

سامانه پرداخت مالیات تکلیفی پزشکان به تازگی برای پرداخت مالیات پزشکان به آدرس tax.gov.ir که مشمول بند “ح” تبصره ۶ قانون بودجه در سال ۱۴۰۰ میشوند راه اندازی شده است. این سامانه به منظور سازماندهی به امور مالیات پزشکان و به جهت راحتی در پرداخت مالیات آنها راه اندازی شده است. جنبه مثبت این سامانه این است که با وجود شرایط همه گیری ویروس کرونا مودیان که همان قشر پزشکی هستند به راحتی کارهای مالیاتی خود را بدون هرگونه مراجعه حضوری انجام میدهند.

راهنمای کاربری پرتال پرداخت ماليات تكليفی پزشكان

حسابداری کلینیک پزشکی چگونه انجام می شود؟

کلینیک ها و مطب های شخصی پزشکی مشمول حسابداری خدماتی هستند. تفاوت مشهود در این نوع از حسابداری این است که خدماتی که توسط پزشکان به بیماران ارائه میشود به مراتب بسیار حساس تر از مشاغل دیگر است، چراکه با سلامت افراد و جان آنها رابطه مستقیم دارد.

در حسابداری کلینیک های پزشکی آنچه که بیشتر از موارد مالی حائز اهمیت است کیفیت بالای خدمات رسانی یک کلینیک پزشکی به بیماران است. حالا باید از دید سهامداران و سرمایه گذاران به حسابداری کلینیک پزشکی نگاهی بیندازیم. آنچه سهامداران از بخش حسابداری کلینیک خود انتظار دارند یک مبحث جدا از موضوع پرسنل و بیماران و غیره است.

در واقع آنچه که از حسابداری کلینیک خود انتظار دارند مدیریت هزینه، درآمد بالا و در نهایت افزایش سود است. پس سیستم حسابداری موجود در کلینیک پزشکی باید به صورتی باشد که در بازه های زمانی متفاوت امکان بررسی هر کدام از موارد گفته شده در مطلب فوق برای مدیران مالی فراهم باشد.

این کار باعث میشود تا واحد حسابداری کلینیک پزشکی بر اوضاع مالی و زیان های احتمالی تسلط کامل را داشته و بتواند سود را به حداکثر برساند.

راه حل مناسب برای آگاهی از مالیات پزشکان

با راه اندازی سامانه تکلیفی پزشکان راه های پرداخت مالیات برای پزشکان راحت تر شده است.