شیوه تعیین مالیات در کشور ما ، بر اساس خوداظهاری بوده ؛ به این معنا که صاحبان مشاغل و اشخاص حقوقی و حقیقی ، لازم است که حساب درآمد و سود و زیان خود را هر ساله ، در قالب یک اظهارنامه مالیاتی ، ثبت و تسلیم کنند . هم اشخاص حقیقی و هم اشخاص حقوقی ، ملزم به تسلیم اظهارنامه مالیاتی خود ، به اداره مالیات هستند ، هر چند که قوانین متفاوتی بر آن ها حاکم است .

ثبت نام اظهارنامه مالیاتی اشخاص حقیقی و صاحبان مشاغل، باید در محدوده زمانی تعیین شده صورت گیرد ؛ در غیر این صورت ، افراد ، مشمول جرایم سنگین مالیاتی خواهند شد . همچنین ، مشمولین ، ملزم به رعایت نحوه صحیح ثبت اظهارنامه مالیاتی هستند . از آن جا که ثبت نام اظهارنامه مالیاتی اشخاص حقیقی و صاحبان مشاغل ، قواعد مخصوص به خود را دارد ، اطلاع از آن ، ضروری به نظر می رسد .

از این رو ، در این مقاله قصد داریم ، به توضیحات کاملی در خصوص ثبت نام اظهارنامه مالیاتی اشخاص حقیقی 1402 بپردازیم . با این توضیح که ابتدا، خواهیم گفت که اشخاص حقیقی مشمول مالیات ، چه کسانی بوده و زمان ثبت نام صاحبان مشاغل 1402 چگونه است ؛ سپس ، نحوه ثبت نام اظهارنامه این گروه از مودیان مالیاتی را توضیح خواهیم داد .

مهلت ارسال اظهارنامه مالیاتی 1402 اشخاص حقیقی:

برای اشخاص حقیقی، معمولاً مهلت ثبت و ارسال اظهارنامه مالیاتی تا ۳۱ خرداد ماه هر سال است. در صورت تغییرات در سال ۱۴۰۲، اطلاعات مربوط به زمان ثبت و ارسال اظهارنامه مالیاتی سال ۱۴۰۲ برای اشخاص حقوقی در متن مقاله اعلام خواهد شد.

تمدید مهلت ارسال اظهارنامه مالیاتی اشخاص حقیقی 1402:

در سالهای گذشته سازمان مالیاتی به منظور حمایت از صاحبان مشاغل در شرایط شیوع ویروس کرونا در کشور، مهلت ارائه اظهارنامه عملکرد اشخاص حقیقی را تمدید نموده است؛ اما با توجه به کنترل این بیماری به ویژه در نیمه دوم سال 1401، تاکنون اخباری از تمدید مهلت ثبت نام و ارسال اظهارنامه عملکرد 1401 اشخاص حقیقی منتشر نشده است.

گروه بندی اظهارنامه مالیاتی اشخاص حقیقی و صاحبان مشاغل:

سازمان امور مالیاتی برای شفافسازی تکالیف مالیاتی مشاغل مختلف، گروهبندی مشاغل مالیاتی را معرفی کرده است. گروهبندی مشاغل بر اساس نوع فعالیت و درآمد حاصل از فروش کالا و خدمات مشاغل مختلف شناخته میشود. سه گروه الف، ب و ج برای این گروهبندی طراحی شده که شامل اشخاص حقیقی نیز خواهند شد.

مراحل تهیه و تنظیم اظهارنامه عملکرد اشخاص حقیقی و صاحبان مشاغل:

سازمان مالیاتی در راستای تسهیل فرآیند خوداظهاری مالیاتی، انجام کلیه تکالیف مالیاتی را به صورت الکترونیکی امکانپذیر نموده است. همچنین به عنوان تازهترین خدمت، امکان تکمیل و ارسال اظهارنامه مالیاتی را از طریق درگاه ملی خدمات مالیاتی (مای تکس) فراهم نموده است. به این ترتیب، دو مسیر برای تکمیل و ارسال اظهارنامه عملکرد صاحبان مشاغل برای سال 1401 وجود دارد:

- مراجعه به سامانه ملی مالیاتی به آدرس my.tax.gov.ir

- مراجعه به آدرس ntr.tax.gov.ir

نکته: با مراجعه به آدرس ntr.tax.gov.ir نیز مستقیما به سامانه مای تکس هدایت میشوید.

به طور کلی برای تهیه و تنظیم اظهارنامه مالیاتی اشخاص حقیقی 1401 چهار مرحله وجود دارد:

- مرحله اول: اقدامات اولیه و آماده سازی اسناد و مدارک

- مرحله دوم: تکمیل و ارسال اظهارنامه مالیاتی و یا فرم تبصره ماده 100

- مرحله سوم: پرداخت مالیات

- مرحله چهارم: تهیه نسخه چاپی اظهارنامه تایید شده و بایگانی اسناد و مدارک

مرحله اول: اقدامات اولیه و آماده سازی اسناد و مدارک اظهارنامه اشخاص حقیقی:

با اجرای درگاه ملی خدمات مالیاتی (مایتکس)، بسیاری از وظایف مالیاتی را میتوان از طریق این سیستم انجام داد. ثبت نام در این سیستم، بسیار مهم است زیرا بدون ثبت نام، اظهارنامه مالیاتی قابل ارسال نخواهد بود. مراحل آمادهسازی قبل از تهیه و تنظیم اظهارنامه شامل موارد زیر است:

- ثبت نام در درگاه ملی خدمات مالیاتی و دریافت نام کاربری و رمز عبور

- بازیابی رمز عبور در صورت فراموشی

- تعیین گروه شغلی مناسب برای کسب و کار

- آمادهسازی تمامی اطلاعات مورد نیاز برای تکمیل اظهارنامه مالیاتی

مهم است بدانید که اگر ثبت نام شما در سیستم مایتکس کامل نشده باشد، امکان ارسال اظهارنامه مالیاتی اشخاص حقیقی یا استفاده از فرم تبصره ۱۰۰ وجود نخواهد داشت. بنابراین، به دلیل طولانی بودن فرآیند، توصیه میشود که به سرعت ثبت نام خود در سیستم را انجام دهید و اطلاعات خود را تکمیل کنید.

مرحله دوم: تکمیل اظهارنامه مالیاتی و یا فرم تبصره ماده 100 برای اشخاص حقیقی برای عملکرد 1402:

در این مرحله اشخاص حقیقی و صاحبان مشاغل باید متناسب با گروه شغلی که به آن تعلق دارند، فرمها و جداول اظهارنامه را بر اساس عملکرد خود در سال گذشته تکمیل نمایند. مراحل کار به صورت زیر است:

- ورود به اظهارنامه مالیاتی اشخاص حقیقی برای عملکرد 1401

- انتخاب پرونده درآمدی که قصد ارسال اظهارنامه برای آن را داریم

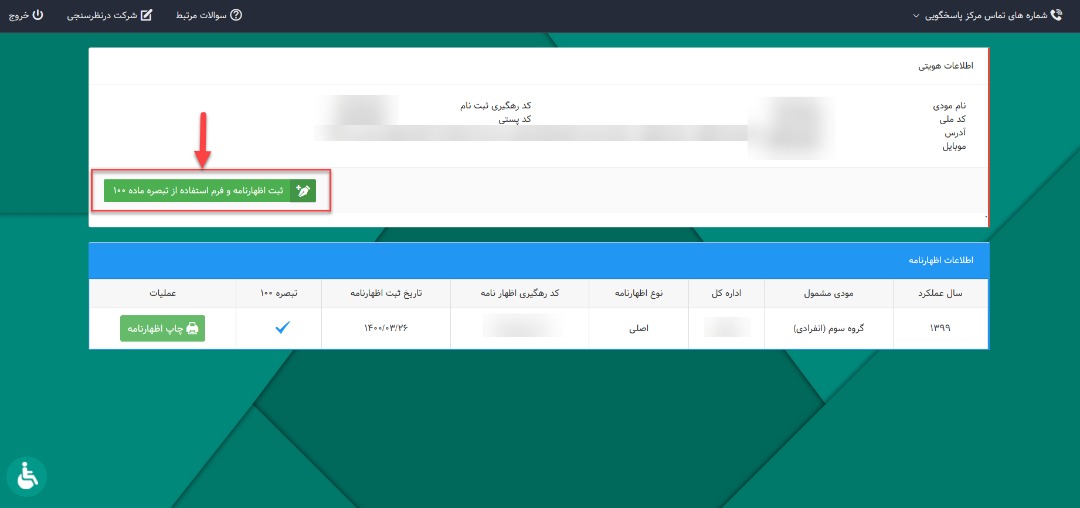

- انتخاب گزینه “ثبت اظهارنامه و فرم استفاده از تبصره ماده 100”

- تکمیل اطلاعات مربوط به سال مالی و فعالیت مودی

- تکمیل اظهارنامه عملکرد اشخاص حقیقی و صاحبان مشاغل 1402(و یا تکمیل فرم تبصره ماده 100)

- تعیین نحوه پرداخت مالیات اشخاص حقیقی و صاحبان مشاغل

- ثبت، تایید نهایی و ارسال اظهارنامه

ورود به اظهارنامه مالیاتی اشخاص حقیقی برای عملکرد 1402:

برای ورود به اظهارنامه مالیاتی صاحبان مشاغل و اشخاص حقیقی در سال 1402 باید با کمک نام کاربری و رمز عبور به سامانه مای تکس وارد شوید؛ سپس گزینه “جهت ارسال اظهارنامه عملکرد و توافق تبصره ماده 100 اینجا کلیک کنید” را انتخاب نمایید.

ورود به پرونده مالیاتی برای تکمیل اظهارنامه عملکرد 1402صاحبان مشاغل

انتخاب پرونده درآمدی برای تکمیل اظهارنامه مالیاتی صاحبان مشاغل و اشخاص حقیقی:

اظهارنامه مالیاتی را برای پرونده درآمدی که قصد دارید اطلاعات آن را گزارش نمایید، انتخاب نمایید.

انتخاب پرونده مالیاتی جهت تکمیل و ارسال اظهارنامه مالیاتی صاحبان مشاغل

ثبت اظهارنامه مالیاتی اشخاص حقیقی برای عملکرد سال 1402:

در این مرحله در صورت تایید اطلاعات هویتی، وارد صفحه اظهارنامه و یا فرم جدید تکمیل تبصره ماده 100 میشوید.

ورود به صفحه تکمیل اظهارنامه مالیاتی اشخاص حقیقی

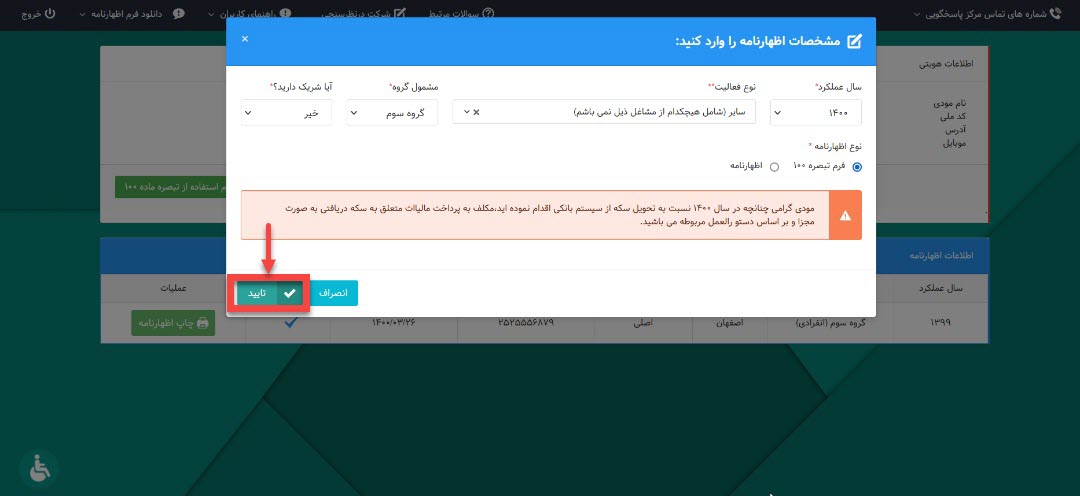

تکمیل اطلاعات مربوط به سال مالی و فعالیت مودی:

اطلاعات مربوط به سال عملکرد، فعالیت اقتصادی، گروه شغلی و نوع اظهارنامه را ثبت و تایید نمایید.

تایید اطلاعات مربوط به نوع فعالیت مودی و سال عملکرد

تکمیل اظهارنامه عملکرد صاحبان مشاغل و اشخاص حقیقی 1402:

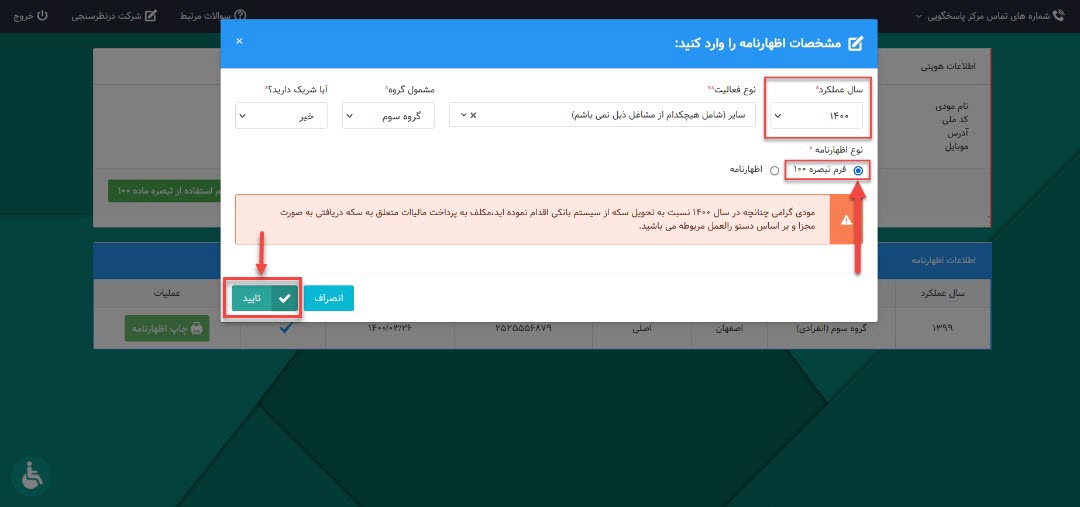

در اینجا دو انتخاب پیش روی شما قرار دارد:

- فرم تبصره 100: مشمول و متمایل به استفاده از تبصره ماده 100 ق.م.م هستید

- اظهارنامه: موظف به تکمیل اظهارنامه عملکرد هستید

انتخاب روش اظهار درآمد و پرداخت مالیات، تبصره ماده 100 یا تکمیل اظهارنامه

نحوه تکمیل جداول اظهارنامه مالیاتی اشخاص حقیقی:

مودیان تنها قادر به تکمیل جداول اطلاعاتی و مالی خود مانند اطلاعات سود و زیان و ترازنامهای هستند؛ سایر اطلاعات به صورت خودکار از سامانههای دیگر در اظهارنامه بارگذاری میشوند. نمونه اطلاعات دریافتی از سایر سامانهها عبارتند از:

- اطلاعات مربوط به دفاتر قانونی (پلمپ دفاتر) از سازمان ثبت اسناد و املاک کشور

- اطلاعات صادرات و واردات از سامانه گمرک جمهوری اسلامی ایران

- اطلاعات ابرازی مربوط به عملکرد سال قبل از سامانه اظهارنامه عملکرد سال قبل

پیشنهاد میشود مقاله هر آنچه درباره اظهارنامه مالیاتی باید بدانید را مطالعه کنید

نکته

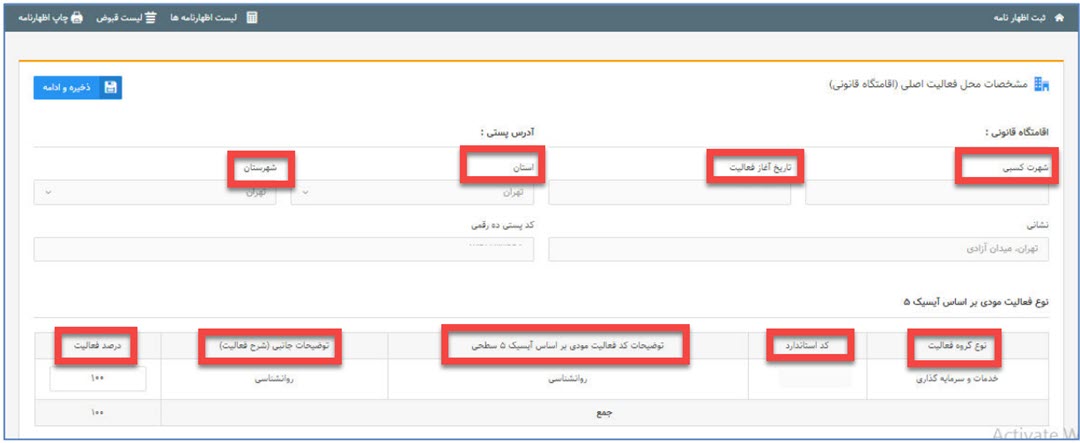

در صورتی که اطلاعات ثبت نامی شما در سامانه سازمان مالیاتی تغییر کرده یا کامل نیست، ابتدا این اطلاعات را تکمیل نموده و سپس بر گزینه “بهروزرسانی اطلاعات از سامانه ثبت نام” کلیک نمایید. به عنوان مثال اطلاعات هویتی و اقامتی مودی نظیر شهرت کسبی، تاریخ آغاز فعالیت، نوع گروه فعالیت کد آیسیک و مواردی از این قبیل از سامانه ثبت نام در سامانه سازمان مالیاتی تکمیل میشوند.

اطلاعات شما از سایر سامانه های متصل به سازمان مالیاتی بارگذاری میشوند

تعیین نحوه پرداخت مالیات اشخاص حقیقی و صاحبان مشاغل:

پس از تکمیل کلیه جداول اظهارنامه مالیاتی، مالیات شما محاسبه و “مانده مالیات قابل پرداخت” به شما نمایش داده میشود. در این صورت شما میتوانید مالیات خود را به صورت نقد و یا نقد و اقساط پرداخت نمایید. دقت کنید که میزان پرداخت نقدی شما نباید از 40% مبلغ مالیات قابل پرداخت کمتر باشد. همچنین میتوانید 60% باقیمانده را حداکثر طی 6 قسط مساوی پرداخت نمایید.

نکته: در مورد اشخاصی که از فرم تبصره 100 استفاده میکنند این امکان وجود دارد که کل مبلغ قابل پرداخت را طی 4 قسط مساوی پرداخت نمایند.

نحوه تعیین پرداخت در اظهارنامه مالیاتی اشخاص حقیقی و صاحبان مشاغل

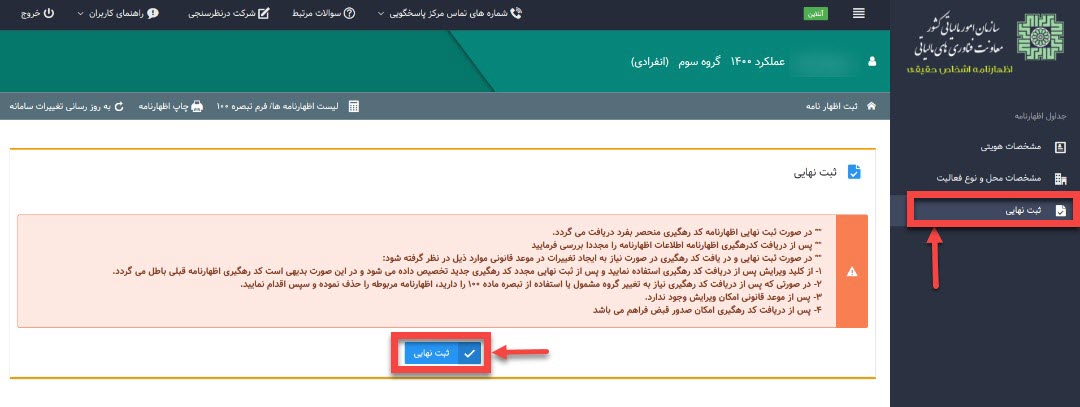

تایید نهایی و ارسال اظهانارمه

مهمترین نکتهای که قبل از تایید نهایی و ارسال اظهارنامه باید به آن دقت کنید، بررسی اطلاعات مندرج در فرمهای اظهارنامه است. بدین منظور باید نسخه پیش نویس را (در صورت امکان) چاپ و کلیه مندرجات آن را به دقت بررسی نمایید؛ زیرا اصلاح اظهارنامه مالیاتی، تنها یک بار و از طریق ارسال اظهارنامه اصلاحی امکانپذیر است؛ که از سویی فرآیندی زمانبر است و از سوی دیگر حساسیت سازمان را بر روی عملکرد شما افزایش میدهد.

تایید و ثبت نهایی اطلاعات اظهارنامه مالیاتی یا فرم تبصره 100

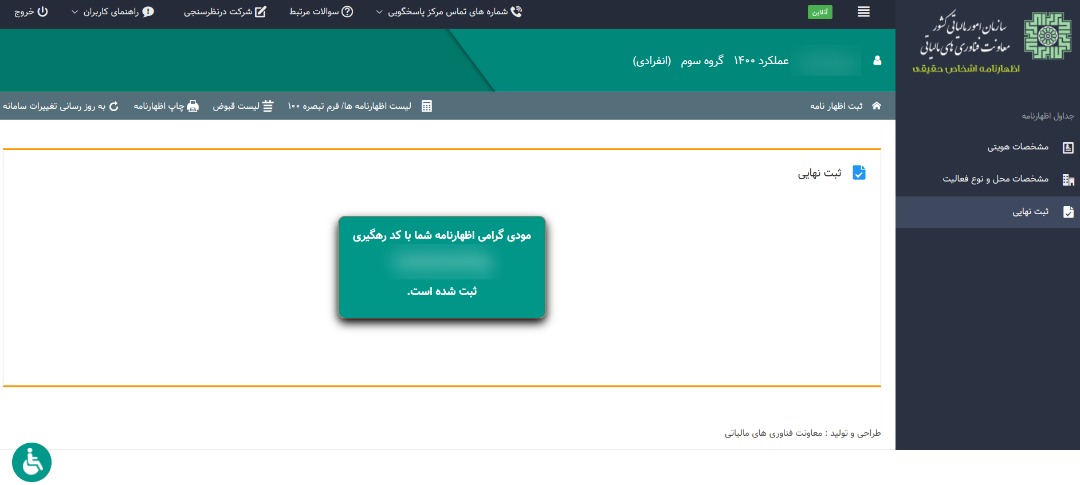

پس از تکمیل اظهارنامه مالیاتی اشخاص حقیقی و صاحبان مشاغل، کد رهگیری به شما نمایش داده میشود.

دریافت کد رهگیری پس از تکمیل اظهارنامه مالیاتی اشخاص حقیقی

اصلاح اظهارنامه مالیاتی اشخاص حقیقی پس از ارسال

در صورتی که پس از دریافت کد رهگیری نیاز به ایجاد تغییر در اظهارنامه ارسالی خود داشته باشید، دو حالت پیش روی شما قرار دارد:

- ویرایش اظهارنامه عملکرد: انتخاب گزینه “ویرایش”، ثبت تغییرات و دریافت کد رهگیری جدید

- تغییر در فرم ماده 100 ق.م.م: حذف فرم تکمیل شده قبلی و تکمیل و ارسال فرم جدید

نکته: امکان ویرایش اظهارنامه پس از انقضای مهلت قانونی وجود ندارد.

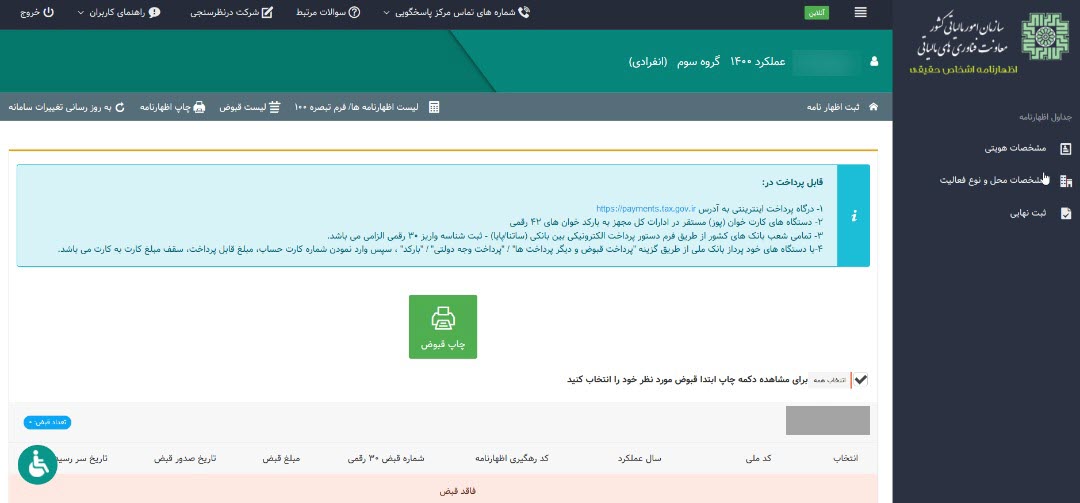

مرحله سوم: پرداخت مالیات صاحبان مشاغل و اشخاص حقیقی

پس از اطمینان از ارسال صحیح اظهارنامه مالیاتی و دریافت کد رهگیری، در بالای صفحه عبارت لیست قبوض جهت انتخاب نوع پرداخت نمایش داده میشود.

پرداخت مالیات بر درآمد اشخاص حقیقی و صاحبان مشاغل

روشهای پرداخت مالیات اشخاص حقیقی و صاحبان مشاغل:

1- پرداخت قبض مالیات با شناسه 30 رقمی؛ یکی از روشهای پرداخت قبوض مالیات:

افراد مشمول مالیات بعد از پر کردن اظهارنامه مالیاتی و پس از مشخص شدن مبلغ مالیات، باید قبوض مالیاتی خود را پرداخت کنند. دولت برای تسهیل در پرداخت مالیات روشهای متفاوتی را ایجاد کرده است. پرداخت از طریق شناسه 30 رقمی قبض مالیات یکی از روشهای آسان پرداخت مالیات به شمار میرود. برای پرداخت از طریق شناسه 30 رقمی نسیم باید به آدرس اینترنتی payments.tax.gov.ir مراجعه کنید.

2- پرداخت قبض مالیات با بارکد؛ مراجعه حضوری به شعبههای مالیاتی:

یکی دیگر از روشهای پرداخت قبض مالیات، پرداخت از طریق بارکد قبض مالیاتی است. نحوه پرداخت قبض مالیات به وسیله بارکد به این صورت بوده که مشمولان باید به شعب مالیاتی خود مراجعه کنند و از طریق ممیز یا کارشناس مالیاتی و دستگاه بارکدخوان قبض مالیات خود را پرداخت کنند.

اغلب روی نسخههای کاغذی قبضهای مالیاتی یک بارکد به همراه شناسه 42 رقمی وجود دارد که از این طریق نیز میتوان قبض مالیاتی را پرداخت کرد. سامانههای متعددی برای ارسال مالیاتهای گوناگون وجود دارد. بهعنوان مثال، سامانه ارسال لیست مالیات حقوق به نشانی salary.tax.gov.ir ثبت شده است و مدیران و کارشناسان حسابداری باید به کلیه امور اداری مالیات و پرداخت مالیات آگاهی داشته باشند.

3- پرداخت قبوض مالیاتی از طریق سامانه پرداخت قبوض مالیاتی:

یکی از روشهای ساده پرداخت قبض مالیات، پرداخت از طریق سامانه مالیات است. سازمان امور مالیاتی علاوهبر راهاندازی سامانه مالیات ارزش افزوده، سامانه پرداخت قبوض مالیاتی را نیز راهاندازی کرده است. برای پرداخت از طریق سامانه مالیاتی باید به نشانی tax.gov.ir مراجعه کرده و از بخش سایر خدمات مالیاتی، گزینه پرداخت الکترونیک مالیات را انتخاب کنید.

در مرحله بعد باید روی گزینه پرداخت الکترونیک مالیات ضربه بزنید و بعد از وارد کردن نام کاربری و کلمه عبور مالیات خود را پرداخت کنید. برخی از برنامههای حسابداری قابلیتهای بسیار عالی و مناسبی دارند و موجب رفع خطای انسانی میشوند. بهعنوان مثال نرم افزار حقوق و دستمزد سپیدار سیستم کلیه مبالغ مالیات و پرداختی کارمندان را محاسبه کرده و گزارش نهایی را به شما ارائه میدهد.

مرحله چهارم: تهیه نسخه چاپی اظهارنامه تایید شده و بایگانی اسناد و مدارک:

یکی از مواردی که کلیه مودیان پس از تهیه و ارسال اظهارنامه مالیاتی باید در نظر داشته باشند، امکان رسیدگی به اظهارنامه و دفاتر و اسناد و مدارک تکمیل اظهارنامه است. از این رو پس از تکمیل و ارسال اظهارنامه، تهیه یک نسخه چاپی از اظهارنامه تکمیل شده به ویژه صفحه تایید نهایی ضروری است. این نسخه از اظهارنامه باید همراه با کلیه دفاتر قانونی و اسناد و مدارک مورد تایید که مبنای تهیه اظهارنامه بودهاند، در محل امنی بایگانی شوند.

نکته:

دقت کنید که نگهداری اسناد و مدارک قانونی، تنها برای مودیان گروه اول و دوم مالیاتی که از فرم تبصره 100 استفاده نکردهاند ضروری است.

چه مدارکی برای تکمیل اظهارنامه مالیاتی مورد نیاز است؟

برای تهیه اسناد مالی همیشه نیاز به گردآوری مدارکی هست. ما در این قسمت برای شما از مدارکی صحبت میکنیم که در زمان تهیه اظهارنامه به آنها نیاز خواهید داشت. مدارکی که برای تکمیل اظهارنامه نیاز دارید عبارتند از :

- مجوزهای صادر شده از مراجع ذی صلاح برای شما

- اساسنامه و شرکت نامه و آخرین تغییرات اساسنامه و موضوع فعالیت شرکت

- اجاره نامه یا گواهی سند محل قانونی شرکت

- رونوشت کارت ملی و شناسنامه اعضای هیات مدیره و صاحبان امضا اسناد تعهد آور

- گواهی ترازنامه اشخاص حقیقی یا حقیقی

- صورت سود و زبان کلیه اشخاصی که مکلف به تنظیم اظهارنامه عملکرد هستند

- مبلغ درآمد و فروش داخل یا خارج از کشور

- گواهیهای گردش حساب ممهور به مهر شعبه شرکت یا موسسه

- صورت بهای تمام شده کالاها یا خدماتی که ساخته شده و به فروش رفته

- کلیه قراردادهای شرکت یا موسسه با اشخاص حقیقی یا حقوقی خصوصی یا دولتی

- مانده سود و زیان دوره قبل و گردش حساب تعدیلات سنواتی

- شماره ثبت دفاتر قانونی و کد رهگیری

- سند مالیاتهای پرداخت شده که به تایید سازمان مالیاتی کشور برای کسر مالیات رسیده باشد

- کارت بازرگانی (در صورت وجود)

- کد کاربری، رمز عبور، کد رهگیری پیش ثبت نام برای ارسال اظهارنامه الکترونیکی مالیاتی

- گواهی حسابهای سالهای قبل مودی مالیاتی برای بررسی ممیز اداره مالیات

- اسنادی مثل پرداختیهای بیمه که به تشخیص اداره دارایی نیاز باشد

اعلام گردش حساب بانکی در اظهارنامه صاحبان مشاغل و اشخاص حقیقی:

همانگونه که پیشتر نیز عنوان شد، اطلاعات حسابهای بانکی و گردش حسابهای مودی، از سایر سامانهها نظیر سامانه بانک مرکزی استعلام و تایید میشوند؛ از این رو ارائه اطلاعات ناقص یا نادرست امکانپذیر نیست. گاهی برخی مودیان با هدف پرداخت مالیات کمتر، شماره حساب دستگاه pos مجموعه خود را اعلام نمیکنند و یا از حساب شخص دیگری استفاده میکنند. این مسئله از سویی موجب زیر سوال رفتن اظهارات آنها در اظهارنامه میشود؛ از سوی دیگر شخص سومی که از حساب او استفاده شده در معرض اتهام پولشویی قرار میگیرد. از این رو، اشخاص حقیقی باید کلیه اطلاعات مالی و حسابهای بانکی فعال در زمینه شغلی خود را به صورت شفاف و کامل به سازمان اظهار نمایند تا در دسته مودیان پرخطر قرار نگیرند.