گروه بندی مشاغل مالیاتی ۱۴۰۲، بر مبنای نوع فعالیت و درآمد حاصل از فروش کالا و خدمات مشاغل بوده، نه نوع صنف آن ها. گروه بندی مشاغل مالیاتی اشخاص حقیقی، بسته به نوع فعالیت و درآمد حاصل از فروش آن ها، به سه گروه مودیان گروه اول، دوم و سوم، صورت گرفته شده است اما، اشخاص حقوقی، دارای گروه بندی نبوده و همواره، درصد ثابتی را بابت مالیات، می پردازند.

تعریف مودی مالیاتی

مودی مالیاتی به اشخاص حقیقی و حقوقی که در حوزه مالیاتی تشکیل پرونده داده و به دولت مالیات می پردازند، گفته می شود. به عبارت دیگر مودیان مالیاتی به اشخاصی اطلاق می گردد که بدهی مالیاتی بابت هرگونه فعالیت یا معاملات انجام شده متوجه آنها است.

چرا گروه بندی مودیان صاحبان مشاغل مالیاتی مهم است؟

بر اساس ماده 97 ق.م.م، درآمد مشمول مالیات اشخاص حقیقی موضوع این ماده که مکلف به ارائه اظهارنامه مالیاتی اشخاص حقیقی هستند، به استناد اظهارنامه مالیاتی مودی با هر سه شرط زیر، تعیین خواهد شد:

- با رعایت مقررات مربوط تنظیم شده باشد

- در زمان تعیین شده ارائه شده باشد

- مورد پذیرش سازمان امور مالیاتی قرارگرفته باشد

در صورتی که مودی از ارائه اظهارنامه مالیاتی خودداری کند:

- سازمان بر اساس فعالیت و اطلاعات کسب شده اقتصادی مودی از طرح جامع مالیاتی، برای وی اظهارنامه برآوردی تهیه میکند.

- بر اساس اظهارنامه برآوردی، برگ تشخیص مالیات ارسال میکند.

- همچنین مجازاتها و جریمه عدم تسلیم اظهارنامه در موعد مقرر را برای وی اعمال مینماید.

از این رو بهتر است مودیان نسبت به انجام تکالیف خود در زمان مقرر اقدام نمایند، تا درگیر چالشهای عدم انجام تکالیف نشوند. اولین گام در این راستا، تعیین گروه های مالیاتی مناسب کسب و کار و اطلاع از تکالیف مربوط به گروه شغلی است. اطلاع از گروه شغلی مناسب خود همچنین موجب اطلاع و برخورداری از تسهیلات اعطایی سازمان به کسب و کار شما خواهد بود.

جدیدترین گروه بندی مشاغل سال 1402 مودیان

صاحبان مشاغل موضوع ماده 97 ق.م.م بر اساس شاخصها و معیارهای مشخص شده از سوی سازمان به سه گروه تقسیم میشوند. از مهمترین این معیارها، میزان درآمد مودی بر اساس حجم و نوع فعالیت وی است. گروههای مالیاتی در نگهداری و ارائه اسناد و مدارک با یکدیگر متفاوت هستند.

اخذ مالیات از اشخاص حقیقی و حقوقی، در تمامی کشورها، امری رایج بوده و این موضوع، هموراه، یکی از ابزارهای درآمدی دولت ها محسوب می گردد. با توجه به نقش و اهمیت مالیات، در کشور ما، قانونی مجزا، تحت عنوان قانون مالیات های مستقیم، برای پیش بینی قواعد و تشریفات مالیات، در نظر گرفته شده و سامانه هایی همچون سامانه پرداخت قبض مالیاتی نیز راه اندازی گردیده است.

به موجب قانون مالیات های مستقیم، انواع مالیات، نحوه پرداخت، مهلت پرداخت و افراد مشمول مالیات، مشخص و تعیین گردیده و تمامی افراد مشمول پرداخت مالیات، باید، با توجه به گروه بندی مشاغل مالیاتی و بر مبنای درصد مالیاتی که به آن ها، تعلق می گیرد، در موعد مقرر، نسبت به تسویه حساب مالیاتی خود، اقدام کنند، در غیر این صورت، برای آن ها، جرایم سنگین مالیاتی، در نظر گرفته خواهد شد.

لذا در این بخش از مقاله، قصد داریم، به معرفی گروه بندی مشاغل مالیاتی ۱۴۰۲، در خصوص اشخاص حقیقی و حقوقی بپردازیم و بگوییم که مودیان گروه اول، دوم و سوم، چه کسانی هستند و مبنای تعلق مالیات به آن ها، چیست.

پیشنهاد میشود مقاله گروه بندی مشاغل مالیاتی اشخاص حقیقی و حقوقی ۱۴۰۲ را هم مطالعه کنید

قانون مالیات های مستقیم، برای اشخاص حقیقی مشمول مالیات، گروه بندی مشاغل مالیاتی 1402 را در نظر گرفته و مشمولان تمام این گروه ها را ملزم به ثبت نام در سامانه عملیات الکترونیکی امور مالیاتی tax.gov.ir، نموده است. بر مبنای معیارهای این گروه بندی، صاحبان مشاغل، باید، با توجه به گروهی که به آن، تعلق دارند، اقدام به پرداخت مالیات متعلقه نمایند.

گروه بندی مشاغل مالیاتی، قبل از تصویب آيين نامه اجرايی موضوع ماده 95 اصلاحی قانون ماليات های مستقيم، مبنا و معیار متفاوتی داشت و اشخاص حقیقی، بر مبنای صنفی که به آن تعلق داشتند، به گروه خاصی، تعلق می گرفتند و باید، بر اساس درصدهای مشخص شده برای هر گروه، اقدام به پرداخت مالیات می نمودند.

پس از تصویب آيين نامه اجرايی موضوع ماده 95 اصلاحی قانون ماليات های مستقيم، مبنا و معیار گروه بندی مشاغل مالیاتی، تغییر کرد و نوع فعالیت و جمع حاصل از فروش کالا و خدمات ارائه شده، معیار گروه بندی مشاغل مالیاتی اشخاص حقیقی، در نظر گرفته شد. بر اساس این آیین نامه، مودیان گروه اول، دوم و سوم، انواع گروه بندی مشاغل مالیاتی اشخاص حقیقی هستند.

شایان ذکر است، اشخاص حقوقی، دارای گروه بندی مشاغل مالیاتی، نبوده و همواره، درصدی مشخص را به عنوان مالیات، به سازمان امور مالیاتی کشور، می پردازند که در بخش های بعدی مقاله، به تفصیل، در این خصوص، توضیح خواهیم داد.

صاحبان مشاغل گروه اول مالیاتی

کلیه اشخاص حقیقی و صاحبان مشاغلی که یکی از سه شرط زیر را داشته باشند:

1- درآمد ابرازی آنها (اعم از فروش کالا و یا فروش توام کالا و ارائه خدمات) بر اساس اظهارنامه مالیاتی عملکرد دو سال قبل آنها بیش از مبلغ 55 میلیارد ریال (5,500,000,000 تومان) باشد.

مثال: مبنای گروه بندی سال 99، مبلغ فروش و سایر درآمدهای مندرج در اظهارنامه عملکرد سال 97 است.

2- آخرین درآمد قطعی شده (فروش کالا یا فروش توام کالا و ارائه خدمات آنها) بیش از 55 میلیارد ریال باشد؛ معیار سنجش درآمد قطعی شده، برگ قطعی مالیات ابلاغی به مودی یا نماینده قانونی او، تا پایان دی ماه سال قبل است.

مثال: برای عملکرد سال 99، آخرین درآمد قطعی شده تا پایان دی ماه سال 98، مورد بررسی قرار میگیرد.

3- اشخاص حقیقی و صاحبان مشاغل زیر فارغ از حجم فعالیتشان جزء اشخاص حقیقی گروه اول هستند:

- دارندگان کارت بازرگانی (واردکنندگان و صادرکنندگان)

- صاحبان کارخانهها و واحدهای تولیدی و بهرهبرداران معادن دارای جواز تأسیس و پروانه بهرهبرداری از وزارتخانه ذیربط

- فروشگاههای زنجیرهای دارای مجوز فعالیت از وزارتخانه ذیربط

- صاحبان موسسات حسابرسی، حسابداری و دفترداری، خدمات مالی و ارائهدهندگان خدمات مدیریتی، مشاورهای، انفورماتیک و طراحی سیستم

- صاحبان موسسات حمل و نقل موتوری، زمینی، دریایی و هوایی اعم از مسافری و یا باربری

- صاحبان هتلهای سه ستاره و بالاتر

- صاحبان بیمارستانها، زایشگاهها و کلینیکهای تخصصی

- صاحبان مشاغل صرافی

صاحبان مشاغل گروه دوم مالیاتی

کلیه اشخاص حقیقی و صاحبان مشاغلی که یکی از دو شرط زیر را داشته باشند:

- درآمد ابرازی آنها (اعم از فروش کالا و یا فروش کالا و ارائه خدمات) بر اساس اظهارنامه مالیات بر عملکرد دو سال قبل، بیشتر از 18 میلیارد و کمتر یا برابر با 55 میلیارد ریال باشد

- آخرین درآمد قطعی شده (فروش کالا یا فروش کالا و ارائه خدمات) آنها بر اساس برگ قطعی مالیات ابلاغی تا پایان دی ماه سال قبل، بین 18 میلیارد تا 55 میلیارد ریال باشد

صاحبان مشاغل گروه سوم مالیاتی

این گروه شامل کسب و کارهای کوچک است که در دو گروه ذکر شده قرار ندارند بنابراین جزوه گروه سوم هستند.

پیشنهاد میشود مقاله مهم ترین اصطلاحات مالیاتی در قانون مالیات های مستقیم را هم مطالعه کنید

تعیین گروه های اظهارنامه مالیاتی به کمک سایت سازمان امور مالیاتی

سازمان امور مالیاتی، به منظور کمک به مودیان در انجام درست تکالیف خود، صفحهای تعیین گروه مودیان در سامانه خود در نظر گرفته است. برای تعیین گروه شغلی خود میتوانید به آدرس tax.gov.ir/action/do/groupselector مراجعه نمایید؛ سپس با تکمیل دقیق اطلاعات خواسته شده گروه شغلی خود را تعیین کنید.

راهنمای سریع تعیین گروه مودیان در سایت فوق

نکات مهم در خصوص گروه بندی جدید مودیان مالیاتی

- در مواردی که مودی صرفا به ارائه خدمات اشتغال داشته باشد، 50% مبالغ تعیین شده ملاک عمل خواهد بود.

- در مشاغل مشارکتی (اعم از قهری یا اختیاری) درآمد ابرازی یا قطعی شده مشارکت، ملاک عمل است.

- صاحبان مشاغل و حرفههای موضوع این دستورالعمل، در اولین سال تاسیس، جز گروه سوم محسوب میشوند؛ این مشاغل از سال سوم فعالیت به بعد بر اساس نصابهای مقرر، طبقه بندی و موظف به انجام تکالیف قانونی خواهند بود.

نکته: مودیانی که به واسطه موضوع فعالیت، جزو گروه اول طبقه بندی شدهاند، مشمول بند فوق نخواهند بود.

- مودیانی که در گروههای پایینتر قرار دارند، مجاز به تسلیم اظهارنامه گروههای بالاتر هستند؛ به عنوان مثال مودیان گروه سوم میتوانند اظهارنامه مالیاتی گروه اول یا دوم را تکمیل و ارسال نمایند؛ اما انجام این کار آنها در گروههای بالاتر قرار نخواهد داد.

وظایف صاحبان مشاغل در خصوص نگهداری دفاتر و اسناد و مدارک

به موجب ماده 6 آیین نامه اجرایی موضوع ماده 95 قانون مالیاتها مصوب 94/4/31، تکالیف صاحبان مشاغل از لحاظ نگهداری دفاتر و اسناد و مدارک برای گروههای مختلف، متفاوت است:

تکالیف مشاغل گروه اول مالیاتی چیست؟

صاحبان مشاغل این گروه و کلیه اشخاص حقوقی موظفند :

- ارائه دفاتر روزنامه و کل

- ارائه سایر دفاتر

- ارائه صورت سود وزیان

- ارائه ترازنامه

حسب مورد دستی یا ماشینی (مکانیزه یا الکترونیکی) متکی به اسناد و مدارک مستند خود را نگهداری و بایگانی نمایند.

تکالیف مشاغل گروه دوم مالیاتی به چه صورت است؟

شرایط جمع آوری و نگه داری اسناد و مدارک مربوط به معاملات در هر سال مالیاتی به شرح زیر است:

- اسناد و مدارک درآمدی مانند فروش کالا و خدمات به صورت تفکیکی باشد

- کلیه اسناد و مدارک به ترتیب تاریخ وقوع رویدادهای مالی جمع آوری و نگهداری شود

- کلیه اسناد و مدارک هزینهای مانند خرید کالا و خدمات و داراییها و سایر هزینهها به صورت تفکیکی ثبت و نگهداری شود

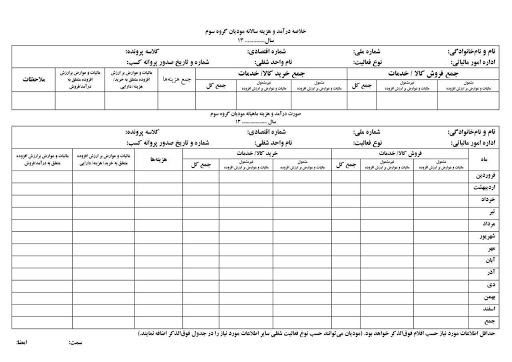

صاحبان مشاغل گروه دوم باید صورت درآمد و هزینه خود را به صورت ماهانه به شرح فرم مربوطه تنظیم کنند.

تکالیف مشاغل گروه سوم مالیاتی چیست ؟

این گروه نیز باید اسناد و مدارک مربوط به معاملات خود را با شرایط زیر نگهداری نمایند:

- اسناد و مدارک درآمدی فروش کالا یا خدمات یا سایر درآمدها

- اسناد و مدارک خرید کالا و خدمات و داراییها و سایر اسناد و مدارک هزینهای

همچنین خلاصه درآمد و هزینه سالانه خود را به شرح فرم مربوطه تنظیم کنند.

صورت درآمد و هزینه مودیان گروه سوم

از جمله مدارک مورد نیاز برای تهیه اظهارنامه گروه های مالیاتی اشخاص حقیقی :

حداقل مدارک مورد نیاز جهت تهیه اظهارنامه مالیاتی صاحبان مشاغل موضوع آیین نامه اجرایی ماده ۹۵ قانون مالیاتهای مستقیم برای هر یک از گروهها به ترتیب زیر است:

مدارک گروه اول مالیاتی

- اطلاعات هویتی

- درآمد مشمول مالیات، بخشودگیهای مالیاتی، معافیتهای قانونی و مالیات متعلق

- موجودی مواد و کالا در اول و پایان دوره

- واردات و صادرات کالاها و خدمات

- بهای تمام شده و اطلاعات حسابرس و مدیر مالی

- اطلاعات مالک و ملک

- اطلاعات دفاتر قانونی

- صورت حساب سود و زیان

- ترازنامه

- اطلاعات شرکا

- اطلاعات حسابهای بانکی مربوط به فعالیت شغلی

مدارک گروه دوم مالیاتی

- اطلاعات هویتی

- درآمد مشمول مالیات، بخشودگیهای مالیاتی، معافیتهای قانونی و مالیات متعلق

- موجودی مواد و کالا در اول و پایان دوره

- صورت درآمد و هزینه (اطلاعات خرید و فروش کالا و خدمات و هزینههای مربوط)

- اطلاعات حسابهای بانکی مربوط به فعالیت شغلی

- کمکهای اهدایی

- اطلاعات اموال و داراییها مربوط به فعالیت شغلی

- ترازنامه

- اطلاعات شرکا

مدارک گروه سوم مالیاتی

- اطلاعات هویتی

- درآمد مشمول مالیات، بخشودگیهای مالیاتی، معافیتهای قانونی و مالیات متعلق

- خلاصه درآمد و هزینه

- اطلاعات شرکا

- اطلاعات حسابهای بانکی مربوط به فعالیت شغلی

همانطوریکه ملاحظه میکنید دیگر همانند دورههای قبلی نوع فعالیت ملاک دسته بندی نیست یعنی دیگر طلافروشان و بنگاه های املاک الزاما در گروه ب قرار ندارند بلکه میزان حجم درآمدی آنها ملاک قرارگرفتن در گروه های ۳ گانه میباشد. نکته بعدی حذف دفتر درآمد و هزینه از تکالیف مالیاتی مشاغل است و الزام بیشتر در نصب و بهکارگیری صندوق های مکانیزه از طرف سازمان امور مالیاتی می باشد!

دو نکته که باید در نظر گرفت:

1.مطابق بخشنامه ۲۰۰/۹۴/۱۱۸ در دو سال اول شروع فعالیت صاحبان مشاغل به جز مودیانی که بر اساس نوع فعالیت در گروه اول قرار میگیرند، انتخاب گروه و انجام تکالیف قانونی مربوط به انتخاب خود مودی خواهد بود.

2. اینکه، مودیان در هر گروه که قرار بگیرند تا ۳ سال بعد از نظر انجام تکالیف قانونی در طبقات پایینتر قرار نخواهند گرفت.