اگر با فرآیند دریافت وام از بانک آشنا باشید، میدانید که بانک، بابت وامی که به شما میدهد، در موعدهای مقرر، مبلغی را دریافت میکند. این مبلغ همان نرخ بهره است که میخواهیم به بانک بپردازیم. تعریف آن (Interest rate) عبارت است از نرخی که بابت جلوگیری از کاهش ارزش پول پرداختی در امروز و دریافتی در آینده (به دلیل ارزش زمانی پول و نرخ تورم) از وامگیرنده دریافت میشود. به زبان سادهتر، وقتی شما از بانک مبلغی را بهعنوان وام قرض میگیرید، آن را بهصورت تدریجی بازپرداخت میکنید. ولی ازآنجاییکه ارزش پول بهمرور زمان تغییر میکند، بهمنظور کاهش ارزش پول و لحاظ تورم، شما باید علاوه بر وام دریافتی، مبلغ اضافهای را تحت عنوان بهره به بانک بپردازید که میتواند هزینه فرصت سرمایه گذاری نیز تعریف شود.

با این تفسیر که بهمنظور جبران فرصتهای سرمایهگذاری وامدهنده، ممکن است مبلغی بهعنوان حداقل سود مورد انتظار وامدهنده به این نرخ اضافه گردد؛ زیرا وامدهنده میتوانست این مبلغ را در بازاری سرمایهگذاری کند ولی آن را به شما وام داده است. برای درک بهتر آن، میتوانیم مثال بزنیم:

زمانی که شما در بانک حساب پسانداز افتتاح میکنید، بانک به شما مبلغی را بهعنوان سود پرداخت میکند. این سود، هزینه فرصت سرمایهگذاری شما در بانک است. زیرا شما میتوانستید پول خود را وارد بازار سهام، طلا، دلار، مسکن یا سایر سرمایهگذاریها کنید و به بانک نسپارید. همچنین شما ممکن است اوراق خریداری نمایید و بابت آن سود دریافت نمایید که بابت سرمایهگذاری در این اوراق، به شما پرداخت میشود. این نرخ را میتوان به عنوان یک عامل مالی در هنگام برداشت از سرمایه تعریف کرد.

رابطه بین این نرخ و سرمایهگذاری را میتوان در رابطه بین نرخ سود یا قیمت سرمایه و تقاضا برای سرمایه جستوجو کرد. بر مبنای علم اقتصاد درصورتیکه قیمت کالا یا خدمتی کاهش یابد، تقاضا برای آن نیز افزایش مییابد؛ بنابراین اگر تقاضاکنندگان سرمایه را همان سرمایهگذاران دانست. میتوان این رابطه را نیز یک رابطه منفی برشمرد؛ بهطوریکه کاهش نرخ سود سرمایه، افزایش تقاضا برای سرمایه و درنتیجه افزایش سرمایه گذاری را در پی خواهد داشت.

پیشنهاد می شود مقاله صورت مغایرت بانکی را مطالعه کنید

نرخ بهره از دید کلان و خرد

چنانچه اندازه مبلغ بهره پرداختی به سرمایه برحسب درصد بیان شود گفته میشود میزان نرخ از دیدگاه کلان و بنگاههای اقتصادی نرخ بهره قیمتی است که برای دریافت اعتبار یا پول پرداخت میگردد و یا برخی در اصطلاح آن را هزینه اجاره پول عنوان میکنند. از دیدگاه خانوارها میتوان گفت این نرخ بهره پاداش به تعویق انداختن مصرف است. در این حالت بیانگر نرخی است که یک فرد میتواند قدرت خرید امروز را با انداختن مصرف کند یا مصرف کنونی خود را به تأخیر بیندازد. پس نرخ نقش متفاوت بین مصرف کنونی و پسانداز بازی میکند. در شناختی که از این نرخ به دست دو گروه بزرگ خانوارها و بنگاههای اقتصادی نگاه خاصی داشتند اما نکته قابلتوجه آن است که برای آنها عام بهره بسیار اهمیت دارد. درواقع این نرخ به آنها علامت میدهد که چگونه تصمیم بگیرند و در چه قیمتی پول را در اختیار قرار دهند و یا آن را قرض بگیرند. بازارهای مالی که در آن پول نقش کلیدی را بر عهده دارد، به نرخ بهره واکنش نشان میدهد. همچنین در ارتباط مهمی که بین پساندازهای خانوارها و سرمایهگذاری بنگاههای اقتصادی برقرار میشود نقش تعیینکنندهای بازی میکند.

انواع نرخ بهره

بر اساس یک تقسیمبندی، انواع نرخ بهره بهقرار زیر است:

نرخ بهره طبیعی:

این نرخ همان نرخ بهره بازار سرمایه است. همچنین معیار اندازهگیری افزایش خالص در بهرهوری به خاطر استفاده از کالاهای سرمایهای است. بهطور مثال اگر با استفاده از ماشینآلاتی، ۲۰۰ کیلو محصول به دست آید، نرخ طبیعی بهره ۲۰۰ کیلو محصول در سال است.

نرخ بهره بازار یا نرخ جاری بهره:

اوراق قرضۀ ارائهشده در بازارهای مالی براساس یک قیمت اسمی و یک قیمت جاری معامله میشوند. معمولاً قیمت اکثر معاملات با قیمت اسمی اوراق قرضه متفاوت است. به قیمت معاملاتی که از قیمت اسمی متفاوت باشد، قیمت جاری گفته میشود. برای محاسبۀ نرخ بهرۀ جاری تنها کافی است بهرۀ سالانۀ اوراق قرضه را به قیمت جاری این اوراق تقسیم کنیم.

نرخ بهره تعادل:

وقتی نرخ بهره طبیعی با نرخ بهره بازار یکی شود، نرخ بهره تعادلی به دست میآید.

نرخ بهره واقعی و نرخ بهره اسمی:

همان نرخی است که در قرارداد میان وامدهنده و وامگیرنده تعیین میشود. وامگیرنده باید درصد مشخص خود را به وامدهنده بپردازد. در نرخ واقعی، تورم از نرخ اسمی کسر میشود. وامگیرنده در این حالت درصد مشخصشده بدون تورم را میپردازد.

نرخ بهره مؤثر:

اغلب ناشران اوراق قرضه، بهره مربوط به ورقه قرضه را در فواصل زمانی ۳ ماه یا ۶ ماه پرداخت مینمایند که این امر برای سرمایهگذار این فرصت را پدید میآورد که سود دریافتی را مجدداً سرمایهگذاری نموده و بازده خود را افزایش دهد. بنابراین نرخ بهره سرمایهگذار در این صورت متفاوت از نرخ اعلامشده خواهد بود. به جهت محاسبه سود در بازههای زمانی کوتاهتر نرخ مؤثر بیشتر از این نرخ نرمال خواهد بود و سپردهگذار سود بیشتری به دست میآورد. براین اساس هرچقدر که بازه زمانی پرداخت سود کوتاهتر باشد، نرخ مؤثر بزرگتر از نرخ نرمال خواهد بود. در این حالت در محاسبه سود سپرده بهجای نرخ نرمال از نرخ مؤثر استفاده میشود.

راههای محاسبه نرخ بهره

معمولاً دو راه برای محاسبه آن وجود دارد:

بهره ساده:

بر اساس میزان مبلغی که شما در حساب بانکی سپردهگذاری میکنید و نرخ سود سالانه محاسبه میشود.

بهره مرکب:

در این حالت علاوه بر محاسبه نرخ بهره سرمایه اصلی، نرخ تعلقگرفته به نرخ بهره نیز به مبلغ کل افزوده میشود. شاید در بدو امر، این افزایش بزرگ نباشد، اما در بلندمدت و برای مبالغ هنگفت، روش مرکب راهی بسیار مؤثر و آسان برای کسب سود بیشتر است.

فرمول نرخ بهره ساده

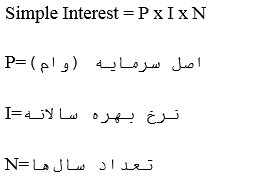

این فرمول برابر با حاصلضرب سه متغیر اصل سرمایه، نرخ بهره سالانه و تعداد سالها

فرض کنید ۱۰۰۰ تومان با نرخ سود سالانه ۲۴ درصد برای ۹ ماه وام گرفتهاید. در این صورت شما ۱۸۰ تومان بهره مقروض خواهید بود.

![]()

بهره مرکب از طریق عبارت زیر به دست میآید:

![]()

وقتی از روش مرکب استفاده میکنیم، چون سود بهصورت ماهانه از اصل سرمایه + سود انباشتهشده از ماههای قبلی گرفته میشود، مقدار آن بالاتر است. همچنین میزان آن برای چارچوبهای زمانی کوتاهتر، برای هر دو روش نسبتاً مشابه خواهد بود. با افزایش زمان بازپرداخت، تفاوت بین این دو نوع از محاسبات سود نیز رشد میکند. معمولاً نرخ بهره برای یک سال محاسبه میشود و هرگاه مدت آن مشخص نشود منظور همان دوره سالانه است.

در هر زمان، نرخهای گوناگونی میتوان یافت که به انواع مختلف وام مانند وام سرمایهگذاری ثابت، وام مسکن، وام سرمایه در گردش، قروض کوتاهمدت یا بلندمدت دولتی و غیره مربوط میشود.

علت این تفاوت نرخها در چیست؟

رجحان زمانی:

مبلغ وام دادهشده در حقیقت رجحان پسانداز به مصرف در زمان حال است. هراندازه تمایل به مصرف حال پول نسبت به مصرف آینده آن زیادتر باشد بدیهی است که مبلغ بیشتری باید برای تعویق مصرف پول پرداخت، یعنی نرخ بهره بیشتر خواهد بود.

امکان غیر نقدینگی:

وام دادن عموماً به معنای مبادله پول با یک دارایی غیر پولی مانند اوراق قرضه یا اسناد خزانه است که بهعنوان یک وسیله پرداخت برای کالاها و خدمات موردپذیرش همگانی نیست. هرگاه قبل از تاریخ سررسید، نیاز وامدهنده به پول بیش از موجودی او باشد، ناچار باید یا دارایی غیر پولی خود را به پول تبدیل کند، یا دست به استقراض بزند. این تبدیل دارایی غیر نقدی به وجه نقد ممکن است با مشکلات، تأخیر و حتی زیان همراه باشد و لذا معاوضهی یک دارایی نقدی (پول) با دارایی دیگری که از نقدینگی کمتری برخوردار است میتواند در صورت نیاز وامدهنده به پول متضمن ریسک زیان برای او باشد؛ بنابراین در جریان وام دادن تقبل این ریسک باید جبران گردد و همین است که ضرورت وجود نرخ بهره را ایجاب میکند.

امکان نکول یا عدم بازگشت پول:

ممکن است وامدهنده نسبت به بازپرداخت وام از سوی وامگیرنده مطمئن نباشد و وام در حقیقت نکول نشود. تقبل این ریسک نیز دلیل دیگری است برای وجود نرخ بهره و میزان چنین ریسکی نیز به نوع وام پرداختی بستگی دارد.

تورم:

هرگاه تورم قیمتها در اقتصاد وجود داشته باشد، ارزش واقعی مبلغ وام تا زمان سررسید به نسبت میزان تورم کاهش خواهد یافت. بدین ترتیب برای جبران خطر کاهش قدرت خرید پول وامدهنده، وجود نرخ بهره ضرورت مییابد.