آزادی مالی، یکی از اهدافی است که سرمایه گذاران به دنبال آن هستند. رسیدن به این آزادی، نیازمند آشنایی با انواع روشهای سرمایه گذاری است تا بتوانیم از این راه، هم ارزش داراییهای خود را حفظ کنیم و هم قدمی برای رشد آنها برداریم. به قول «رابرت کیوساکی» پس انداز کردن پولی که هر روز در حال از دست دادن ارزش خود است به تنهایی کافی نیست، بلکه این سرمایه گذاری است که شما ثروتمند میکند. بورس، یکی از روشهای سرمایه گذاری به شمار میرود. اگر این روش به درستی و با مهارت انجام شود میتواند بازدهی مناسبی را برای سرمایه گذار به ارمغان بیاورد. اما شاید همه مردم از مهارت، اطلاعات یا زمان کافی برای این سرمایه گذاری برخوردار نباشند. به همین دلیل آنها باید با استفاده از روشهای غیرمستقیم سرمایه گذاری از ارزش پول خود محافظت کنند.

صندوق سرمایه گذاری چیست؟

صندوق سرمایه گذاری نقش واسطه مالی را دارد، بدین صورت که سرمایه اشخاص را جمع آوری کرده و بوسیله تیم حرفهای تحلیل و با نظر مدیر صندوق اقدام به سرمایه گذاری در ابزارهای مالی مختلف می کند. بدین وسیله ورود سرمایه و افراد غیرحرفه ای به بازار سرمایه تسهیل شده و این افراد هم می توانند از فرصت های مناسب بازار سرمایه بهره مند شوند.

با توجه به اینکه در سال های گذشته انواع بیشتر و جدیدتری از جمله صندوق های طلا، مسکن و جسورانه به بازار سرمایه وارد شدند، امکان سرمایه گذاری در ابزارهایی جز سهام را فراهم کرده اند. هم چنین ورود صندوق هایی مثل صندوق تضمین و صندوق های مختص اوراق دولتی، امکان سرمایه گذاری برای افرادی که ریسک پذیری پایینی داشته و دنبال سود مطمئن هستند را فراهم کرده است.

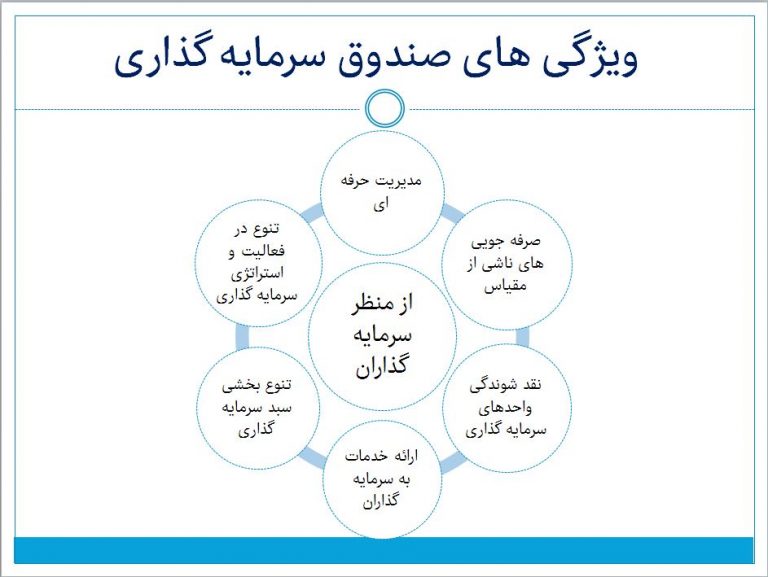

صندوقهای سرمایه گذاری چه مزیتهایی دارند؟

مدیریت حرفهای داراییها: اولين مزيت صندوق های سرمایه گذاری مشترك مديريت حرفهای پول شما است. سرمایهگذاران به اين دليل در صندوق سرمایهگذاری میکنند كه وقت و تخصص لازم برای سرمایهگذاری بهصورت انفرادی را ندارند. صندوق سرمایه گذاری مشترك راهی کمهزینه و کمریسک برای سرمایهگذاران كوچک است كه مجموعهای از متخصصان حرفهای را برای سرمایهگذاری خود استخدام میكنند.

کاهش ریسک سرمایه گذاریها: بر اساس قوانین سازمان بورس، صندوقهای سرمایه گذاری باید سبدی متنوع از داراییهای نقدی و اوراق بهادار را تشکیل دهند. بخشی از این داراییها شامل داراییهای با درآمد ثابت همچون سپردههای بانکی و اوراق مشارکت هستند که ریسک سرمایه گذاری را به شکل قابل توجهی کاهش میدهند. به تشکیل این سبد از داراییها در اصطلاح، «متنوع سازی داراییها» گفته میشود. سرمایهگذار میتواند با پرداخت مبلغی مشخص، چنین سبدی را خریداری کند و خطرات سرمایهگذاری مستقیم در بورس را کاهش دهد.

نظارت و شفافیت اطلاعاتی: صندوقهای سرمایه گذاری در بازههای زمانی مشخصی توسط سه نهاد سازمان بورس و اوراق بهادار، متولی و حسابرس مورد بازرسی قرار میگیرند و تمام فعالیتهای آنها به صورت شفاف اطلاعرسانی میشود. متولی صندوق نیز به صورت مستمر بر عملکرد صندوق نظارت دارد.

نقد شوندگی بالا: واحدهای یک صندوق سرمایهگذاری، نقد شوندگی بالایی دارد. بهویژه اگر صندوق دارای یک ضامن نقد شوندگی مطمئن باشد. باوجود ضامن نقد شوندگی، در زمان فروش واحدهای صندوق، با مشکلی مواجه نخواهید شد. این در حالی است که در بازار بورس، چنین قابلیتی وجود ندارد.

صرفهجویی نسبت به مقیاس: با توجه به اینکه صندوقهای سرمایه گذاری از گردآوری سرمایههای خرد تشکیل میشوند، بنابراین امکان استفاده از مزایای یک مجموعه سرمایه گذاری بزرگ برای دارندگان آن فراهم میشود. شما شاید با یک میلیون تومان، توانایی سرمایه گذاری در گزینههای متنوعی را نداشته باشید؛ اما با توجه به حجم بالای سرمایه در صندوقهای سرمایه گذاری، این امکان برای شما فراهم میشود. در ضمن به دلیل حجم بالای سرمایه صندوقها هزینههایی مانند تحلیل، بررسی، ارزشگذاری، خرید و فروش و سایر هزینهها در بین سرمایه گذاران سرشکن میشود و برای سرمایهگذار صرفهجویی زیادی را در پی خواهد داشت.

واحد یا یونیت سرمایهگذاری چیست؟

صدها یا هزاران نفر، مبلغی از دارایی خود را نزد این صندوقهای سرمایه گذاری میگذارند. مجموعه همه این مبالغ، دارایی صندوق را شکل میدهد. برای اینکه سهم هر فرد از این دارایی کلی و بزرگ مشخص شود و همچنین ورود و خروج به صندوق آسان باشد، مجموعه دارایی صندوقهای سرمایه گذاری به بخشهایی به نام «واحد» یا «یونیت» تقسیم میشود که قیمتی معادل صد هزار تومان یا بیشتر دارند. بنابراین هر فرد در مراجعه به صندوقهای سرمایه گذاری میتواند یک یا چند واحد را خریداری کند. هنگام خروج نیز میتواند یک یا چند یا همه واحدهای خود را به فروش برساند. در نتیجه، امکان سرمایه گذاری با مبالغ اندک برای افراد وجود دارد. علاوه بر این، در صورت نیاز به وجه نقد، نیازی به خروج همه سرمایه از صندوق وجود ندارد و میتوان به میزان نیاز از آن برداشت کرد، بدون آنکه به میزان بازدهی آسیبی وارد شود.

صدور و ابطال واحد یا یونیت صندوقهای سرمایه گذاری به چه صورت است؟

قیمت واحدهای سرمایهگذاری در صندوقهای غیرقابل معامله، ۲ الی ۳ روز کاری بعد مشخص میشود. به همین دلیل، هنگامی که افراد برای سرمایهگذاری به یک صندوق مراجعه میکنند، از آن میخواهند تعداد واحد مشخصی را برایشان صادر کند. پس از گذشت ۳ روز و مشخص شدن قیمت، صندوق، واحدها را صادر میکند. با توجه به تغییر همیشگی قیمت واحدها، میان مبلغ پرداخت شده و مبلغ واحدهای خریداری شده، مابهالتفاوتی وجود خواهد داشت که صندوق، آن را بهحساب فرد بازگشت میدهد. هنگام فروش نیز، پس از ارائه درخواست فروش واحد، دو روز زمان نیاز است تا قیمت واحدها مشخص شود و واحدهای فرد فروخته یا ابطال شود.

انواع صندوقهای سرمایه گذاری

یکی دیگر از مزیتهای بزرگ صندوقهای سرمایه گذاری، متنوع بودن آنها است. تقریبا برای هر نوع سلیقه سرمایه گذاری و هر میزان ریسکپذیری، نوعی صندوق سرمایه گذاری وجود دارد. در واقع، تفاوت اصلی انواع صندوقهای سرمایه گذاری در ترکیب داراییهای آنها است. به این معنی که صندوقها با توجه به ماهیت و نوعشان درصدی از سرمایه خود را در گزینههای کم ریسک مثل سپرده بانکی، اوراق مشارکت و در گزینههای با ریسک بیشتر در بازار بورس سرمایه گذاری میکنند. در ادامه با انواع صندوقهای سرمایه گذاری آشنا میشویم.

۱- صندوق سرمایه گذاری با درآمد ثابت

صندوقهای مذکور از یکسو با ارائه راهکار مناسب برای رشد کمی، کیفی و کمک به توسعه پایدار بازار سرمایه و تشویق سرمایهگذاری غیرمستقیم، ورود افراد غیرحرفهای را به بازار بدهی تسهیل میکند و از سوی دیگر این امکان را پدید میآورند که از طریق تشکیل سبد متنوعی از داراییها که هر کدام دارای ویژگیهای خاص خود هستند، ضمن کسب بازدهی مناسب، ریسک سرمایهگذاران را نیز کاهش دهند. در ادامه با ساز و کار صندوقهای سرمایهگذاری با درآمد ثابت آشنا میشوید.

ویژگی صندوقهای سرمایه گذاری با درآمد ثابت

با توجه به توسعه ابزارهای مالی در ایران شاهد انتشار اوراق مشارکت، گواهیهای سپرده بانکها و شرکتهای مختلف خصوصی و دولتی هستیم. برای اینکه این اوراق جذابیت لازم را نزد سرمایه گذاران داشته باشند معمولا دارای سودی ۳ الی ۴ درصد بالاتر از سپردههای بانکی هستند. از طرفی تضمین شده هستند و این موضوع باعث میشود تا بسیاری از سرمایه گذاران به سمت این اوراق جذب شوند. صندوقهای سرمایه گذاری با درآمد ثابت نیز بخش قابل توجهی از سرمایههای خود را در این اوراق سرمایه گذاری میکنند تا از این دریچه بتوانند بازدهی بالاتری نسبت به سپردههای بانکی ایجاد کنند. در ضمن، برخی از صندوقهای سرمایه گذاری با درآمد ثابت بانکی نیز به دلیل قوانین حاکم بر آن بانک یک الی دو درصد بالاتر از سایر صندوقهای مشابه سود پرداخت میکنند. مثلا اگر صندوقهای دیگر سود ۲۰ درصدی بپردازند آن صندوق خاص سود ۲۲ درصدی را پرداخت میکند.

۲- صندوق سرمایه گذاری سهامی

این نوع از صندوقها حداقل ۷۰% از داراییهای خود را در سهام سرمایه گذاری میکنند. ۳۰% باقیمانده نیز به اختیار مدیر صندوق در سهام، اوراق مشارکت، سپرده بانکی یا سایر اوراق بهادار با درآمد ثابت سرمایه گذاری میشود. این کار باعث میشود که ریسک این نوع صندوقها نسبت به صندوقهای با درآمد ثابت بیشتر شود. به دلیل اینکه بخش زیادی از داراییهای این نوع صندوق در بورس سرمایه گذاری میشود، در نتیجه این نوع از صندوقها حداقل سود تضمین شده ندارند. این صندوقها بیشتر مناسب افرادی هستند که قصد سرمایه گذاری در بورس را دارند، اما فرصت یا اطلاعات کافی برای این کار را ندارند. با سرمایه گذاری در این نوع صندوقها سرمایه شما توسط یک تیم تحلیلی با مدیریت حرفهای و آشنا به مسائل مالی و سرمایه گذاری، در بورس سرمایه گذاری میشود. به همین دلیل ریسک بیشتری نیز دارند؛ اما از طرف دیگر این قابلیت را دارند که نسبت به صندوقهای سرمایه گذاری با درآمد ثابت، بازدهی بیشتری را نصیب سرمایه گذاران کنند؛ مثلا در مواقعی که وضعیت بورس مناسب است، میزان بازدهی و سودآوری این صندوقها نسبت به صندوقهای با درآمد ثابت قابل مقایسه نیست. بسیاری از این صندوقها ضامن نقد شوندگی هم دارند.

بهترین صندوق سرمایه گذاری در سهام

صندوق سرمایه گذاری سهامی در واقع سبدی از سهام و ابزارهای دیگر مثل اوراق مشتقه و اختیار معامله ها هستند. این نوع صندوق ها ریسک بالایی دارند و دارایی خود را در سهام سرمایه گذاری می کنند. مدیر صندوق سهامی به همراه تحلیلگران آن به دنبال ترکیبی از سبد سهام هستند که در کنار رشد مناسب پرتفوی، ریسک آن را کاهش دهد.این صندوق ها مناسب افرادی است که علاقه مند به سرمایه گذاری در بورس بوده اما دانش و زمان کافی برای فعالیت در این بازار را ندارند.

۳- صندوق سرمایه گذاری مختلط

صندوق های سرمایه گذاری مختلط پرتفویی متشکل از انواع ابزارهای بازار سرمایه را دارند. این صندوق ها موظف به رعایت حدنصاب های اعلامی سازمان بورس هستند. در واقع این صندوق ها همواره باید حداقل 40 و حداکثر 60% از دارایی های خودرا در سهام سرمایه گذاری کنند. ریسک و بازده این صندوق ها از صندوق های درآمد ثابت بیشتر بوده اما از صندوق های سهامی کمتر است.

این صندوق ها بیشتر مناسب کسانی است که به دنبال بازدهی ای بالاتر از سود معمول بانکی بوده و ریسک پذیری نسبتا بالاتری نسبت به کم ریسک ترین افراد جامعه داشته باشند.

۴- صندوق سرمایه گذاری قابل معامله (ETF)

فعالیت اصلی این صندوقها، سرمایه گذاری در اوراق بهادار یا داراییهای فیزیکی است که به عنوان دارایی پایه صندوق در نظر گرفته میشود. عملکرد این نوع از صندوقها به عملکرد دارایی پشتوانه آن بستگی دارد. میتوان گفت مهمترین ویژگی این صندوقها داد و ستد پذیری واحدهای سرمایه گذاری آنها در بازار سرمایه است. به این صورت که معامله واحدهای این نوع از صندوقها به شیوه معاملات سهام عادی، در سامانه معاملاتی بازار فرابورس ایران صورت میپذیرد. صندوقهای قابل معامله میتوانند هر کدام از ۳ نوع صندوق سرمایه گذاری که گفتیم باشند. ریسک متفاوتی که این نوع از صندوقها نسبت به سایر صندوقهای گفته شده دارند، این است که واحدهای سرمایه گذاری آنها در بورس خرید و فروش میشوند. پس عرضه و تقاضای بازار و شرایط بورس نیز میتواند بر قیمت آنها تاثیر بگذارد. همچنین خرید و فروش این صندوقها از طریق بورس میتواند به نقدشوندگی بیشتر آنها کمک کند.

پیشنهاد می شود مقاله بازار بورس چیست را مطالعه کنید

۵- صندوقهای سرمایه گذاری در طلا

بسیاری از مردم دوست دارند که با خرید طلا و سکه، ارزش پول خود را حفظ کنند. اما اتفاقهایی مانند گم یا ربوده شدن، همیشه پیش روی این نوع از سرمایهگذاریها بوده است. صندوقهای سرمایه گذاری طلا با خرید و فروش سپرده سکه و انواع اوراق بهادار مبتنی بر طلا که معمولا در بورس پذیرفته شدهاند، به کسب بازده میپردازند. در نتیجه، سرمایهگذاران علاوه بر رهایی از مشکلاتی که برایتان گفتیم، میتوانند با ارقام خرد در طلا سرمایهگذاری کنند. البته این صندوقها میتوانند مازاد داراییهای خود را در اوراق بهادار با درآمد ثابت، سپردهها و گواهی سپرده بانکی سرمایهگذاری کنند.

۶- صندوقهای سرمایه گذاری زمین و ساختمان

اداره صندوقهای زمین و ساختمان توسط ارکان آن صورت میگیرد. ارکان باید به تایید سازمان بورس و اوراق بهادار رسیده باشند. این ارکان شامل مجمع صندوق، مدیر صندوق، مدیر ساخت، ناظر، متولی، متعهد پذیره نویسی، بازارگردان، حسابرس و هیات مدیره است. تمام اعضای ارکان قصد دارند تا سرمایه سرمایهگذاران را در بهترین پروژههای عمرانی سرمایهگذاری کنند. سرمایهگذاری که با آن بتوانند حداکثر سود ممکن را از پروژه به دست آورند.

۷- صندوقهای سرمایه گذاری پروژه

صندوق سرمایه گذاری پروژه، صندوقهایی هستند که منابع مالی سرمایهگذاران را برای تأمین مالی پروژههای صنعتی، معدنی، نفت و پتروشیمی جذب میکنند. هدف از تشکیل این نوع صندوقها، جمعآوری سرمایه از متقاضیان و اختصاص وجوه جمعآوری شده به ساخت و بهرهبرداری انواع پروژههای دارای توجیه است.

۸- صندوق سرمایه گذاری نیکوکاری

سرمایهگذاری در این صندوقها یکی از شیوههای نیکوکارانه است که در آنها ضمن حفظ اصل سرمایه، عواید آنها به صورت هدفمند توسط یک مدیر اجرای مورد تایید سازمان بورس و اوراق بهادار صرف نیازمندان واقعی جامعه میشود.خیرین در این شیوه با خرید واحدهای سرمایهگذاری صندوق، منابع خود را تجمیع میکنند و در اختیار یک مدیر حرفهای قرار میدهند تا در بازار سرمایه در خریدوفروش سهام یا اوراق با درآمد ثابت سرمایهگذاری کند.طبیعی است که در این شیوه سرمایهگذاری که عملاً به جمعآوری وجوه سرمایهگذاران غیرحرفهای و اختصاص آن به سبدی از سهام و اوراق با درآمد ثابت با مدیریت حرفهای میانجامد، سرمایهگذاران با کاهش ریسک سرمایهگذاری و بازدهی مطمئنتری روبرو خواهند شد.

۹- صندوق سرمایه گذاری جسورانه

بعضی از کسب و کارها به جای طی یک مسیر خطی، مسیری نمایی و شتابگونه را طی میکنند. البته یا به سمت رشد و موفقیت یا به سمت افول و ورشکستگی. البته امکان دوم به مراتب بیش از اولی است اما همان تجربههای معدود موفقیت مانند «گوگل»، «آمازون»، «دیجی کالا»، «اسنپ» و … به قدری پولساز و سودآور هستند که همه شکستها را جبران میکنند. عدهای از افراد، سرمایهگذاری در چنین صندوقهایی را ترجیح میدهند؛ صندوقهایی که بر ایدهها و کسبوکارهای نوآورانه سرمایهگذاری میکنند و ممکن است سودی فراوان عاید افراد کنند.

۱۰- صندوق سرمایه گذاری اختصاصی بازار گردانی

همانطور که از نامشان پیدا است نوعی تخصصی از صندوقها هستند که بازارگردانی سهام شرکت یا صنعت از پیش تعیین شدهای را بر عهده دارند. بازارگردانی به معنای خریدوفروش سهمهای شرکت یا صنعتی خاص است که موجب بهبود نقدشوندگی و متعادل نگهداشتن بازار میشود.

۱۱- صندوق سرمایه گذاری شاخصی

صندوقهای سرمایه گذاری شاخصی، صندوقهایی هستند که منابع مالی جمعآوری شده را درست به شکلی سرمایهگذاری میکنند که عملکردی مشابه با عملکرد یکی از شاخصهای بازار سرمایه را به دست بیاورند؛ نه کمتر، نه بیشتر.

معرفی سایتهای صندوق سرمایه گذاری

اکثر صندوقهای سرمایه گذاری یک سایت منحصر به خود صندوق دارند. شما در سایت صندوقهای سرمایه گذاری میتوانید اطلاعاتی از قبیل قیمت صدور، قیمت ابطال، تعداد واحدهای در اختیار سرمایه گذاران، مدیران سرمایه گذاری صندوق و همچنین اساسنامه و امیدنامه صندوق را مشاهده نمایید. قیمت صدور یعنی قیمتی که اگر بخواهید یک واحد صندوق را خریداری کنید، باید بپردازید. قیمت ابطال نیز یعنی قیمتی که اگر بخواهید یک واحد سرمایه گذاری صندوق را به فروش برسانید، به دست میآورید. این قیمتها معمولا نزدیک به «NAV» صندوق هستند. مثلا اگر به سایت صندوق سرمایه گذاری با درآمد ثابت «گنجینه زرین شهر» مراجعه کنید صفحه زیر را میبینید که اطلاعات صندوق در آن آمده است:

محل مقایسه صندوقهای سرمایه گذاری

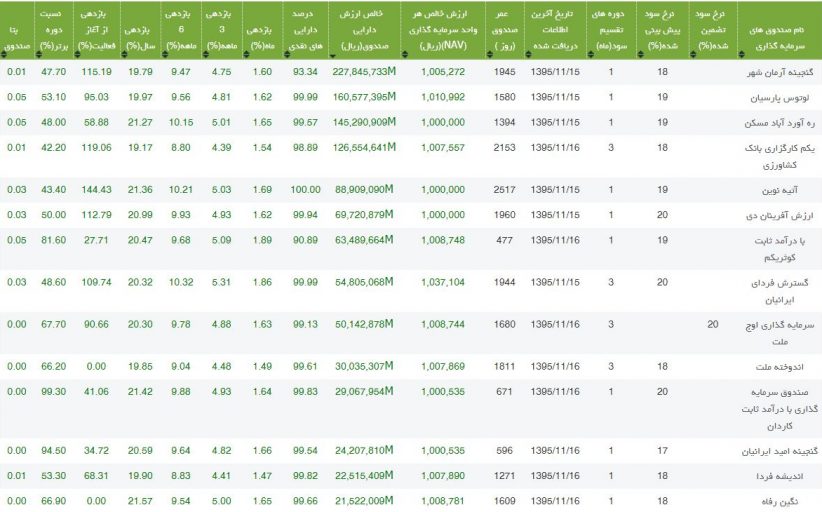

برای پیدا کردن صندوق سرمایه گذاری مورد نظرتان میتوانید از سایت شرکت «فناوری مدیریت بورس تهران» به آدرس «www.fipiran.com» استفاده کنید. در این سایت، اطلاعات مختلفی راجع به صندوقهای سرمایه گذاری وجود دارند که با استفاده از آنها میتوانید بازدهی صندوقهای مختلف را در بازههای زمانی متفاوت مورد بررسی قرار دهید، صندوقها را از جهتهای مختلف با یکدیگر مقایسه کرده و در نهایت صندوق مناسب با ویژگیهای خودتان را انتخاب کنید. در شکل زیر میتوانید مقایسه صندوقهای سرمایه گذاری با درآمد ثابت را مشاهده کنید:

چگونه در صندوقها سرمایه گذاری کنیم؟

برای این کار باید با در دست داشتن مدارک مورد نیاز به شعب منتخب آن صندوق مراجعه کنید. این شعب از طریق خود صندوق معرفی میشوند؛ مثلا بانک، شرکت کارگزاری یا یک شرکت تامین سرمایه میتوانند شعب منتخب صندوق باشند. این شعبه، مدارکی مانند شناسنامه، کارت ملی و شماره حسابتان را از شما درخواست میکند. همچنین باید به اندازه مبلغی که میخواهید در صندوق سرمایه گذاری کنید، به شماره حسابی که از طرف صندوق معرفی میشود پول واریز کنید. پس از تکمیل فرمهای مورد نیاز و گذراندن تشریفات لازم، گواهی واحدهای سرمایه گذاری، برای شما صادر خواهد شد.

چه میزان از سرمایه خود را به خرید صندوقها اختصاص بدهم؟

این موضوع کاملا به شرایط شما در عرصه معاملهگری در بازار سرمایه بستگی دارد. اگر فردی هستید که تمایل زیادی به سرمایه گذاری در بازار بورس دارید اما وقت، دانش و مهارت لازم را در این حوزه ندارید بدون تردید، صندوق سرمایه گذاری سهامی و مختلط، گزینه ایدئالی برای شما محسوب میشوند. با توجه به حجم سنگین سرمایه در اختیار صندوقهای سرمایه گذاری، معمولا در دوران رونق بازار سرمایه ارزش واحدهای سرمایه گذاری صندوقها با رشد قابل توجهی روبهرو میشود و در سایر دوران، عملکردی خنثی از خودش نشان میدهد. با این وجود، بسیاری از معاملهگران بازار سرمایه، بخشی از سرمایه بورسی خود را به خرید واحدهای صندوقهای سرمایه گذاری با سابقه درخشان تخصیص میدهند تا بتوانند عملکرد مضاعفی را در بازار تجربه کنند. بنابراین، با توجه به سابقه معاملاتی خود و ارزیابی صندوقهای مختلف پیشنهاد میگردد تا بخشی از سرمایه خود را به خرید واحدهای صندوقهای سرمایه گذاری اختصاص بدهید