انحصار وراثت چیست؟

پس از فوت شخص، اموال و داراییهای او به وارثانش منتقل میشود؛ اما شرط استفاده و دخل و تصرف در این اموال توسط وراث صدور برگه انحصار ورثه است؛ که به موجب آن تعداد وراث و سهمالارث هر یک به صورت مجزا مشخص میشود.

چه کسانی میتوانند برای دریافت گواهی انحصار وراثت اقدام نمایند؟

برای جواب به این سوال که چه کسانی حق انحصاروراثت دارند باید درباره افراد ذینفع هم توضیح بدهیم:

- افراد ذینفع در انحصار وراثت به چند دسته تقسیم میشوند:

- فرد طلبکار از متوفی میتواند با اثبات موضوع طلب برای دریافت گواهی انحصار وراثت اقدام کند.

- فرد وصی (یعنی فردی که به واسطه وصیت متوفی اختیار بخشی از اموال را دارد)

- فرد موصی له (زمانی که متوفی در وصیت نامه خود از فردی یاد میکند که به واسطه انجام انحصار وراثت ایشان نفع میبرد)

- فردی که در صورت به اثبات رساندن وارث بودن شخص دیگری سود ببرد. (فرض کنید شخصی بخشی از مال متوفی را از وراث خریداری کرده)

مرجع ذیصلاح برای صدور گواهی انحصار ورثه:

مرجع ذیصلاح برای صدور گواهی انحصار ورثه، شورای حل اختلاف محل اقامت متوفی است.

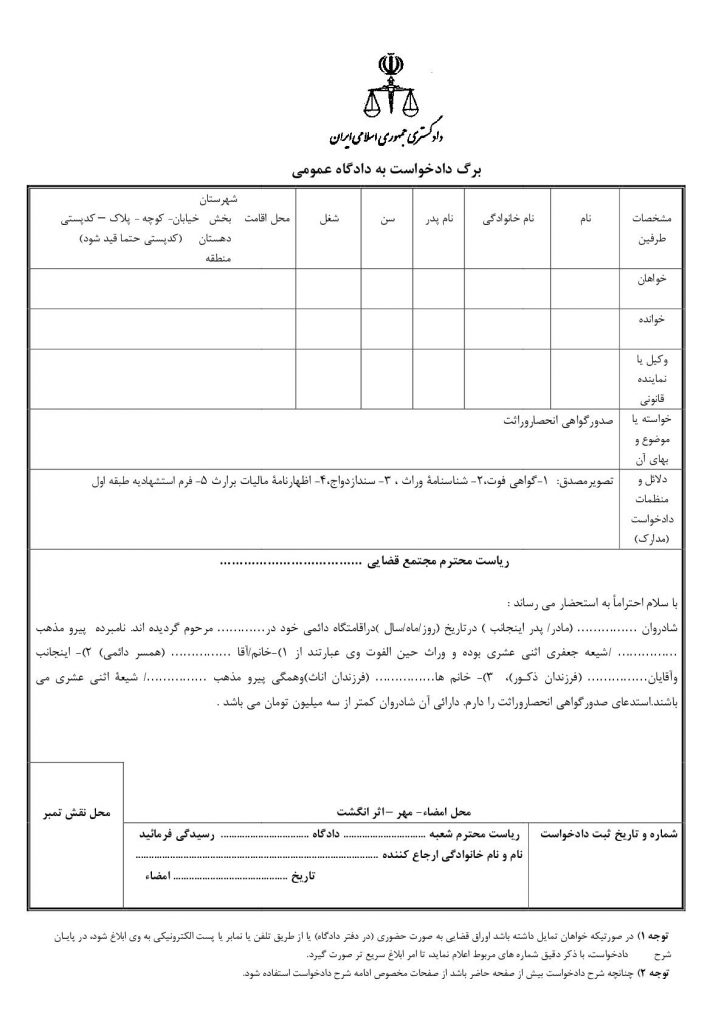

مراحل درخواست برگه انحصار وراثت:

برای شروع دریافت گواهی انحصار وراثت باید وارث سبب یا نسبی یا افراد ذینفع گواهی فوت متوفی را از ثبت احوال دریافت کنند. بعد به همراه گواهی فوت به شورای حل اختلاف شهری که اخرین محل زندگی متوفی بوده مراجعه کنند. بعد باید به دفتر ثبت اسناد مراجعه کنند تا استشهادیه انحصار وراثت را دریافت و وراث تائید شوند.

بعد از این مرحله باید مالیات برارث مشخص شود. در نهایت باید با گواهی فوت، برگه مالیات، استشهادیه انحصار وراثت و مدارک هویتی به شورای حل اختلاف مراجعه و دادخواستی برای دریافت گواهی انحصار وراثت ثبت کنند.

بعد از این کار دادگاه به هزینه خود وراث یا افراد ذینفع آگهی در روزنامه کثیر الانتشار چاپ میکند تا از عدم حضور وراث دیگر مطمعن شود و بعد گواهی انحصار وراثت صادر میشود.

نکات:

1- اسناد و مدارک مورد نیاز برای دریافت گواهی امضا (استشهادیه) از دفتر اسناد رسمی عبارتند از:

گواهی فوت صادره از مراجع معتبر

شناسنامه و کارت ملی کلیه وراث

همچنین بایستی دو شاهد که متقاضیان دریافت ارثیه را میشناسند، در دفتر اسناد رسمی حضور داشته باشند.

2- در صورتی که در زمان درج آگهی در روزنامه، اعتراضی نسبت به مفاد دادخواست وجود داشته باشد؛ شورای حل اختلاف در جلسهای با حضور متقاضی و معترض به اعتراض رسیدگی مینماید؛ سپس حکم مقتضی را صادر مینماید؛ این حکم قابل تجدید نظرخواهی خواهد بود.

مدارک مورد نیاز جهت درخواست برگه انحصار ورثه:

- شناسنامه و گواهی فوت متوفی

- استشهادیه محضری

- رسید گواهی مالیات بر ارث

- فتوکپی برابر اصل شناسنامه وراث

- ارائه دادخواست

- تشریفات دادرسی بعد از ارائه دادخواست

- نکات مهم در گواهی انحصار وراثت

- هزینه انحصار وراثت

مالیات بر ارث:

به کلیه اموال، بدهیها، حقوق و وظایف شخص که پس از فوت وی برجای میماند و به اشخاص دیگر منتقل میشود، ارث گفته میشود. اگر بعد از درگذشت شخصی، مالی از وی به وارثان برسد این دارایی مشمول پرداخت مالیات میباشد. این نوع مالیات جزء گروه مالیاتهای مستقیم و از نوع مالیات بر دارایی است.

ماترک متوفی چیست؟

ماترک متوفی به معنای کلیه اموال و دارایی هایی است که از اشخاص فوت شده به جای می ماند . البته در خصوص تقسیم ترکه باید گفت که ابتدا باید بدهی های متوفی پرداخت و به وصیت های وی عمل شده و سپس نوبت به تقسیم ماترک متوفی می رسد .

تفاوت ماترک و سهمالارث چیست؟

ماترک یعنی چیزی که جزو داراییهای متوفی اعم از منقول و غیرمنقول تا قبل از تصفیه دیون وی میباشد؛ اما سهمالارث هر آنچه که اعم از منقول و غیر منقول بعد از تصفیه دیون متعلق به وراث میباشد.

آیا اموال باقی مانده از متوفی قابل استعلام است؟

پس از دریافت گواهی حصر وراثت، وراث میتوانند به دادگاه مراجعه نموده و درخواست کنند که دادگاه به بانک مرکزی دستور استعلام حسابهای بانکی متوفی صادر کند. در این صورت بانک مرکزی استعلام تمامی حسابهای بانکی را اعلام خواهد کرد.

تقسیم بندی وراث:

بر اساس ماده 18 قانون مالیات بر ارث و همچنین ماده 862 قانون مدنی تمامی افراد و بستگان شخص متوفی در سه طبقه قرار میگیرند:

طبقه اول: پدر، مادر، همسر، فرزند و نوه

طبقه دوم: پدربزرگ و اولیای او، مادربزرگ و اولیای او، خواهر، برادر، خواهرزاده و برادرزاده

طبقه سوم: عمو، عمه، دایی، خاله و فرزندان آنها

اگر در هر طبقهای حتی یک نفر ورثه در حال حیات باشد دیگر طبقات به اصطلاح از حیث ارث بردن باطل شده و هیچ ارثی به آنها تعلق نمیگیرد.

قانون جدید مالیات بر ارث:

پس از سال ۹۵ قوانین جدیدی برای مالیات ارث تعیین شد. طبق این قانون دیگر ارزش کل اموال عامل تعیینکننده میزان مالیات نیست.

با توجه به درصدهای تعیین شده برای اموال مختلف میزان مالیات وارثان تعیین میگردد. به موجب قانون اصلاحی، برای سپردههای بانکی، اوراق مشارکت و سایر اوراق بهادار باید ۳٪ مالیات پرداخت گردد. این میزان برای سهام و سهم الشرکه و حق تقدم آنها ۱.۵%، برای حق امتیاز و سایر اموال و حقوق مالی ۱۰% ارزش روز، وسایل نقلیه موتوری زمینی، دریایی و هوایی ۲٪ و املاک و حق واگذاری محل ۱.۵% است. طبق این قانون جدید مالیات بر ارث، اگر وارثی تمایل داشته باشد که ارث خود را به نفر سومی بدهد باید هزینههای مربوط به نقل و انتقال را بپردازد. اگر اموال به جا مانده از متوفی کمتر از بدهیها و هزینههای لازم برای کفن و دفن باشد، وارثان موظف به پرداخت مالیات بر ارث نمیشوند.

تغییرات مهم قانون جدید مالیات بر ارث:

سازمان امور مالیاتی در سال 1394، در جهت تکریم خانوادههای متوفیان و سهولت در دریافت مالیات، اقدام به ایجاد اصلاحاتی در قوانین مالیات بر ارث نمود. در ادامه به ذکر این اصلاحات که از ابتدای سال 1395 اجرایی شدند، میپردازیم.

نحوه محاسبه مالیات بر ارث طبق قانون جدید:

بر اساس اصلاحات جدید سازمان امور مالیاتی، نحوه محاسبه مالیات بر ارث بدین صورت میباشد:

اموال متوفی را گروهبندی مینمایند

مالیات هر گروه بر اساس نرخهای مصوب محاسبه خواهد شد؛ نرخ گروههای مختلف، متفاوت خواهد بود.

جدول مالیات بر ارث طبق قانون جدید

برای پاسخ به این سوال که مالیات بر ارث روی کدام اموال اعمال میشود؟ و اینکه میزان مالیات بر ارث برای هر طبقه از وراث چقدر است؟ لازم است بگوییم، بر اساس ماده ۱۷ قانون مالیاتها، اموال مشمول مالیات بر ارث (اموال و داراییهایی که در نتیجه فوت شخص قابل انتقال به دیگران است) به شرح جدول قانون جدید مالیات بر ارث مشمول مالیات میشوند:

نوع اموال و دارایی ها | نرخ مالیات بر ارث برای ورثه طبقه اول | نرخ مالیات بر ارث برای ورثه طبقه دوم | نرخ مالیات بر ارث برای ورثه طبقه سوم |

سپردههای بانکی | 3% | 6% | 12% |

سپرده موسسات مالی و اعتباری | 10% | 20% | 40% |

ملک مسکونی | 7.5% | 15% | 30% |

مغازه (سرقفلی) و املاک تجاری | 3% | 6% | 12% |

اجناس موجود در مغازه | 10% | 20% | 40% |

املاک اداری | 3% | 6% | 12% |

خودرو | 2% | 4% | 8% |

سهام بورسی | 0.75% | 1.5% | 3% |

سهام غیربورسی و سهم الشرکه | 6% | 12% | 24% |

باغ، ملک زراعی، اراضی بایر و … | 7.5% | 15% | 30% |

اوراق مشارکت | 3% | 6% | 12% |

حق امتیاز | 10% | 20% | 40% |

صندوق امانات | 10% | 20% | 40% |

| سایر اموال و داراییها | 10% | 20% | 40% |

دریافت گواهی انحصار وراثت بدون ارائه گواهی تسلیم اظهارنامه

سازمان امور مالیاتی در جهت رفاه حال خانواده متوفی، ماده 31 قانون مالیاتهای مستقیم را حذف نمود. بدین ترتیب وراث متوفی بدون مراجعه به اداره امور مالیاتی و تسلیم اظهارنامه مالیات بر ارث، میتوانند گواهی انحصار وراثت دریافت نمایند.

امکان محاسبه مالیات بر ارث ماترک متوفی به صورت تفکیکی

قانون جدید امکانی برای وراث فراهم نموده که اموال متوفی را به صورت موردی به سازمان امور مالیاتی اعلام نمایند؛ به این ترتیب مالیات متعلق به هر دارایی در زمان نقل و انتقال محاسبه و دریافت میشود؛ سپس با دریافت گواهی مالیات بر ارث امکان دخل و تصرف در دارایی مربوطه فراهم میشود. به عبارتی درگذشته وراث باید مالیات بر ارث اموال را قبل از انتقال آنها به سازمان امور مالیاتی پرداخت میکردند. اماطبق قانون جدید تنها زمانی که اموال متوفی انتقال مییابد، مالیات آن هم وصول میشود.

اموال معافیت از مالیات بر ارث کدامند؟

- مزایای پایان خدمت و وجوه بازنشستگی و وظیفه

- مطالبات مربوط به بازخرید خدمت، خسارت اخراج و بیمههای اجتماعی

- وجوه پرداختی توسط مؤسسات بیمه یا کارفرما

- انواع بیمههای عمر و زندگی

- خسارت فوت و دیه

- اثاث البیت محل سکونت متوفی

- هزینههای کفن و دفن

- بدهیهای متوفی

- مطابق ماده 25 قانون مالیات بر ارث، وراث طبقه اول و دوم شهدای انقلاب اسلامی مشمول مالیات بر ارث نخواهند شد.

تغییر مدت زمان ارائه اظهارنامه:

مدت زمان ارائه اظهارنامه مالیات بر ارث یک سال پس از فوت متوفی میباشد؛ همچنین در صورت عدم ارائه اظهارنامه، وراث مشمول جریمه نمیشوند.

قبول نکردن هزینه کفن و دفن:

هرگاه ورثه در طول یک سال پس از فوت متوفی اقدام به انحصار وراثت ننمایند، مالیات اموال مربوطه در زمان تحویل به ورثه بدون کسر هزینههای کفن و دفن وصول میشود؛ به عبارت دیگر، در صورت عدم انحصای وراثت پس از طی یک سال از فوت، هزینههای کفن و دفن جزء هزینههای قابل قبول مالیاتی در نظر گرفته نمیشود.

محاسبه مالیات بر ارث با ارزش روز داراییها:

ملاک محاسبه و مطالبه مالیات بر ارث، ارزش ثروت و ماترک متوفی در زمان انتقال به وراث خواهد بود.

عدم ارائه وجوه و اسناد مالی تا زمان ارائه گواهی پرداخت مالیات

بر اساس قانون جدید کلیه اموال و اسناد مالی متوفی نزد کلیه بانکها، موسسات یا شرکتها، تا زمان ارائه گواهی پرداخت مالیات بر ارث، بدون تغییر باقی میماند؛ این مجموعهها اجازه تسلیم اموال و اسناد و یا گزارش داراییهای متوفی را به سازمان امور مالیاتی ندارند.

برای اطلاع از تفاوتهای قانون جدید و قدیم مالیات ارث، همچنین نحوه رسیدگی به اظهارنامه مالیات بر ارث، مقاله بررسی جزئیات قانون جدید مالیات بر ارث (بر اساس ماده های 18 تا 43 ق.م.م) را مطالعه نمایید.

نحوه پرداخت مالیات بر ارث:

در این قسمت ما شما را با مراحل پرداخت مالیات بر ارث آشنا میکنیم:

مرحله اول: برای آغاز کار شما نیاز به گواهی انحصار وراثت دارید. پس اولین گام دریافت گواهی انحصار وراثت است. لازم به ذکر است که گواهی حصر وراثت در واقع یک مدرک قانونی است که در آن وراث متوفی و سهمالارث هر یک از آنها بهصورت رسمی تعیین میگردد. برای دریافت گواهی انحصار وراثت، وراث باید به یکی از دفاتر اسناد رسمی مراجعه کنند. فرم مخصوصی را تکمیل نموده (که به امضای 3 شاهد نیاز دارد) تا دفترخانه فرم مذکور را برای آنها گواهی نماید.

پس از آن باید به همراه مدارک شناسایی و فرم گواهی شده به یکی از دفاتر خدمات قضایی مراجعه کنند تا در نهایت گواهی حصر وراثت برای آنها صادر شود. انجام این مرحله در شرایط عادی حدوداً 2 ماه زمان میبرد. بنابراین این موضوع را در تصمیمگیریهای خود مدنظر داشته باشید.

برای پرداخت مالیات بر ارث به کجا مراجعه کنیم؟

مرحله دوم: این مرحله مربوط به پرداخت مالیات برارث است. پس از دریافت گواهی انحصار وراثت، وراث باید به اداره امور مالیاتی مراجعه نموده و مبلغ مالیات بر ارث را پرداخت کنند. سپس اداره مالیات به آنها برگهای تحت عنوان مفاصاحساب مالیات ورثه (برگه مالیات بر ارث) تحویل میدهد. طی نمودن این مرحله حدود یک یا 2 ماه زمان میبرد.

مرحله سوم: هنوز کار به اتمام نرسیده است. تا اینجا مالیات ورثه اموال پرداخت شده؛ اما سند تک برگی به نام وراث صادر نشده است. تا زمانی که سند تک برگی به نام وراث صادر نشده باشد طبیعتاً امکان فروش اموال را نخواهند داشت. به همین دلیل وراث باید مجدداً به دفتر اسناد رسمی مراجعه نمایند. گواهی حصر وراثت و مفاصاحساب مالیات بر ارث را به دفترخانه تحویل دهند. دفترخانه این مدارک را به اداره ثبت پست میکند تا سند تک برگی به نام وراث صادر شود. در نهایت حدود 2 ماه بعد، سند تک برگی به نشانی محل سکونت وراث پست میگردد.

مثال محاسبه مالیات بر ارث بر اساس قانون جدید:

شخصی در تاریخ 1398/02/15 فوت نموده است. این شخص دارای یک اتومبیل به ارزش روز فوت 270،000،000 ریال است؛ ورثه طبقه اول در تاریخ 1398/6/31 برای دریافت گواهی انحصار وراثت اقدام مینمایند؛ در این تاریخ ارزش تعیین شده توسط سازمان امور مالیاتی برای اتومبیل مذکور 180،00،000 ریال میباشد. مطلوبست: محاسبه مالیات بر ارث قابل پرداخت

در قانون جدید ملاک نحوه محاسبه مالیات بر ارث ارزش ثروت متوفی به قیمت تاریخ انتقال دارایی به ورثه میباشد. بر اساس جدول فوق، نرخ مالیات بر ارث برای وسایط نقلیه 2 درصد میباشد. بنابراین مالیات پرداختی برای این اتومبیل برابر است با:

3،600،000 = 2% * 180،000،000

مدارک لازم جهت تشکیل پرونده مالیات بر ارث:

بر اساس ماده 26 قانون مالیاتهای مستقیم مدارک لازم به شرح زیر میباشد:

- فرم اظهارنامه مالیات بر ارث تکمیل شده توسط وراث

- مدارک شناسایی وراث و متوفی از قبیل شناسنامه و کارت ملی

- گواهی انحصار وراثت

- گواهی فوت و گواهی پزشک

- وکالتنامه و قیمنامه و کارت ملی وی (در شرایطی که شخص متقاضی از وراث نباشد)

- مدارک لازم برای احراز محل سکونت متوفی از قبیل سند، اجاره نامه، قبض آب، برق یا گاز به نام متوفی

- مدارک مربوط به اموالی که در اظهارنامه ابراز شده است