سود خالص و ناخالص چیست؟ و چه تفاوت هایی دارند؟ در این مقاله از سری مقالات آموزش رایگان حسابداری، شما را با مفهوم سود خالص و ناخالص یک بنگاه اقتصادی و تفاوت سود خالص و ناخالص آن آشنا میکنیم. با ما همراه باشید.

قبل از اینکه از سود خالص و ناخالص صحبت کنیم، بد نیست با مفهوم سود و نحوه تاثیر آن در بنگاههای اقتصادی آشنا شویم.

سود چیست؟

سود در حسابداری به این معناست که مجموع درآمدهای یک بنگاه اقتصادی از هزینههایی که در جهت کسب همان درآمدها ایجاد شده، بیشتر باشد. از سویی زمانی که مجموع هزینههای یک شرکت از مجموع درآمدهای آن بیشتر گردد، مجموعه دچار زیان میشود.

کل هزینهها – کل درآمدها = سود / زیان

صورت سود و زیان چیست؟

صورت سود و زیان یا صورت درآمد و هزینه به عنوان مهمترین گزارش مالی، عملکرد مالی یک شرکت را طی یک دوره زمانی مشخص نشان میدهد. در واقع در صورت سود و زیان پس از کسر هزینهها از درآمدها، سود یا زیان انتهای دوره که نتیجه کلیه فعالیتهای عملیاتی و غیر عملیاتی شرکت است، مشخص میشود.

هدف از تهیه صورت سود و زیان چیست؟

صورت سود و زیان با بیان میزان سودآوری (مثبت و یا منفی) شرکت چشم انداز دقیقی از اتفاقات و عملکرد شرکت در اختیار سهامداران و مدیران ارشد سازمان قرار میدهد؛ به این ترتیب مسئولان میتوانند در خصوص مسائل مهم شرکت تصمیمات جدید و جدی اتخاذ نمایند؛ برخی از این تصمیمات عبارتند از:

- افزایش ظرفیت تولید و بهبود کیفیت محصولات

- گسترش شرکت از نظر نیروی انسانی و محل فعالیت

- حذف بخشی از خط تولید

تفاوت ترازنامه با صورت سود و زیان چیست؟

صورت سود و زیان، تمام وقایع مربوط به یک دوره مالی و وضعیت مالی شرکت طی یک بازه زمانی را نشان میدهد. اما ترازنامه شبیه به یک عکس فوری، تصویر لحظهای از عملکرد شرکت را در یک تاریخ مشخص نشان میدهد و میزان دارایی ها، بدهیها و حقوق صاحبان سهام شرکت را مشخص میکند.

ترازنامه و صورت سود و زیان در موارد زیر با یکدیگر متفاوت هستند:

1- صورت سود و زیان عملکرد شرکت را در یک بازه زمانی نشان میدهد؛ در صورتی که ترازنامه به نمایش وضعیت مالی شرکت در یک تاریخ خاص میپردازد. به عنوان مثال صورت سود و زیان برای دورههای 6 ماهه یا یک ساله تهیه میشود، اما ترازنامه برای یک روز ویژه مثلا 29 اسفند ماه تهیه میشود.

2- ترازنامه خلاصهای از کلیه اطلاعات مالی شرکت مانند داراییها، بدهیها و حقوق صاحبان سهام را نمایش میدهد؛ اما صورت سود و زیان اطلاعات درآمد و هزینه را ارائه میدهد و در نهایت میزان سود خالص مجموعه را نشان میدهد.

3- ترازنامه جهت بررسی میزان نقدینگی شرکت برای انجام تعهداتش استفاده میشود؛ در حالی که صورت سود و زیان چگونگی عملکرد مالی شرکت را در قالب یک گزارش ارائه میدهد.

4- ترازنامه بر اساس حسابهای دائمی شرکت تهیه میشود و مانده حسابها از دورهای به دوره بعد منتقل میشود؛ اما صورت سود و زیان بر اساس حسابهای موقتی درآمد و هزینه تهیه میشود و مانده نهایی به حساب صاحبان سهام منتقل میشود.

پیشنهاد میکنیم مقاله آشنایی با تجزیه و تحلیل صورت های مالی را مطالعه کنید

ترازنامه کلیه اطلاعات مالی شرکت را نمایش میدهد ولی صورت سود و زیان فقط درآمد و هزینه را گزارش میکند

نکته : حساب سود مانند حساب درآمد یک حساب موقت، با ماهیت بستانکار است؛ همچنین حساب زیان مانند حساب هزینه با ماهیت بدهکار است.

انواع سود در صورت سود و زیان

هنگام تهیه صورت سود و زیان با چند نوع سود مواجه میشویم. در ادامه به معرفی انواع سود و نحوه محاسبه آنها میپردازیم.

سود ناخالص (Gross profit)

با کمکردن بهای تمامشدهی محصولات فروش رفته از میزان فروش محصولات، سود ناخالص یا سود ناویژه به دست میآید. نحوه محاسبه سود ناخالص به صورت زیر است:

بهای تمام شده کالای فروش رفته – فروش خالص/ درآمد = سود ناخالص

سود عملیاتی یا سود قبل کسر از بهره و مالیات (operating profit / EBIT)

اختلاف میان درآمد عملیاتی و هزینههای عملیاتی (اعم از بهای تمام شده کالای فروش رفته و هزینههای عمومی و اداری)، سود عملیاتی نامیده میشود. این سود ناخالصی کمتری نسبت به سود ناخالص دارد، اما همچنان برخی هزینهها را در بر دارد. سود عملیاتی به صورت زیر محاسبه میشود:

(کلیه هزینههای اداری و عمومی + بهای تمام شده کالای فروش رفته) – فروش خالص/ درآمد = سود عملیاتی

در محاسبه سود عملیاتی هزینههایی مانند بهره دیون و یا وجوه بیمه و مالیات در نظر گرفته نمیشود.

نکته : درآمد قبل از کسر بهره و مالیات یا EBIT، یک معیار سودآوری و گردش پول است که قدرت درآمد شرکت و توانایی بازپرداخت بدهیهای ناشی از فعالیتهای منظم و مداوم را نشان میدهد.

سود خالص (Net profit)

با کم کردن هزینههای غیر عملیاتی و مالیات از مجموع سود عملیاتی و درآمدهای غیر عملیاتی، سود خالص به دست میآید. نحوه محاسبه سود خالص به صورت زیر است:

(هزینههای مالی و مالیاتی + هزینههای اداری و عمومی + هزينههای عملياتی) – سود ناخالص = سود خالص

تفاوت سود خالص و ناخالص

حال که با تعریف و نحوه محاسبه سود خالص و ناخالص آشنا شدیم، به بیان تفاوت سود خالص و ناخالص میپردازیم. خوب است بدانید که سود خالص و ناخالص علاوهبر تفاوت در مفهوم در کارکرد برای مجموعه نیز با یکدیگر متفاوت هستند.

تفاوت مفهوم سود خالص و سود ناخالص

سود ناخالص حاصل کسر کلیه هزینههای مستقیم تولید یک محصول از درآمد دوره مالیاتی به دست میآید.

سود خالص حاصل کسر کلیه هزینههایی که یک شرکت طی یک دوره مالی متحمل میشود، از مجموع درآمدهای آن شرکت است؛ این هزینهها کلیه هزینههای مستقیم و غیرمستقیم تولید یک محصول را در بر میگیرد.

هزینههای مستقیم: کلیه هزینههایی که مستقیما در تولید محصول مشارکت دارند.

هزینههای غیرمستقیم: کلیه هزینههایی که به صورت غیرمستقیم در فعالیت یک بنگاه اقتصادی و در نتیجه تولید محصول تاثیر دارند. مانند هزینههای اداری و بیمه و مالیات

هدف از محاسبه سود خالص و ناخالص

سود ناخالص برآوردی از میزان کارائی شرکت است؛ محاسبه سود ناخالص به سرمایه گذاران چشم اندازی حدودی از عملکرد شرکت ارائه میدهد. در صورتی که سود خالص برای بررسی قطعی میزان کارایی عملیاتی و انجام تعهدات یک شرکت محاسبه میشود؛ به عبارت دیگر، سود خالص نشان دهنده سودده یا زیانده بودن شرکت است.

تفاوت سود خالص و ناخالص در بررسی بهرهوری

از آنجا که سود ناخالص تنها هزینههای مستقیم را در نظر میگیرد، برای بررسی و کنترل هزینههای تولید بر سود از آن استفاده میشود. به عبارت دیگر، شرکت با کشف و حذف هزینههای اضافه تولید، بیشترین سود را کسب خواهد نمود.

اما هر مجموعه اقتصادی برای بررسی عملکرد خود در یک دوره مالی نیازمند محاسبه سود خالص و دستاوردهای مالی است. محاسبه سود خالص همچنین ارزش سرمایه گذاری و مدت زمان بازپرداخت سود سهام مجموعه را نیز تعیین میکند.

تفاوت سود خالص و ناخالص در اتخاذ تصمیمات اساسی

علیرغم تاثیری که سود ناخالص بر محاسبه هزینههای مستقیم یک مجموعه اقتصادی دارد، این سود برای تصمیمگیریهای اساسی شرکت قابل اعتماد نیست. در واقع سود ناخالص عملکرد خوشبینانه یک شرکت است. در صورتی که هر بنگاه اقتصادی برای ارائه تصویر واقعی از عملکرد خود، نیازمند محاسبه سود خالص است. به این ترتیب مسئولان میتوانند با چشم باز برای اتخاذ تصمیمات مهم شرکت اقدام نمایند.

تفاوت سود خالص و سود ناخالص در مانده اعتبار

یکی از مهمترین تفاوتهای سود خالص و ناخالص، در نمایش تراز اعتباری شرکت است. سود ناخالص معیاری برای نمایش مانده حساب اعتبار معاملات است؛ به عبارت دیگر، سود ناخالص نشان دهنده میزان برتری فروش محصولات نهایی یک مجموعه نسبت به خریدهای اولیه (برای تولید یا توزیع) آن است.

از سوی دیگر، سود خالص نشان دهنده تراز اعتباری حساب سود و زیان است. در واقع سود خالص، معیاری برای نمایش سودده یا زیانده بودن شرکت با احتساب مجموع درآمد و کلیه هزینههای مجموعه به علاوه مالیات و بهره است.

به این ترتیب هر دو نوع سود در صورتهای مالی اساسی حضور دارند و ارزشمند هستند.

سود خالص و ناخالص در تعریف عملکرد شرکت

شاید مهمترین تفاوت سود خالص و ناخالص در تعریف آنها از کارکرد مجموعه باشد. سود ناخالص نشان دهنده پیشرفت کار در یک واحد اقتصادی است. در صورتی که سود خالص نشان دهنده سوددهی و پیشرفت کلی واحد اقتصادی است.

به عنوان مثال ممکن است یک مجموعه اقتصادی از نظر فعالیت اقتصادی عملکرد خوبی داشته باشد (سود ناخالص بالا)، اما با عملکرد بد در انجام تکالیف مالیاتی سود خالص پایینی داشته باشد.

نحوه تهیه صورت سود و زیان

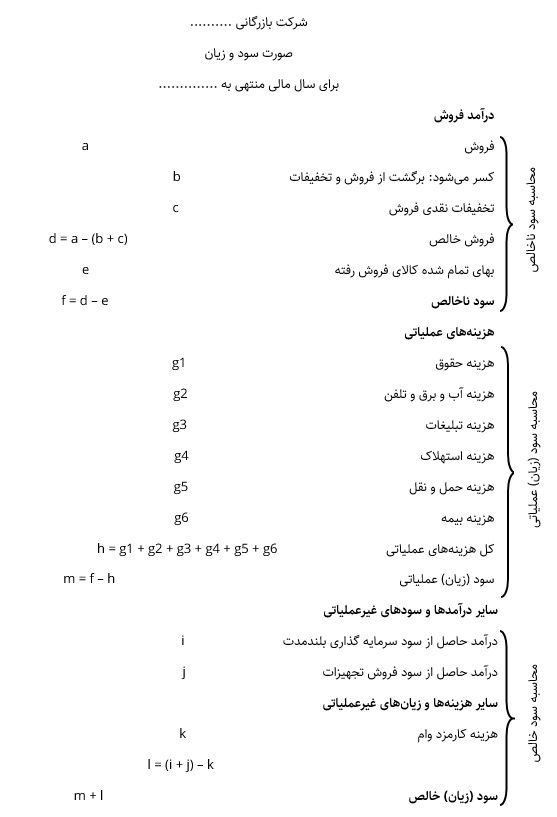

صورت سود و زیان با توجه به حوزه فعالیت برای هر شرکت متفاوت است؛ در حقیقت صورت سود و زیان برای شرکتهای تولیدی، خدماتی، بازرگانی و پیمانکاری بر اساس درآمدها و هزینهها تهیه و تنظیم میشود. در ادامه مراحل تهیه صورت سود و زیان و رسیدن به سود ناخالص و خالص را برای یک شرکت بازرگانی برای شما شرح میدهیم:

- ابتدا باید دوره مالی برای دریافت گزارش سود و زیان تعیین شود. معمولا شرکتها دورههای مالی خود را 3 ماهه، 6 ماهه و یا 1 ساله در نظر میگیرند.

- سپس باید مراحل زیر برای محاسبه صورت سود و زیان شرکتهای بازرگانی به ترتیب محاسبه گردد:

(برگشت از فروش و تخفیفات + تخفیفات نقدی فروش) – فروش ناخالص = فروش خالص

بهای کالای پایان دوره – بهای کالای آماده فروش = بهای تمام شده کالای فروش رفته

بهای تمام شده کالای خریداری شده طی دوره + بهای موجودی کالای اول دوره = بهای تمام شده کالای آماده فروش

هزینه حمل کالای خریداری شده + خرید خالص = بهای تمام شده کالای خریداری شده طی دوره

(برگشت از خرید و تخفیفات + تخفیفات نقدی خرید) – خرید ناخالص = خرید خالص

بهای تمام شده کالای فروش رفته – فروش خالص = سود ناخالص

هزینههای عملیاتی – سود ناخالص = سود عملیاتی

هزینههای مالی (بهره و سایر هزینههای بانکی) – سود خالص عملیاتی = سود خالص قبل از کسر مالیات

مالیات – سود خالص قبل از کسر مالیات = سود خالص

نتیجه

سود ناخالص حاصل کسر کلیه هزینههای مستقیم تولید یک محصول از درآمد دوره مالیاتی به دست میآید. سود خالص حاصل کسر کلیه هزینههایی که یک شرکت طی یک دوره مالی متحمل میشود، از مجموع درآمدهای آن شرکت است؛ این هزینهها کلیه هزینههای مستقیم و غیرمستقیم تولید یک محصول را در بر میگیرد